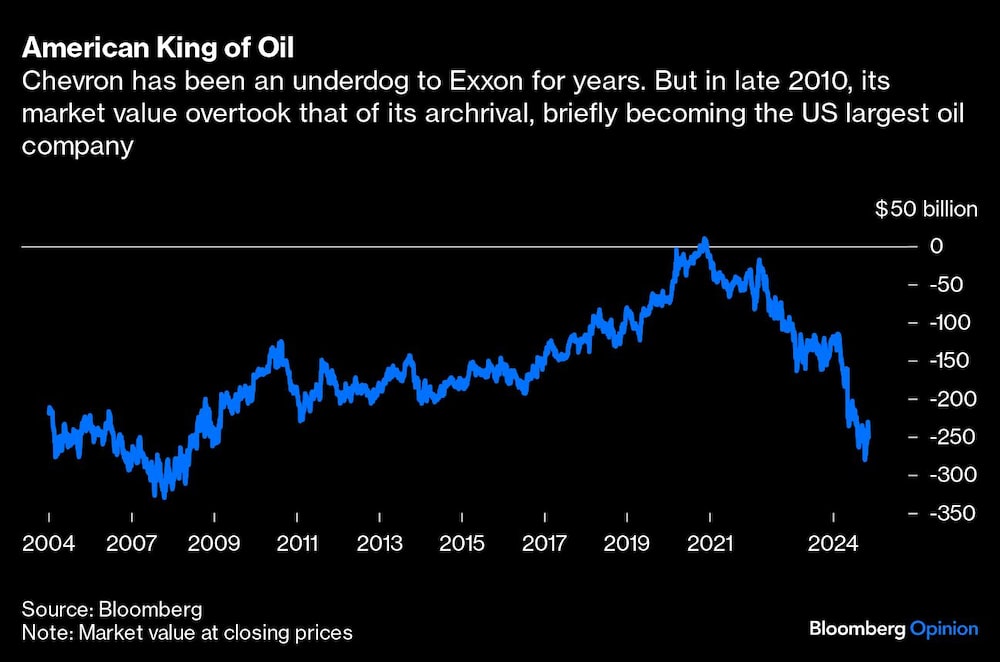

Mike Wirth se convirtió en el rey de las grandes petroleras el 7 de octubre de 2020. Ese fue el día en que el CEO de Chevron Corp. (CVX) desbancó a la archiconocida Exxon Mobil Corp. (XOM) para convertirse en la mayor corporación petrolera de Estados Unidos por valor de mercado. Fue el cenit de una luna de miel entre Wall Street y Wirth.

Cinco años después, todo parece haber ido mal. No cabe duda de que la euforia ha desaparecido. Exxon no solo vuelve a ser la mayor petrolera estadounidense, sino que su valor de mercado casi duplica al de su competidora. Peor aún, Exxon ha enredado a Chevron en una larga batalla de arbitraje que podría descarrilar un acuerdo decisivo de más de US$60.000 millones. Wirth, admirado durante mucho tiempo, es ahora cuestionado. Sus rivales susurran que su puesto puede estar en juego.

Este ingeniero químico estadounidense de 64 años ha emprendido una ofensiva para demostrar que los detractores se equivocan. “La cartera es más fuerte que nunca”, me dice en una entrevista de una hora. “Este es el regreso”.

El camino hacia la redención no es fácil, pero habiendo escuchado los argumentos de Wirth, así como hablado con múltiples accionistas, banqueros y analistas en las últimas semanas, me inclino a concederle el beneficio de la duda: Chevron tiene la oportunidad de volver a conectar con Wall Street en 2025. Sin embargo, el margen de error es escaso.

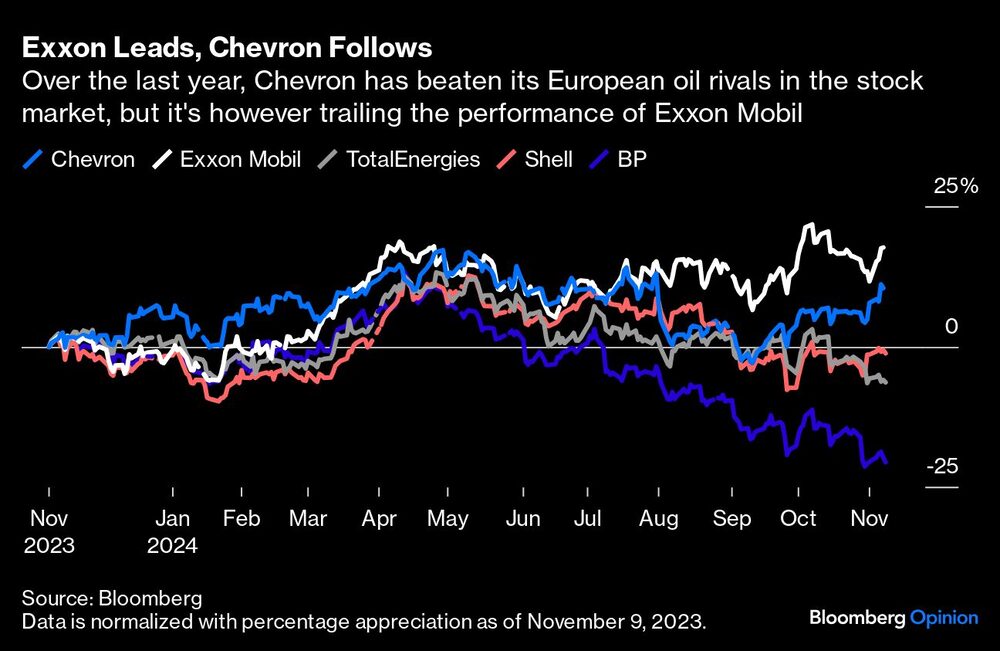

Para ser justos con Wirth, su empresa está lejos de sufrir la crisis existencial que afirman sus críticos. En el tercer trimestre, devolvió a los accionistas la cifra récord de US$7.700 millones vía dividendos y recompra de acciones. Sus acciones también se han recuperado: A casi US$160 por acción, Chevron ha subido más de un 10% en el último año.

Desde su oficina en las afueras de San Francisco, días antes de que Chevron traslade su sede a Houston, Wirth pintó un panorama halagüeño porque, como él dice, la generación de efectivo de Chevron en comparación con su gasto se encuentra en un punto de “inflexión”. Si los precios del petróleo se mantienen por encima de los US$70 el barril, debería disfrutar de una bonanza de efectivo a partir de 2025, a medida que varios proyectos empiecen a bombear, lo que permitirá a la empresa pasar al modo cosecha. Chevron ha prometido a los inversores aumentar su flujo de caja libre un 10% cada año. El objetivo parece alcanzable; si lo cumple, volverá la euforia.

Sin embargo, los retos abundan.

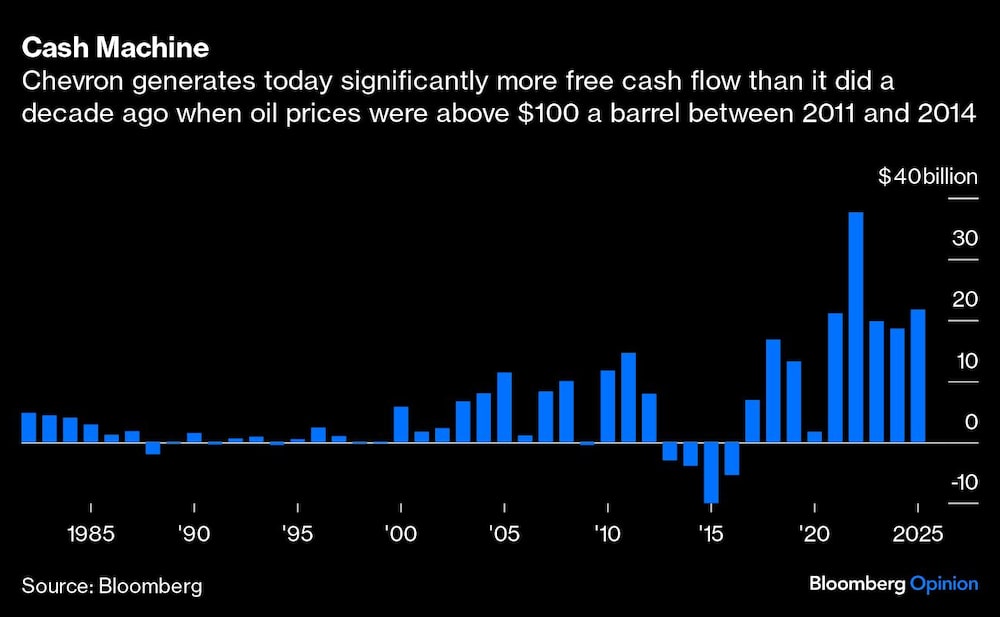

Wirth heredó un legado problemático cuando se convirtió en CEO en 2018. Bajo su predecesor, John S. Watson, Chevron se había convertido en sinónimo de megaproyectos tardíos y con un presupuesto excesivo. El gasto de capital saltó de menos de 20.000 millones de dólares anuales antes de 2010 a cerca de US$40.000 millones en 2013, 2014 y 2015. Watson justificó el derroche con una nueva visión: US$100 por barril eran los nuevos US$20 por barril.

Sin embargo, Arabia Saudí tenía otros planes. A finales de 2014, el reino lanzó una guerra de precios para frenar la expansión de la industria estadounidense del esquisto. Los precios del petróleo se desplomaron a menos de 30 dólares el barril. Chevron quedó en la estacada. Wirth recortó el gasto y dijo a los inversores que los viejos tiempos no volverían. Algunos se mostraron escépticos, pero él cumplió.

Poco a poco, los accionistas recuperaron la confianza. Entonces, en 2019, Wirth intentó comprar su rival Anadarko en un acuerdo valorado en 50.000 millones de dólares, incluida la deuda. Pero Occidental Petroleum Corp. contraofertó a US$57.000 millones con la ayuda de Warren Buffett. En lugar de iniciar una guerra de ofertas, Wirth se retiró y se embolsó una comisión de US$1.000 millones. Fue el movimiento que consolidó su atractivo en Wall Street: Puso el sentido común financiero por encima del ego.

Todo lo que Wirth tenía que hacer para seguir siendo el favorito de Wall Street era enjuagar y repetir: mantener los costes bajo control, entregar los proyectos a tiempo y cumplir los objetivos de producción de petróleo. «La repetición es reputación», como le gusta decir al veterano analista petrolero Paul Sankey.

Pero Chevron no lo hizo, y Wall Street no tuvo piedad. El primer revés fue la ampliación del proyecto Tengiz en Kazajistán, la joya de la corona de la compañía. Cuando se anunció en 2016, debía costar US$37.000 millones y ver su primer petróleo en 2022; ahora, el crudo no fluirá hasta el año que viene, y el coste se ha disparado a más de US$45.000 millones. Wirth admite que dejó caer la pelota, permitiendo una cultura de «optimismo» que pasó por alto los desafíos.

“No hacíamos -y yo no hacía- las preguntas adecuadas”, afirma. “No estaba en contacto con el equipo de campo con la frecuencia que debería haber estado”. Para Wall Street, fue un déjà vu de los años en que el gasto no se controlaba.

El segundo revés se produjo en el patio trasero de Chevron: la región del Pérmico, epicentro de la revolución del esquisto en Estados Unidos. Wirth se había fijado el ambicioso objetivo de bombear un millón de barriles al día en 2027, pero en 2022 y 2023 la empresa tuvo problemas. En retrospectiva, se trató de un pequeño bamboleo, ya que la producción está ahora de nuevo en marcha. Pero Chevron no dio explicaciones en su momento, lo que desanimó a algunos inversores.

Sin embargo, estos contratiempos palidecen en comparación con el tercero: la adquisición en curso de Hess Corp. por US$60.000 millones, incluida la deuda. El acuerdo, anunciado en 2023, es el más audaz que ha intentado Wirth y daría a Chevron una participación en una preciada serie de yacimientos petrolíferos frente a la costa de Guyana, la nación latinoamericana fronteriza con Venezuela y Brasil. ¿Cuál es el problema? Exxon posee una gran parte de esos mismos yacimientos y afirma que tiene derecho a pujar por ellos en primer lugar.

Exxon, Chevron y Hess intentaron resolver sus diferencias en privado, pero el caso se someterá a arbitraje en junio y es probable que se dicte sentencia en julio o agosto. Para muchos en el sector, Exxon, al retrasar el acuerdo Chevron-Hess al menos un año, ya ha ganado, aunque finalmente pierda el arbitraje.

Aun así, todo el mundo corre riesgos, incluso Exxon, y a medida que se acerca el arbitraje, creo que aumenta el incentivo para llegar a un acuerdo extrajudicial. Wirth no está de acuerdo: “¿Por qué harías algo ahora que no deberías haber hecho antes?”. Puede que en última instancia tenga razón, pero eso es de poca ayuda para los accionistas ahora. Hoy, los inversores no saben lo que están comprando en Chevron. ¿Están comprando acciones de una futura Chevron-Hess? ¿Están comprando acciones de un Chevron que no compre Hess y se precipite en una operación de fusión y adquisición diferente, quizá más cara? ¿O están comprando acciones de un Chevron independiente que sigue adelante sin más operaciones?

Todas estas opciones tienen pros y contras, pero sobre todo incertidumbre. Si uno cree que Wirth prevalecerá en el arbitraje, comprar Chevron hoy es una obviedad. Pero si no lo hace, hay que tener mucha fe en que el CEO no se precipitará en una costosa operación de fusiones y adquisiciones para compensar la pérdida de Hess.

“La historia independiente de Chevron es muy, muy sólida”, afirma Wirth. “Así que incluso en el caso de que la transacción no se cierre, lo que no creemos que vaya a suceder, creo que nuestro historial dice que no saldríamos a tirar el dinero en algo”.

Pero es difícil ver cómo Chevron no buscaría una adquisición si no consigue a Hess, aunque Wirth probablemente pueda hacerlo en sus propios términos y tiempo, sin pagar de más. Sin ese algo extra, los inversores cuestionarían el crecimiento de Chevron más allá de los próximos años. El Pérmico es una gran historia, pero se espera que la producción allí se estanque en 2027; Tengiz es ahora una magnífica narrativa para 2025, 2026 y 2027, pero a medida que pase el tiempo, los accionistas empezarán a hacerse preguntas sobre la renovación del contrato del yacimiento, fijado para 2033. La compra de Hess resuelve estas preguntas, de ahí su importancia.

Wirth tiene razón cuando insiste en que Chevron es una empresa mejor de lo que pintan los detractores. Por encima de todo, es una máquina de hacer caja. Entre 2011 y 2014, Chevron generó, de media, US$3.900 millones de flujo de caja libre al año con el crudo Brent a una media de casi US$110 el barril. El año pasado, Chevron produjo cinco veces más flujo de caja libre -casi US$20.000 millones- a pesar de que el crudo Brent cotizaba a US$80 el barril.

Con un ratio de apalancamiento en torno al 12%, que probablemente bajará a un solo dígito en el cuarto trimestre gracias a la venta de activos, Chevron puede endeudarse para mantener los dividendos y las recompras si los precios del petróleo caen. En el pasado, la empresa ha aumentado su apalancamiento hasta el 20% o el 25% durante los ciclos bajistas. Sin embargo, financiar los pagos con deuda es arriesgado, por lo que Chevron debería plantearse reducir sus recompras si los precios del petróleo caen por debajo de 70 dólares el barril. En la actualidad, la empresa recompra sus acciones a un ritmo de US$17.000 millones anuales, cerca del límite superior de sus previsiones de entre 10.000 y 20.000 millones de dólares anuales.

Ese poder financiero, junto con la reputación de Wirth como ejecutivo que se retiraría de un acuerdo antes que pagar de más, es el mejor antídoto para los inversores escépticos. Chevron reconoce sus errores, y ese es un buen primer paso. Ahora tiene que demostrar que ha aprendido la lección.

Esta nota no refleja necesariamente la opinión del consejo editorial de Bloomberg LP y sus propietarios.

Lea más en Bloomberg.com