Bloomberg — Los operadores de divisas apuestan a que la agenda política de Donald Trump está a punto de disparar la volatilidad en el mercado de divisas, que mueve US$7,5 billones al día.

Tras años de movimientos benignos, un indicador de la volatilidad a un año del tipo de cambio euro-dólar se disparó tras las elecciones. Los fondos de cobertura están acaparando contratos de opciones que pagan si aumentan las oscilaciones de las divisas y los estrategas han revisado drásticamente sus previsiones sobre las divisas.

Aunque aún no está claro con qué rapidez aplicará Trump políticas como los aranceles comerciales que podrían causar un dolor significativo a divisas como el euro, los inversores están bastante seguros de que la imprevisibilidad será una característica importante de su mandato. También existe la incógnita de cómo responderán los países a las medidas de Trump y qué impacto tendrán esas contramedidas en los mercados.

“Es un entorno en el que el FX se vuelve particularmente interesante”, dijo Julian Weiss, jefe de opciones FX vainilla del G-10 en Bank of America, y añadió que la demanda de productos a más largo plazo ha repuntado. “Cualquier fondo de cobertura en todo el mundo, incluso si tiene un enfoque de renta variable, de repente estamos viendo que se está exponiendo al FX”.

La tendencia marca un giro brusco con respecto a los últimos años, cuando los bancos centrales subían y luego bajaban las tasas de interés en tándem marcando el comienzo de un periodo de calma extrema. Ahora, con la previsión de que las políticas America First de Trump aviven la inflación en casa, los operadores esperan un abismo político cada vez mayor entre la Reserva Federal y sus homólogos, lo que hará que los principales pares de divisas, como el euro-dólar, salgan de su rango más estrecho en años.

Los bancos han recortado sus previsiones para el par de divisas tras las elecciones estadounidenses, anticipando un deslizamiento hacia la paridad.

"Esperaríamos que las probables políticas de Trump crearan un mayor espacio para la divergencia macroeconómica, lo que llevaría a mayores movimientos en las divisas", dijo Dominic Bunning, jefe de estrategia del G-10 en Nomura.

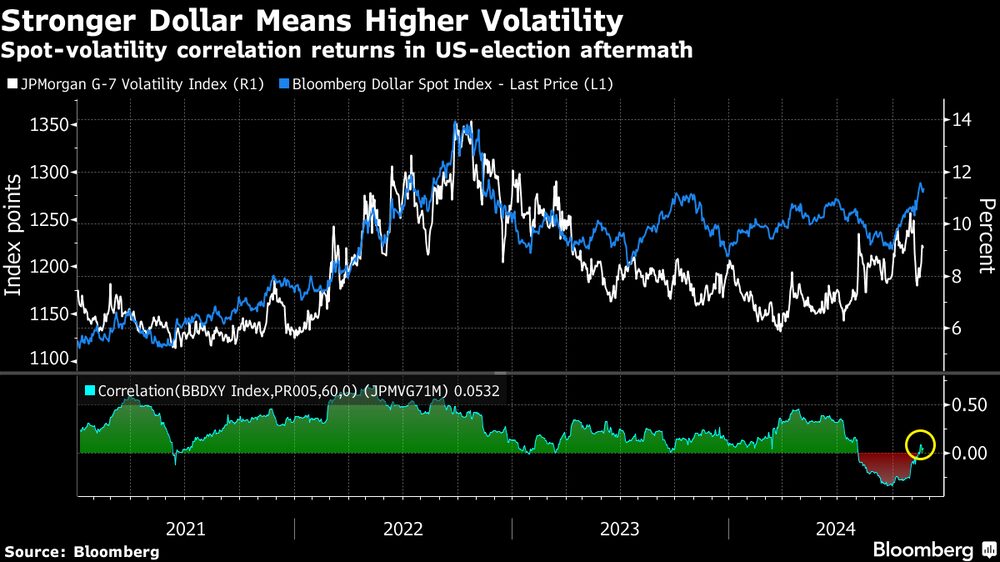

Las proyecciones del mercado para un dólar más fuerte bajo Trump también apoyan el caso de los elevados costes de cobertura porque la correlación entre el billete verde y la volatilidad está en su punto más fuerte cuando la divisa estadounidense está en alta demanda.

Los operadores de opciones de NatWest Group Plc afirman que la actividad se ha concentrado especialmente en torno a las apuestas sobre los movimientos del euro, el dólar australiano y el yen frente al dólar, mientras que los operadores de UBS Group AG señalan que las apuestas sobre la debilidad del yuan chino también han sido una jugada popular.

"Las divisas con la mayor exposición percibida a los aranceles y a las políticas de Trump seguirán siendo favorecidas desde una perspectiva de volatilidad", dijo Henry Drysdale, codirector de negociación de opciones sobre divisas de NatWest.

Por supuesto, existe el riesgo de que gran parte de las turbulencias previstas se incorporen tanto a los precios del mercado en el periodo previo a la toma de posesión de Trump que las oscilaciones a más largo plazo resulten ser más suaves de lo esperado. A grandes rasgos, eso fue lo que ocurrió durante la última presidencia de Trump, en parte porque políticas como los aranceles comerciales acabaron tardando más de lo previsto en aplicarse.

Esta vez, el control republicano de la Cámara de Representantes y del Senado puede significar que las políticas se apliquen con más dureza y rapidez. Luego está el comodín de los movimientos diarios de las divisas en respuesta a los tuits regulares del presidente, una situación que los operadores recuerdan demasiado bien de su último mandato.

El Deutsche Bank advirtió en una nota a clientes esta semana que un escenario "maximalista" en el que Trump promulgue sus políticas más extremas sólo está descontado en un 30% en los mercados.

“2025 será un año de volatilidad e incertidumbre”, dijo Shahab Jalinoos, jefe global de investigación de divisas de UBS. “Aún no sabemos qué ocurrirá bajo Trump y hay muchas corrientes cruzadas”.

Lea más en Bloomberg.com