Bloomberg — Los operadores de Wall Street que se preparan para los datos clave de inflación enviaron a las acciones a nuevos máximos históricos. Los bonos del Tesoro retrocedieron, mientras que el dólar registró su racha ganadora más larga en más de dos años.

Lea más: Las minutas de la Fed, la calificación de Boeing y Google: esto mueve los mercados

En vísperas de un informe que se espera muestre que los precios al consumidor continuaron moderándose, el S&P 500 se acercó a 5.800. El indicador alcanzó su 44º récord en 2024, con las acciones tecnológicas una vez más a la cabeza. Apple Inc. (AAPL) subió un 1,7%. Nvidia Corp. (NVDA) detuvo un repunte de cinco días. Tesla Inc. (TSLA) bajó antes del lanzamiento del robotaxi. Alphabet Inc. (GOOGL) cayó un 1,5% tras la noticia de que Estados Unidos está sopesando una ruptura de Google en un caso antimonopolio histórico de las grandes tecnológicas.

Las principales acciones tecnológicas han experimentado volatilidad en ambas direcciones en los últimos tiempos, pero la debilidad representa una atractiva oportunidad de compra, según Solita Marcelli, directora de inversiones para las Américas de UBS Global Wealth Management.

“Seguimos siendo positivos en el sector tecnológico, así como en las perspectivas de la inteligencia artificial”, y “en este contexto, creemos que la volatilidad debe utilizarse para crear una exposición a la IA a largo plazo”, dijo.

Los mercados apenas se movieron después de las minutas de la última reunión de la Reserva Federal, que mostraron que Jerome Powell recibió cierto rechazo por un recorte de tasas de medio punto en septiembre, ya que algunos funcionarios preferían una reducción menor.

“Las minutas de la Fed de hoy fueron bastante aburridas, lo que en realidad podría ser algo bueno para los inversores en acciones”, dijo David Russell, en TradeStation. “Los responsables de la política monetaria están de acuerdo en que la inflación se está desvaneciendo y ven una posible debilidad en el crecimiento del empleo. Eso mantiene los recortes de tasas sobre la mesa si es necesario. La conclusión es que Powell podría respaldar al mercado de cara a fin de año”.

El S&P 500 subió un 0,7%. El Nasdaq 100 sumó un 0,8%. El Promedio Industrial Dow Jones subió un 1%.

El rendimiento de los bonos del Tesoro a 10 años avanzó cinco puntos básicos hasta el 4,06%. El índice Bloomberg Dollar Spot subió un 0,4%, por octava sesión consecutiva. El petróleo se mantuvo estable a medida que los inventarios de crudo de Estados Unidos aumentaron y los operadores monitorearon los planes de política fiscal de China.

La inflación de EE.UU. probablemente se moderó a finales del tercer trimestre, tranquilizando a una Fed que está cambiando más su enfoque de política hacia el blindaje del mercado laboral.

Se prevé que el índice de precios al consumidor suba un 0,1% en septiembre, su menor aumento en tres meses. En comparación con el año anterior, el IPC probablemente subió un 2,3%, la sexta desaceleración consecutiva y la más moderada desde principios de 2021. Se prevé que el indicador, que excluye las categorías de alimentos volátiles y energía, que proporciona una mejor visión de la inflación subyacente, aumente un 0,2% con respecto al mes anterior y un 3,2% con respecto a septiembre de 2023.

“La decisión de la Fed de cambiar su enfoque de la inflación al mercado laboral significa que es probable que los datos de inflación, incluido el IPC de mañana, muevan menos el mercado de lo que han sido”, dijo Matthew Weller, de Forex.com and City Index. “A pesar de esa observación lógica, el informe del IPC de este mes aún puede impulsar la volatilidad del mercado tras el informe de empleo estelar del viernes, una lectura que insinúa el potencial de nuevos riesgos al alza para la inflación”.

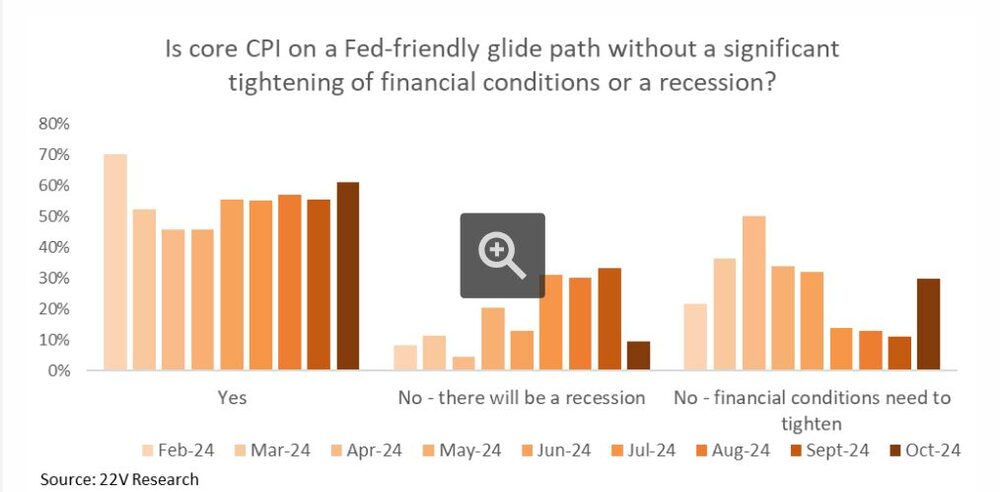

Una encuesta realizada por 22V Research muestra que el 42% de los inversores espera que la reacción del mercado al IPC sea “mixta/insignificante”, el 32% dijo que “aversión al riesgo” y solo el 25% piensa que “aversión al riesgo”.

“Hay optimismo sobre la inflación en general”, dijo Dennis DeBusschere, fundador de 22V. También señaló que la proporción de inversores que esperan una recesión ha caído, mientras que el porcentaje de aquellos que creen que las condiciones financieras deben endurecerse alcanzó el nivel más alto desde junio.

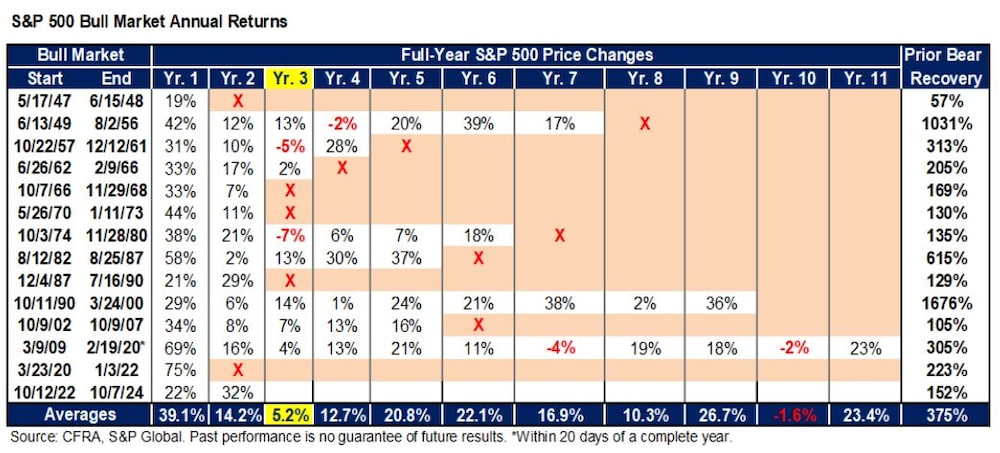

Para que la carrera alcista de las acciones continúe, la inflación debe seguir disminuyendo, la economía debe hacer un aterrizaje suave y el crecimiento de las ganancias de las empresas estadounidenses debe mantenerse fuerte y ampliarse, según Ed Clissold, de Ned Davis Research.

Si bien el sábado marca el segundo aniversario del mercado alcista, una pieza crucial del repunte actual que ha estado ausente durante gran parte de los últimos años, una amplitud más amplia, puede impulsar el próximo tramo al alza para las ganancias de las acciones.

Las acciones de gran capitalización y de crecimiento han tenido históricamente un rendimiento superior en el tercer año de un mercado alcista, pero actualmente están sobrecompradas frente a las empresas de pequeña capitalización y las acciones de valor, señaló Clissell.

Mientras tanto, el inversionista multimillonario Bill Gross dice que el repunte que ha ayudado a las acciones estadounidenses a casi duplicar su valor en los últimos cinco años está disminuyendo, y los inversores deberían esperar rendimientos bajos pero positivos de sus inversiones.

Recomienda mantener la exposición al mercado bursátil en niveles medios, mientras se centran las carteras más en acciones defensivas con una pequeña posición en bonos.

“No hay mercado bajista, pero ya no es el mismo mercado alcista”, escribió Gross, cofundador y exdirector de inversiones de Pacific Investment Management Co.

Lo más destacado de las empresas:

- Tesla Inc. disfrutó de su mejor trimestre para los envíos a China, ya que los vehículos entregados desde su fábrica de Shanghái aumentaron por tercer mes consecutivo.

- Taiwan Semiconductor Manufacturing Co. registró un aumento del 39% mejor de lo esperado en los ingresos trimestrales, lo que alivió las preocupaciones de que el gasto en hardware de IA está comenzando a disminuir.

- Rio Tinto Group acordó comprar Arcadium Lithium Plc en un acuerdo en efectivo que valora a la minera que cotiza en Estados Unidos en 6.700 millones de dólares, ampliando su control sobre el metal de las baterías y volviendo a la refriega de fusiones y adquisiciones con su mayor acuerdo en 17 años.

- B. Riley Financial Inc. Los prestamistas están recibiendo una mayor supervisión de las finanzas de la compañía, incluidas actualizaciones semanales sobre su liquidez y algunas de sus negociaciones, en medio de los esfuerzos para sacar a la firma de inversión perdedora de su caída en picada.

- Generac Holdings Inc. se está quedando sin generadores portátiles de respaldo después de que el huracán Helene y otras tormentas recientes dejaran sin electricidad a millones de estadounidenses.

- GSK Plc dijo que pagará hasta 2.200 millones de dólares para resolver unos 80.000 casos judiciales en Estados Unidos relacionados con acusaciones de que su antiguo medicamento para el reflujo, Zantac, estaba contaminado con un presunto carcinógeno.

Eventos clave de esta semana:

- IPC de EE.UU., solicitudes iniciales de subsidio por desempleo, jueves

- John Williams y Thomas Barkin, de la Fed, hablan el jueves

- JPMorgan y Wells Fargo inician el viernes la temporada de resultados de los grandes bancos de Wall Street

- IPP de EE.UU., sentimiento del consumidor de la Universidad de Michigan, viernes

- Lorie Logan, Austan Goolsbee y Michelle Bowman de la Fed hablan el viernes

Algunos de los principales movimientos en los mercados:

Acciones

- El S&P 500 subía un 0,7% a las 4 p.m. Hora de Nueva York

- El Nasdaq 100 subió un 0,8%

- El Promedio Industrial Dow Jones subió un 1%

- El índice MSCI World subió un 0,6%

- El índice Bloomberg Magnificent 7 Total Return registró pocos cambios

- El índice Russell 2000 subió un 0,3%

Monedas

- El índice Bloomberg Dollar Spot subió un 0,4%

- El euro caía un 0,4% a 1,0939 dólares

- La libra esterlina caía un 0,3% a 1,3065 dólares

- * El yen japonés caía un 0,8% a 149,32 por dólar

Criptomonedas

- Bitcoin cayó un 2,2% a 60.966,5 dólares

- Ether cayó un 1.1% a USD 2,415.64

Bonos

- El rendimiento de los bonos del Tesoro a 10 años avanzó cinco puntos básicos hasta el 4,06%

- El rendimiento de los bonos alemanes a 10 años avanzó un punto básico hasta el 2,26%

- * El rendimiento de los bonos británicos a 10 años operaba con pocos cambios, situándose en el 4,18%

Productos básicos

- El crudo West Texas Intermediate cayó un 0,2% a 73,44 dólares el barril

- El oro al contado caía un 0,5% a 2.609,26 dólares la onza

Esta historia fue producida con la ayuda de Bloomberg Automation.

Lea más en Bloomberg.com