Bloomberg — El apetito de los responsables políticos de la Reserva Federal por otro gran recorte de los tipos de interés en noviembre podría centrarse mejor en la próxima semana, cuando Jerome Powell se dirija a los economistas y el Gobierno publique nuevas cifras de empleo.

El presidente de la Fed hablará el lunes sobre las perspectivas económicas de EE.UU. en una conferencia de la Asociación Nacional de Economía Empresarial. A finales de semana, se espera que el informe de empleo de septiembre muestre un mercado laboral saludable, aunque moderado.

Se prevé que las nóminas de la mayor economía del mundo aumenten en 146.000 puestos, según la estimación mediana de una encuesta de Bloomberg entre economistas. Eso es similar al aumento de agosto y dejaría el crecimiento medio del empleo en tres meses cerca de su nivel más débil desde mediados de 2019.

La tasa de desempleo probablemente se mantenga en el 4,2%, mientras que se prevé que los ingresos medios por hora hayan aumentado un 3,8% respecto al año anterior.

La reciente agitación laboral sugiere que el informe de empleo del viernes puede ser la última lectura limpia del mercado laboral estadounidense antes de que los responsables políticos de la Reserva Federal se reúnan a principios de noviembre. Los trabajadores de la fábrica Boeing Co. abandonaron el trabajo a mediados de septiembre, y los estibadores de las costas del Atlántico y del Golfo amenazan con una huelga a partir del 1 de octubre.

Además del pesado informe mensual sobre las nóminas, se espera que los datos sobre las ofertas de empleo del martes muestren que las vacantes de agosto se mantuvieron cerca del nivel más bajo desde principios de 2021. Los economistas también se centrarán en la tasa de abandonos y en los despidos para calibrar el alcance del enfriamiento de la demanda de mano de obra.

Lo que dice Bloomberg Economics:

“Esperamos un dato general sólido para las nóminas no agrícolas de septiembre, que podría incluso reavivar las conversaciones sobre el “no aterrizaje” de la economía estadounidense. Pero creemos que la cifra principal exagerará la fortaleza del mercado laboral, en parte debido a sobreestimaciones relacionadas con el modelo de “nacimiento-muerte” del BLS, y en parte debido a efectos estacionales temporales.”

-Anna Wong, Stuart Paul, Eliza Winger, Estelle Ou y Chris G. Collins, economistas. Para consultar el análisis completo, haga clic aquí

Las encuestas industriales también ayudarán a arrojar luz sobre la contratación en el sector privado. El Instituto de Gestión de Suministros publica el martes su encuesta de septiembre sobre el sector manufacturero y dos días más tarde el índice de servicios, que incluyen mediciones del empleo.

En Canadá, los datos de venta de viviendas de varias de las mayores ciudades del país -Toronto, Calgary y Vancouver- ofrecerán una visión de cómo se encuentra el mercado inmobiliario tras una serie de recortes de tipos por parte del banco central.

En otros lugares, los datos que se prevé que muestren la ralentización de la inflación mundial -desde la zona euro hasta Turquía y Corea del Sur-, así como las encuestas empresariales en China, figuran entre los más destacados.

Pulse aquí para ver lo que ocurrió la semana pasada, y a continuación encontrará nuestro resumen de lo que está por venir en la economía mundial.

Asia

China arranca el lunes con una serie de índices de directores de compras, una semana después de que las autoridades desencadenasen un conjunto inusualmente amplio de medidas de estímulo que dispararon las cotizaciones bursátiles.

Es posible que el PMI manufacturero oficial suba aunque siga siendo contractivo, y se prevé que los indicadores Caixin se mantengan estables justo por encima del umbral de auge o caída.

Un día después se publicarán las cifras del PMI manufacturero de Indonesia, Malasia, Tailandia, Taiwán, Vietnam y Filipinas.

En Japón, se espera que Shigeru Ishiba sea nombrado primer ministro en una votación parlamentaria el martes.

La encuesta Tankan del Banco de Japón mostrará probablemente que el sentimiento empresarial de las grandes empresas se mantuvo optimista en el tercer trimestre, mientras que los pequeños fabricantes se mantuvieron ligeramente pesimistas. Se prevé que las empresas revisen un poco al alza sus planes de gasto de capital.

Se prevé que la inflación de Corea del Sur se haya enfriado en septiembre, lo que daría al banco central un incentivo añadido para plantearse un recorte de los tipos en octubre, mientras que el crecimiento de los precios en Pakistán podría haberse suavizado hasta el ritmo más lento desde principios de 2021.

Se esperan datos comerciales de Australia, Sri Lanka y Corea del Sur, y Vietnam publicará el producto interior bruto del tercer trimestre y la inflación de septiembre el próximo fin de semana.

Europa, Oriente Medio y África

Los datos de la zona euro ocuparán un lugar central. Con la inflación en Francia y España ahora por debajo del objetivo del 2% del Banco Central Europeo, los informes de Alemania e Italia del lunes, seguidos por el resultado general de la región el martes, serán seguidos de cerca.

Ahora que los operadores dan por hecho un recorte de los tipos en la reunión de octubre del BCE, y que los economistas empiezan a cambiar sus previsiones para predecir lo mismo, los datos serán una prueba crucial para los responsables políticos, que antes se habían inclinado por diciembre para su próximo movimiento.

Por su parte, las cifras de producción industrial de Francia y España del viernes ofrecerán una visión de la debilidad de la industria manufacturera durante el trimestre que está a punto de finalizar.

La semana cuenta con multitud de comparecencias del BCE, empezando el lunes con el testimonio de la presidenta Christine Lagarde ante el Parlamento Europeo y seguido al día siguiente por una conferencia en Fráncfort organizada por el banco central.

El lunes será el último día en el cargo del presidente del Banco Nacional de Suiza, Thomas Jordan, que acaba de supervisar una bajada de tipos y la señal de que vendrán más. Su adjunto, Martin Schlegel, le sucederá, y el jueves se publicarán los primeros datos de inflación bajo su mandato.

En Suecia, las actas de la reunión del Riksbank del 24 de septiembre, el martes, proporcionarán más información sobre por qué los responsables políticos decidieron recortar los tipos la semana pasada y abrirán la puerta a un ritmo más rápido de relajación en los próximos meses.

El Reino Unido tiene por delante una semana relativamente tranquila, en la que destacan las comparecencias del economista jefe del Banco de Inglaterra, Huw Pill, y de la responsable de política monetaria, Megan Greene.

La inflación turca, prevista para el jueves, probablemente se ralentizó hasta el 48% en septiembre. Esto se situaría por debajo del tipo clave del banco central - actualmente en el 50% - por primera vez en años. Aunque es una señal de progreso, los funcionarios aún tienen trabajo por hacer para alcanzar el objetivo de una inflación por debajo del 40% a finales de año.

Están previstas varias decisiones monetarias en toda la región:

- El lunes, el banco central de Mozambique tiene previsto recortar los costes de endeudamiento por quinta reunión consecutiva, con la previsión de que el crecimiento de los precios se ralentice en medio de la relativa estabilidad de la moneda y la reciente caída de los precios del petróleo. El diferencial entre el índice de referencia y la inflación es el más amplio entre los bancos centrales rastreados por Bloomberg.

- Se espera que las autoridades islandesas mantengan el tipo de interés en el 9,25% el miércoles, ampliando a más de un año el mantenimiento de los costes de endeudamiento más elevados de Europa occidental. Los prestamistas locales Islandsbanki hf y Kvika banki hf predicen que el Sedlabanki comenzará a relajar los tipos en la última reunión de este año, prevista para el 20 de noviembre.

- El mismo día, se espera que los funcionarios polacos dejen sin cambios los costes de los préstamos, mientras empiezan a unirse en torno a la reanudación de los recortes en el primer trimestre de 2025.

- El jueves es probable que el banco central de Tanzania mantenga los tipos sin cambios debido al impacto inflacionista de la actual debilidad de su divisa. Su chelín se ha depreciado más de un 3% frente al dólar desde julio.

- El banco central de Rumanía se reúne el viernes, y es posible que recorte aún más los costes de endeudamiento antes de una remodelación del consejo de nueve miembros, cuyos mandatos expiran el 15 de octubre.

Latinoamérica

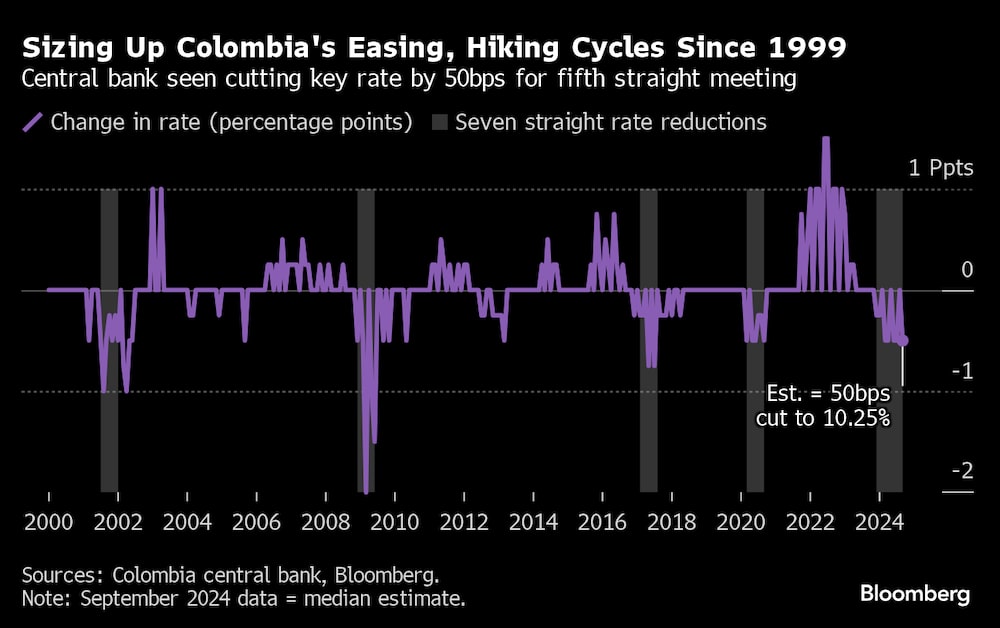

Es casi seguro que las autoridades colombianas apliquen el lunes una séptima reducción consecutiva de los tipos, igualando su ciclo de relajación más largo en más de dos décadas.

Los economistas anticipan un quinto recorte consecutivo de medio punto, hasta el 10,25%, y afirman que el ciclo de flexibilización aún tiene margen de maniobra, con la inflación impresa y las expectativas en descenso. El banco publica las actas de la reunión tres días después.

La mayoría de los analistas esperan que el volcado de datos de Chile -siete indicadores separados que incluyen la producción industrial, las ventas al por menor, la producción de cobre y los datos sustitutivos del PIB- debería mostrar que la economía está ganando impulso de cara a finales de año.

Los precios al consumo en Lima, la capital de Perú, se mantuvieron probablemente en septiembre justo por encima del punto medio del 2% del rango objetivo de inflación del banco central.

El jefe del banco central peruano, Julio Velarde, ha dicho que la lectura de fin de año debería situarse entre el 2% y el 2,2%, y que el tipo de interés oficial puede caer unos 100 puntos básicos por debajo del punto de referencia de la Reserva Federal.

En Brasil, cabe esperar que tres índices de gestores de compras y los datos de producción industrial muestren que la mayor economía de América Latina marcha al alza y por encima de su tasa de crecimiento potencial.

Llegan los informes sobre el saldo presupuestario primario y nominal, ya que las finanzas públicas de la nación han vuelto a convertirse en un tema candente.

Lea más en Bloomberg.com