Bloomberg — Los inversores centrados en los mercados emergentes han tenido poco que celebrar durante el pasado año. O para el caso, durante la última década. Ahora, la perspectiva de los aranceles y las guerras comerciales de Donald Trump hace que algunos se planteen abandonarlos por completo.

Desde las acciones hasta las divisas y los bonos, 2024 ha sido otro año en el que la clase de activos no ha estado a la altura de sus promesas, ni de la exageración de los gestores de dinero encargados de promover activos de mayor riesgo en mercados más pequeños. Para algunos, como el fondo de cobertura londinense Broad Reach Investment Management, las mejores oportunidades en los mercados emergentes provienen de apostar contra ellos.

Otros empiezan a preguntarse si merece la pena involucrarse en absoluto.

“No es de extrañar que los inversores quieran tirar la toalla en los mercados emergentes o dejar de intentarlo del todo”, afirma Sarah Ponczek, asesora financiera del Grupo BV de UBS Private Wealth Management, que gestiona más de US$3.000 millones. “Se puede hablar de los eventuales beneficios de la diversificación global, pero cada vez más, de lo único que se quiere hablar es de la IA, del S&P 500 y de siete valores tecnológicos de megacapitalización que han estado de moda”.

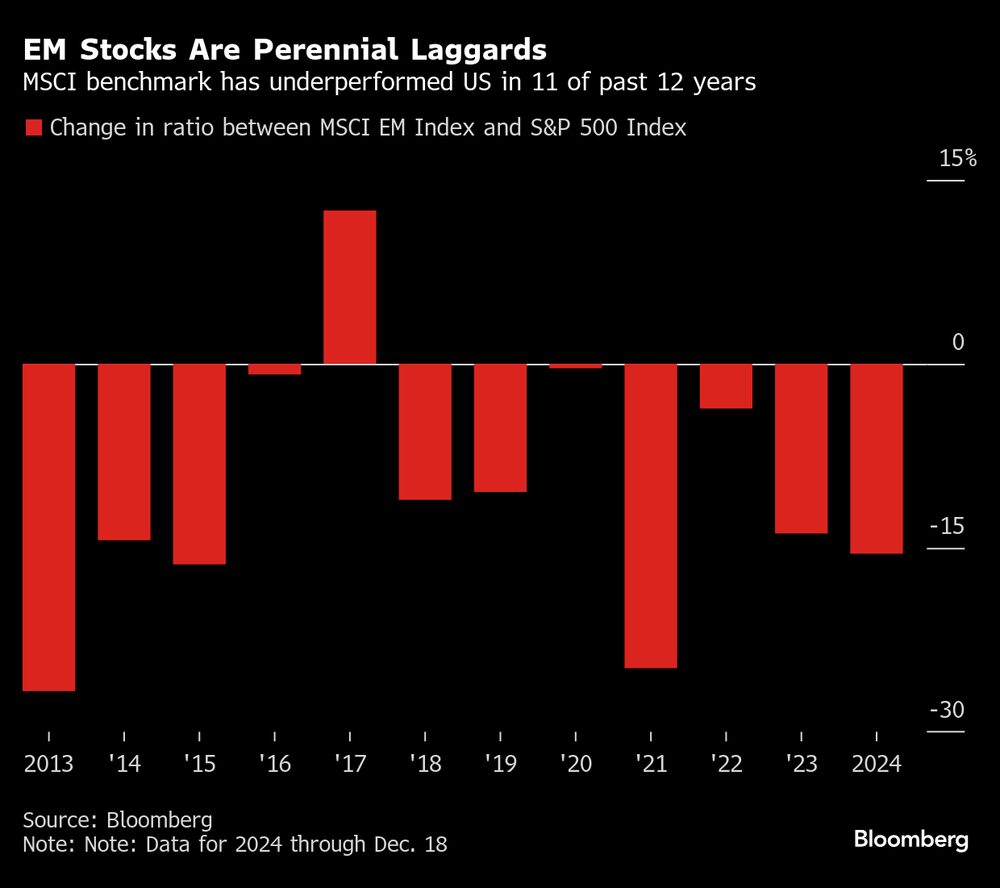

Si bien un puñado de mercados fronterizos como Pakistán, Kenia y Sri Lanka registraron repuntes este año, ningún mercado emergente importante superó a la bolsa estadounidense en 2024. El índice de referencia MSCI EM subió menos de un 5% en el año al cierre del viernes, por detrás del S&P 500 durante once de los últimos doce años. Durante ese periodo, la renta variable estadounidense ha proporcionado a los inversores un 430% de rentabilidad total, 10 veces más de lo que han dado las acciones de los mercados emergentes.

En el centro de las luchas de los mercados emergentes está la incapacidad de la mayoría de los países para adelantarse al dólar estadounidense. El índice de divisas de los mercados emergentes de JPMorgan Chase & Co. se encamina a un séptimo año consecutivo de pérdidas. En 2024, todas las principales divisas de los ME han perdido valor frente al billete verde, salvo el rand sudafricano y el ringgit malayo. Al menos nueve han registrado caídas del 10% o más.

Con Trump prometiendo imponer aranceles contra los países de mercados emergentes, desde China hasta México, el director ejecutivo de Broad Reach, Bradley Wickens, afirma que es probable que estas pérdidas no hayan hecho más que empezar. A principios de esta semana dijo que está entusiasmado con las oportunidades en los mercados emergentes para el próximo año, sobre todo porque cree que se pueden obtener beneficios poniéndose corto en ellos.

“Es difícil, porque si EE.UU. se considera el refugio seguro, no solo desde el punto de vista de la divisa, sino también desde la perspectiva de la renta variable, es realmente difícil ir contracorriente porque la gente no tiene en cuenta las valoraciones”, dijo Dina Ting, la jefa de gestión de carteras de índices globales de Franklin Templeton, con sede en San Mateo, California.

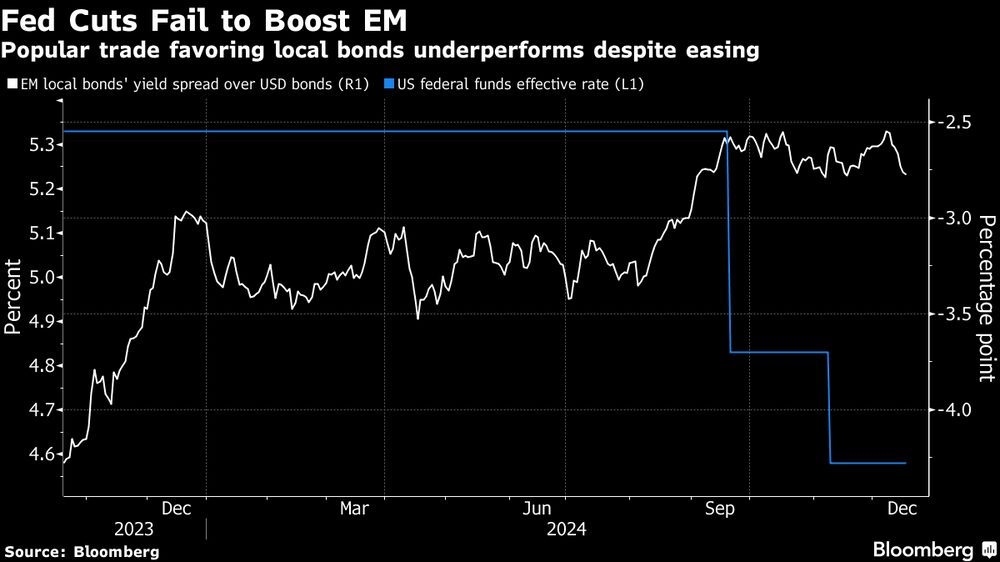

Las cosas apenas van mejor para los inversores en renta fija. Desde octubre de 2023, cuando los gestores del dinero mundial empezaron a posicionarse para un eventual giro hacia los recortes de los tipos de interés por parte de la Reserva Federal estadounidense, muchos han apostado por un rendimiento superior en los bonos en divisa local de los mercados emergentes con el argumento de que unos tipos estadounidenses más bajos apoyarían los recortes de tipos en las naciones en desarrollo.

Eso ha salido mal en dos sentidos: En primer lugar, muchos mercados emergentes han sido incapaces de iniciar o continuar sus propios ciclos de relajación debido a los persistentes temores inflacionistas, así como a nuevas amenazas como los planes arancelarios de Trump. En segundo lugar, los bonos locales también se han quedado rezagados con respecto a los activos más seguros de los mercados desarrollados.

El gestor de inversiones Grantham Mayo Van Otterloo & Co., o GMO, pregonó a principios de este año la deuda de los mercados emergentes en divisa local como una oportunidad de compra “única en una generación”. Sin embargo, los bonos soberanos de los mercados emergentes en divisa local solo han rendido un 2% este año, según un índice de Bloomberg que los sigue, por debajo de los activos alternativos de renta fija, como los bonos corporativos estadounidenses de alto rendimiento, que han rendido un 8%.

Luis Oganes, jefe de investigación macroeconómica global de JPMorgan, dijo que las esperanzas de que se pusiera fin a tres años de salidas de fondos dedicados a los mercados emergentes se avivaron cuando la Reserva Federal empezó a recortar en septiembre. Pero terminaron con la elección de Trump en noviembre. En lo que va de año, los fondos de bonos dedicados a ME han registrado salidas por valor de 23.000 millones de dólares, según Bank of America, citando datos de EPFR Global.

“Esperábamos que 2025 fuera el retorno de los flujos de capital hacia los mercados emergentes, pero dada esta incertidumbre, aunque la Fed empiece a recortar, es poco probable”, dijo Oganes. Ahora, “esperamos salidas de los fondos dedicados a los mercados emergentes” y “los recortes de la Fed no serán suficientes” para traerlos de vuelta.

Todo esto está dando lugar a algunas conversaciones cada vez más incómodas en Wall Street y otros centros de las finanzas mundiales.

“La mejor manera de terminar una conversación con los asignadores de activos y los inversores es empezar a hablar de los mercados emergentes”, dijo Xavier Hovasse, jefe de renta variable emergente con sede en París en Carmignac, una firma de 34.000 millones de dólares. “Mucha gente ha tirado la toalla tras años de rendimientos por debajo de lo esperado”.

Algunos expertos en mercados emergentes están encontrando formas creativas de sortear la perenne decepción en el rendimiento de los mercados emergentes, como obtener exposición al crecimiento de los mercados emergentes no a través de las acciones de los mercados emergentes, sino de las multinacionales estadounidenses. Esa es la estrategia desplegada por Lewis Kaufman, cuyo fondo Artisan Developing World Fund fue técnicamente el fondo de valores de mercados emergentes con mejor rendimiento del mundo durante gran parte de este año, después de que se cargara de valores estadounidenses como Coca-Cola, Apple y Nvidia.

"Si usted es un inversor estadounidense, la señal que ha estado recibiendo durante periodos de tiempo realmente largos es que no diversifique fuera de EE.UU.", dijo Barry Gill, jefe de inversiones de UBS Investment Management Americas con sede en Nueva York. "Y si usted es un inversor internacional, la única señal que ha estado recibiendo desde la perspectiva del mercado de valores es que si va a diversificar, lo único que va a ser realmente valioso para usted es la diversificación en EE.UU.".

No siempre ha sido así.

Entre 2000 y 2010, el auge de la economía china y la globalización de las cadenas de suministro impulsaron a los mercados emergentes y exprimieron los rendimientos para los inversores, que ganaron un 359% frente al 59% de las acciones de los mercados desarrollados y el 31% de las acciones estadounidenses.

Ting, de Franklin Templeton, está entre los que apuestan porque esos días están destinados a volver.

"Si nos fijamos en el tamaño de EE.UU. frente a todo lo demás, no está justificado que sea así", dijo. "Puede que los inversores racionales no quieran poner todos los huevos en la misma cesta".

Wim-Hein Pals, director gerente y responsable de mercados emergentes de Robeco Institutional Asset Management, que cuenta con 204.000 millones de euros (212.000 millones de dólares) bajo gestión, está de acuerdo.

La amenaza de Trump en torno a nuevas guerras comerciales ya está introduciendo incertidumbre también en los mercados desarrollados, dijo Pals, como demuestran las indicaciones de la Reserva Federal esta semana de que probablemente el año que viene aplicará una política monetaria más restrictiva de lo previsto.

"La renta variable estadounidense, y algunas de estas otras clases de activos, están muy sobrevaloradas", dijo Pals. "No ponga todos sus huevos en 2025 en la cesta de EE.UU.".

Qué vigilar

- Las encuestas empresariales de China y los informes de inflación de Asia, incluida Corea del Sur, son los datos más destacados de las publicaciones programadas para las próximas dos semanas; es probable que las encuestas empresariales oficiales de China muestren que la recuperación sigue siendo esquiva en diciembre, a pesar de un estímulo más fuerte; los datos están previstos para el 31 de diciembre.

- También se publicarán informes sobre el IPC en Singapur, Sri Lanka, Pakistán e Indonesia, donde la inflación probablemente se moderó en diciembre, en gran parte debido a los efectos de base

- Corea del Sur publicará los datos de producción industrial el 30 de diciembre

- Pakistán publicará las cifras del PIB; es probable que el crecimiento del PIB se haya ralentizado hasta el 2,4% interanual en el tercer trimestre, frente al 3,1% del 2T24

- Se espera que el banco central de Turquía recorte los tipos de interés el 26 de diciembre; Bloomberg Economics ve al CBRT llevando el tipo repo a una semana al 48,5% el 26 de diciembre, desde el 50%.

--Con la colaboración de Carolina Wilson, Zijia Song y Jorgelina do Rosario.

Lea más en Bloomberg.com