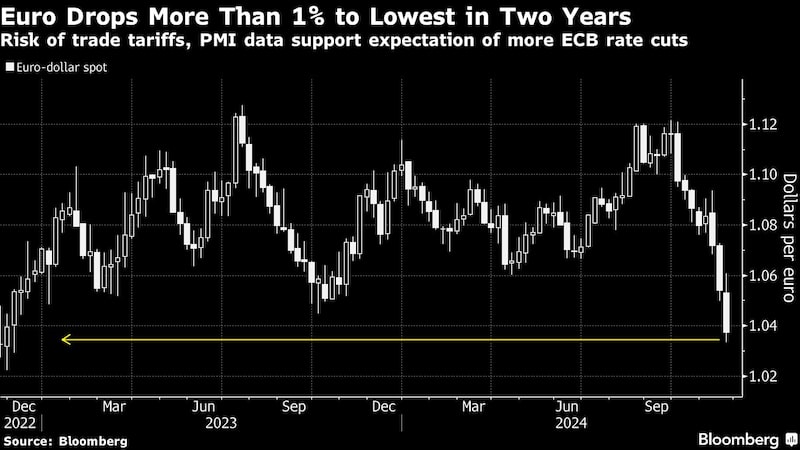

Bloomberg — El euro cayó a su nivel más bajo en dos años mientras los operadores apuestan a que el Banco Central Europeo tendrá que recortar las tasas de interés de forma agresiva para reforzar la economía de la región.

La moneda común cayó más de un 1% hasta US$1,0335, el nivel más bajo desde noviembre de 2022, después de que los datos mostraran que la actividad empresarial en las dos mayores economías del bloque se contrajo más de lo esperado. Las probabilidades implícitas en el mercado de un recorte de tipos de medio punto el mes que viene subieron a casi el 60%, desde alrededor del 15% del jueves.

Ver más: El dólar avanza hacia su ganancia más larga en un año en medio de demanda de activos refugio

El euro es una de las divisas del Grupo de los Diez que peor se ha comportado en los últimos tres meses, ya que la perspectiva de duros aranceles bajo una presidencia de Donald Trump en EE.UU. amenaza con asestar un duro golpe a las economías dependientes de las exportaciones de la región. Todo ello mientras Alemania y Francia lidian con crisis políticas internas.

Los operadores apuestan ahora a que la divisa podría deslizarse hacia la paridad frente al dólar, algo que sólo ha ocurrido dos veces desde su lanzamiento en 1999.

El euro está “bajo una inmensa presión”, dijo Kristoffer Kjaer Lomholt, jefe de investigación de divisas de Danske Bank. Los informes de los PMI están desencadenando “una amplia preocupación por las perspectivas cíclicas de la eurozona y, por extensión, por las perspectivas de relajación del BCE”, añadió.

Los datos subrayan el reto al que se enfrentan los funcionarios del BCE, que deben decidir el mes que viene si aceleran el ritmo de la relajación a medida que la frágil economía europea se ve cada vez más presionada. Contrasta fuertemente con EE.UU., donde la promesa de Trump de recortes fiscales ha llevado a los mercados a poner en precio un mayor crecimiento en los próximos años.

Los bonos de la zona euro subieron al descontar el mercado unas perspectivas de crecimiento más débiles. El bono alemán a dos años lideró las ganancias, haciendo bajar la rentabilidad 13 puntos básicos hasta el 1,98%, la más baja desde 2022. Los operadores también aumentaron las apuestas sobre el alcance de los recortes de tipos hasta el año que viene, con una previsión de unos 150 puntos básicos.

Las opciones sugieren que la divisa común extenderá sus recientes pérdidas hasta finales de año. Los operadores tienen que pagar la prima más amplia en casi cinco meses para cubrirse contra la debilidad del euro.

El indicador de la actividad empresarial para el conjunto de la zona euro también se contrajo. Los analistas habían estimado que no habría cambios y se vieron especialmente sorprendidos por un fuerte deterioro en los servicios, con una caída de la actividad por primera vez desde enero. El índice compuesto de directores de compras de S&P Global cayó hasta 48,1 desde los 50 de octubre, situándose de nuevo por debajo del nivel que separa el crecimiento de la contracción.

Una reciente escalada de las hostilidades entre Ucrania y Rusia también está proyectando una larga sombra sobre la región y añadiendo incertidumbre al panorama, dijo Christian Mueller-Glissmann, jefe de investigación de asignación de activos de Goldman Sachs Inc. (GS) en una entrevista en Bloomberg TV.

Ver más: Paridad del euro en juego mientras la victoria de Trump provoca la mayor caída desde 2020

"Europa necesita tipos más bajos, la industria manufacturera necesita tipos más bajos. Usted tiene estos factores múltiples que actualmente pesan sobre Europa y eso nos ha hecho bastante bajistas en todos los activos", dijo.

Aún así, es posible que el BCE siga recortando al ritmo actual. El mayor coste del gas natural y el aumento de los salarios en la eurozona plantean un riesgo inflacionista, lo que aboga a favor de un enfoque prudente.

El vicepresidente del BCE, Luis de Guindos, dijo a principios de esta semana que los funcionarios no deberían precipitar el proceso debido a incertidumbres que incluyen el aumento de las tensiones comerciales y los conflictos mundiales. Antes de los PMI del viernes, Yannis Stournaras, uno de los miembros más dovish del consejo de gobierno, dijo que el tipo debería bajarse un cuarto de punto, sin excluir un movimiento mayor.

“Vemos señales de que la inflación se está convirtiendo en un reto”, dijo Guy Miller, estratega jefe de mercado de Zurich Insurance Co. “Sospecho que seguirá siendo de 25 puntos básicos debido al mensaje que han dado”.

- Con la colaboración de Alice Atkins, Vassilis Karamanis, Greg Ritchie y Sujata Rao.

Lea más en Bloomberg.com