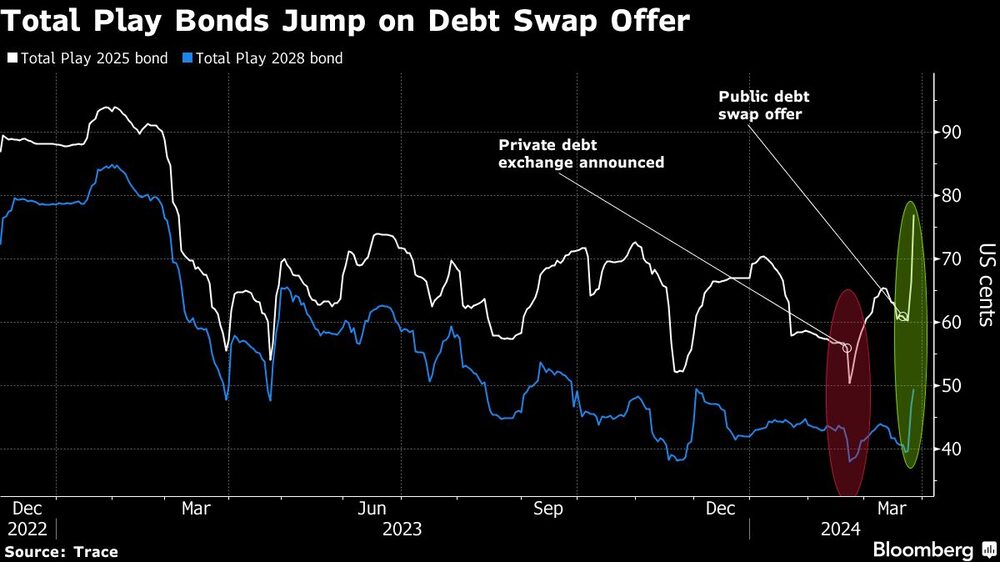

Bloomberg — Los bonos de la empresa Total Play Telecomunicaciones del multimillonario Ricardo Salinas Pliego se dispararon al nivel más alto en un año, días después de que el proveedor de internet y cable lanzara una oferta de canje de deuda que, según inversionistas, era un paso crucial para reconstruir su reputación en el mercado.

Los bonos de Total Play con vencimiento en 2025 subieron 17 centavos para cotizar a 77 centavos por dólar el martes 26 de marzo de 2024, según datos de Trace, ya que los tenedores de bonos se entusiasmaron con la oferta de una compañía de intercambiar los bonos en circulación por otros nuevos con vencimiento en 2028.

La oferta está abierta a los tenedores de alrededor de US$362 millones de la deuda. El resto ya se canjeó en un acuerdo privado, dijo la compañía el mes pasado.

El repunte en el mercado de bonos —los bonos existentes de Totalplay con vencimiento en 2028 también han ganado valor— marca un giro para la compañía de Salinas, que preocupaba por la posibilidad de que los gastos de capital consumieran el flujo de caja libre, poniendo en duda su capacidad para pagar el bono a 2025 en cuestión.

Un canje exitoso le dará a la empresa un respiro.

“Le están demostrando a los escépticos que están equivocados”, afirmó Ben Hough, de BCP Securities, que había otorgado una calificación de compra especulativa a los bonos 2025 a fines de febrero, cuando cotizaban a 54 centavos por dólar.

La nueva oferta fue lanzada en la bolsa de Singapur, donde se negociarán los bonos garantizados y amortizables con vencimiento en 2028 que pagan un cupón del 10,5%, dijo la compañía.

La empresa aún no ha publicado los estados financieros auditados para 2023, que los ejecutivos dijeron en una llamada de resultados de finales de febrero que eran necesarios para lanzar la oferta pública de canje de deuda.

También hay dudas sobre cómo se garantizarán los nuevos bonos, escribió en una nota el martes Alexis Panton, estratega de BNP.

Un representante de la empresa no respondió a una solicitud de comentarios.

Por ahora, sin embargo, el mercado está recompensando a quienes continuaron con el negocio mientras la deuda caía en territorio de distress.

Total Play se había convertido en una “empresa fácil de odiar”, dijo Ian McCall, socio director de First Geneva Capital Partners que asesora sobre US$225 millones en inversiones en mercados emergentes y los acumuló en los bonos a 2028 a medida que caían a lo largo del año pasado.

“Este canje elimina el mayor riesgo”, dijo. “Si continúan como lo han hecho durante los próximos dos años y tal vez comiencen a reducir el apalancamiento, eso realmente podría cambiar la perspectiva de la gente de manera bastante significativa”.

Lea más en Bloomberg.com