Bloomberg — Los gestores de dinero, desde Amundi SA hasta NWI Management, están haciendo apuestas contrarias al peso mexicano, volviendo a sumergirse en él justo cuando se espera que aumente la volatilidad en los mercados de divisas antes de las elecciones presidenciales de EE.UU..

Un número creciente de inversionistas sostiene que la divisa, uno de los activos más líquidos de los mercados emergentes, se comportará bien gane quien gane la Casa Blanca en noviembre. Mientras tanto, la tasa de interés de referencia en México del 10,5% es demasiado alta para desaprovecharla, afirma Hari Hariharan, director ejecutivo de NWI, un fondo de cobertura con sede en Nueva York.

Los gestores de activos institucionales son los más alcistas sobre el peso en más de un mes, según datos de la Comisión de Comercio de Futuros de Materias Primas hasta el 8 de octubre.

“La marea ha cambiado para el peso mexicano“, dijo Hariharan, que se había mantenido neutral sobre la divisa desde abril de 2023. La nueva presidenta de México, Claudia Sheinbaum, trabajará con Trump para evitar los aranceles, dijo, a la vez que frena el gasto público. Un yen más débil y una economía estadounidense fuerte también ayudan al caso.

Hariharan, que supervisa US$2.400 millones en NWI, está construyendo una posición sobreponderada en la divisa, basada en el llamado carry trade que ofrecen los altas tasas locales. Sostiene que la mejor manera de protegerse contra las subidas del dólar en el periodo previo y posterior a la votación es endeudarse en yenes japoneses o francos suizos e invertir en el peso, evitando el billete verde.

El giro

Otras firmas como UBS Group AG y Amundi afirman que la reciente caída del peso abrió un atractivo nivel de entrada para reanudar las apuestas alcistas. La divisa es la que peor se ha comportado entre las principales del mundo en los últimos seis meses, más de un 15% a MXN$19,4 por dólar.

La caída, impulsada por una aplastante victoria electoral del partido en el poder, supuso un ajuste de cuentas para la divisa que se había ganado el apodo de “superpeso” por su incesante rally de varios años. La caída se agravó cuando un repunte del yen minó el atractivo de las operaciones de carry trade, que habían impulsado a la divisa en los últimos años.

“Podría ser, de hecho, el comercio de regreso”, dijo Yerlan Syzdykov, el jefe de la deuda EM en Amundi, quien añadió que la firma comenzó a reconstruir una posición sobreponderada cuando el peso se deslizó más allá de MXN$19,5 por dólar en las últimas semanas. Prefiere enfrentar al peso con el franco suizo y el dólar taiwanés para obtener beneficios.

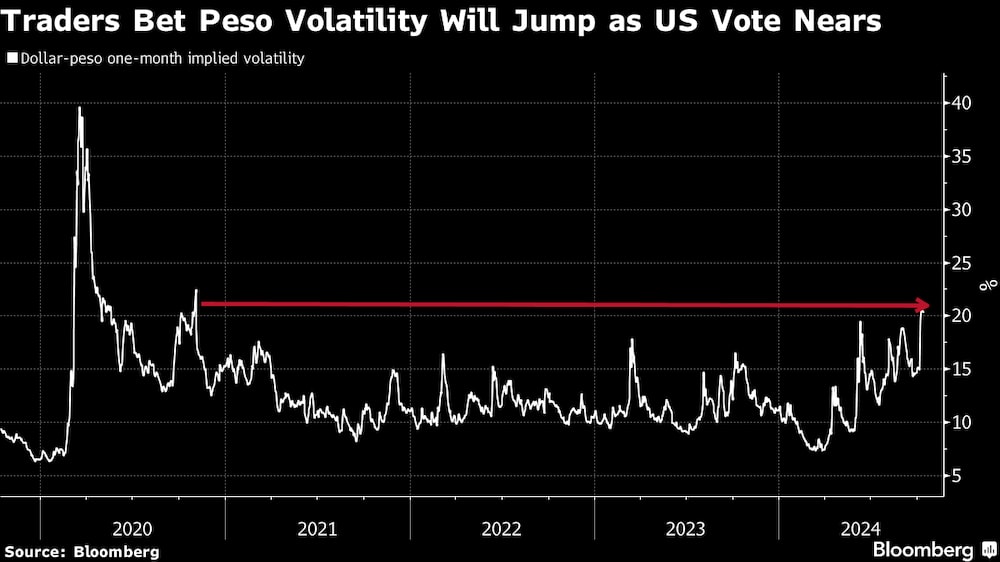

La llamada - en particular su momento - está lejos de ser un consenso. Para muchos, apostar por el peso mexicano es un riesgo demasiado lejano con la amenaza de que Donald Trump imponga aranceles a las importaciones si gana las elecciones. Un indicador de la volatilidad implícita a un mes en el peso ha subido a su nivel más alto desde la última votación en EE.UU. hace cuatro años.

JPMorgan Chase & Co. se unió a los bancos rivales esta semana, cerrando una recomendación alcista de larga data sobre el peso en medio de los riesgos impredecibles de la votación estadounidense. De hecho, las divisas de los mercados emergentes en su conjunto aún no han puesto en precio los riesgos asociados a las elecciones, según escribieron en una nota los estrategas dirigidos por Jonny Goulden.

Aunque "sin duda hay oportunidades de ganar dinero" con la divisa mexicana, no hay catalizadores a corto plazo con las elecciones estadounidenses a la vuelta de la esquina, dijo Kristina Campmany, gestora sénior de carteras de Invesco.

Las perspectivas divididas ofrecen una idea de lo turbios que son los escenarios para los activos del mundo en desarrollo a pocas semanas de la votación. Los datos de la CFTC también mostraron que los fondos apalancados volvieron a una posición neta bajista sobre el peso -tras volverse alcistas justo la semana pasada-, lo que subraya lo volátil que se ha vuelto el panorama.

Mientras los inversionistas afirman que Kamala Harris estimularía un repunte del riesgo en los mercados mundiales, la victoria de Trump amenaza a las divisas, los bonos y las acciones de los mercados emergentes.

Las últimas encuestas muestran a Harris con una mínima ventaja sobre Trump a nivel nacional. Los operadores también estarán atentos a la composición del Congreso, clave para aprobar leyes de política exterior y comercial en los próximos años.

Para los toros del peso, sin embargo, esos temores son exagerados.

El secretario de Economía de México presumió este mes de la intención del país de atraer a los fabricantes de automóviles y semiconductores estadounidenses, así como a los gigantes mundiales de los sectores aeroespacial y electrónico, en un intento de sustituir los bienes y componentes fabricados en Asia. Eso podría apaciguar cualquier preocupación en una posible administración Trump de que China esté utilizando a México como trampolín para entrar en EE UU.

Indica que el nuevo gobierno mexicano es consciente de los riesgos y "el reconocimiento de los problemas es la mitad de una buena gestión", dijo Hariharan.

“¿Estoy diciendo que el superpeso va camino de los MXN$16 por dólar? No”, dijo. “Es un peso mexicano que probablemente va a estar cómodo en el rango de MXN$18,5 a MXN$20 por dólar”.

Qué vigilar

- Es probable que los datos económicos chinos que se publicarán a lo largo de la semana muestren un debilitamiento del crecimiento y presiones deflacionistas antes de la batería de estímulos económicos del gobierno a finales de septiembre, según un informe de Bloomberg Economics.

- El banco central de Chile probablemente recortará la tasa de interés en 25 puntos básicos el miércoles, llevando los costos de endeudamiento al 5,25%, según la previsión de consenso de los economistas encuestados por Bloomberg

- Se espera que los responsables políticos turcos mantengan la tase de interés en el 50% el jueves por séptima vez consecutiva, según Bloomberg Economics.

Lea más en Bloomberg.com.