Quito — El desplome de los bonos ecuatorianos no se detiene. Si bien durante febrero hubo una caída importante en toda la renta fija emergente, los títulos ecuatorianos se despegaron del resto para peor, en coincidencia con el mal clima de negocios que se generó a partir de la derrota que sufrió el presidente, Guillermo Lasso, en el referéndum del 5 de febrero.

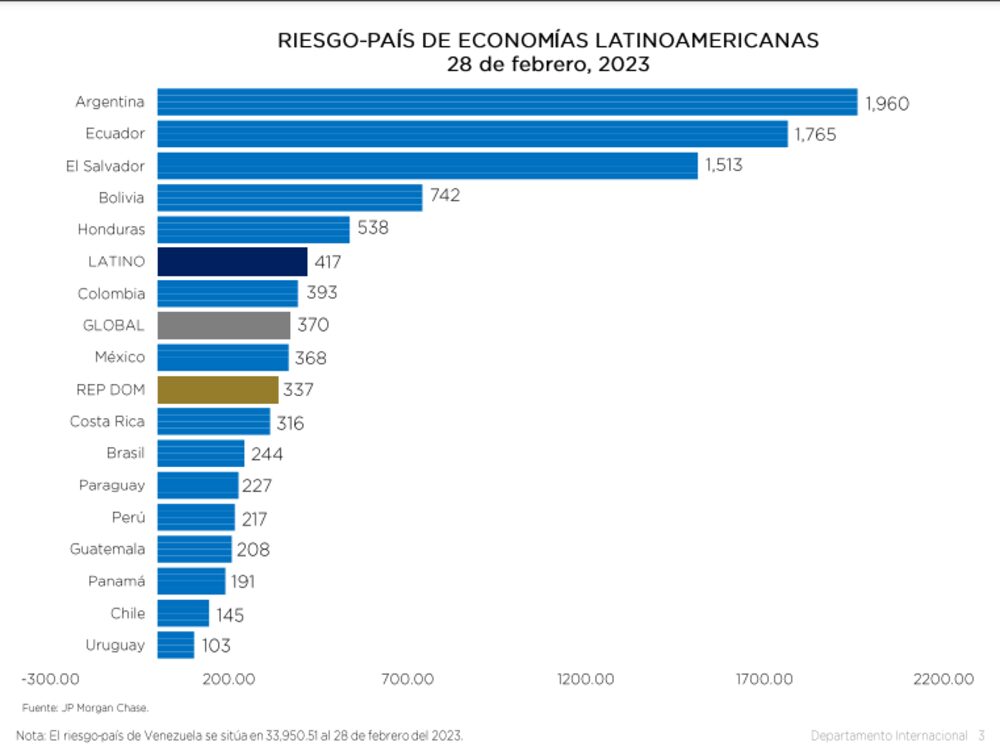

Desde ese día, el Emerging Markets Bonds Index (EMBI), más conocido como riesgo país, lleva una disparada superior a los 500 puntos. El EMBI es calculado por el banco estadounidense JP Morgan y sube cuando cae el precio de los bonos.

El tema político ha incidido severamente en el aumento del riesgo país, sobre todo tras el anuncio del movimiento indígena de suspender los diálogos iniciados tras las protestas de junio con el Gobierno y dejar abierta la posibilidad a nuevas movilizaciones. Asimismo, la posibilidad de un juicio político contra el presidente Lasso inquieta a los inversores internacionales, quienes han dado alertas al respecto.

Precisamente hoy está previsto que se apruebe un informe que recomienda el enjuiciamiento político del mandatario en la Asamblea Nacional.

Así se disparó el riesgo país del Ecuador

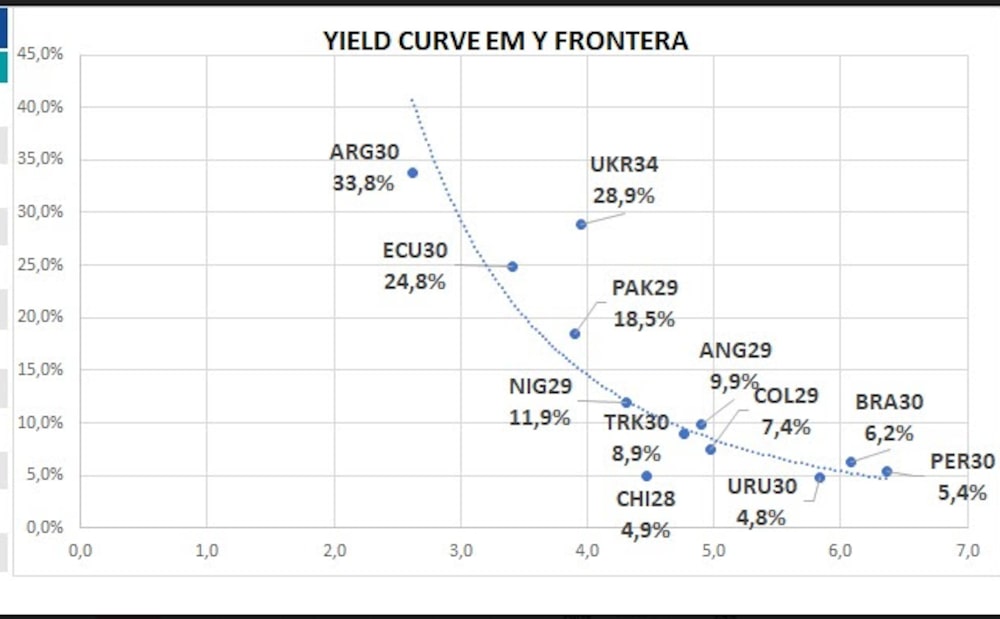

- Para tomar como referencia, al empezar febrero, el riesgo país ecuatoriano se ubicaba en 1.208 puntos y Ecuador era el cuarto país de Latinoamérica en términos de EMBI, detrás de Venezuela Argentina y El Salvador. En cambio, al cierre del 28 de febrero, el riesgo país ecuatoriano se ubicaba en 1.765 puntos.

- En ese período, el riesgo país ecuatoriano subió 46%, mientras que el de Argentina avanzó 8% y el de El Salvador, 2,65%.

La postura de Moody’s sobre la deuda ecuatoriana

La calificadora de riesgo Moody’s Investors Service sostuvo la calificación de emisor en moneda extranjera a largo plazo del Gobierno de Ecuador en Caa3, con perspectiva se mantiene estable. Cabe señalar que Caa3 es, dentro de la escala de Moody’s, el escalón 19 sobre 21 posibles, por lo que la deuda ecuatoriana está entre las peores calificadas del mundo.

Según la firma estadounidense, la confirmación de la calificación Caa3 de Ecuador refleja la evaluación de Moody’s de que “el perfil crediticio del país sigue estando limitado por las escasas opciones de financiación, la debilidad de las instituciones y un entorno sociopolítico difícil”, factores que aumentan el riesgo de incumplimiento.

La empresa señala que, a pesar de los avances logrados en el marco del recientemente finalizado programa de Servicio Ampliado del Fondo Monetario Internacional (FMI), por un valor de US$ 6.500 millones de dólares (5,7% del PIB), Ecuador sigue afrontando “riesgos crediticios importantes”, debido al limitado acceso a la financiación externa, las bajas reservas de liquidez y una gobernanza muy débil.

En tanto, la perspectiva “estable” de la calificación refleja la opinión de Moody’s de que los riesgos al alza y a la baja para el perfil crediticio de Ecuador se mantienen equilibrados. “Los resultados fiscales se beneficiarán de los precios favorables de los hidrocarburos y los ratios de deuda seguirán tendiendo a la baja”, sostuvo Moody’s. E indicó que los riesgos de liquidez a corto plazo son moderados, dados los reducidos déficits públicos y las limitadas necesidades de refinanciación de la deuda tras la reestructuración de 2020. No obstante, aclara el informe: “La parálisis política limitará la capacidad del Gobierno para adoptar reformas que mejoren la confianza de los mercados y recuperen el acceso a los mercados internacionales de capitales ante un calendario de reembolso de la deuda que plantea grandes retos”.