Bloomberg — El hecho de que Chile podría comenzar a recortar tasas antes lo previsto tiene a los analistas de renta fija muy optimistas con los bonos locales en pesos.

Un 71% de 14 encuestados por Bloomberg News dijo que las tasas en pesos caerán en junio, la mayor cifra desde que comenzó la encuesta mensual en abril de 2021. Solo una persona dijo que las tasas aumentarán, mientras que el 21% restante cree que seguirán en niveles similares a los de mayo.

La última encuesta a operadores financieros del Banco Central de Chile, publicada la semana pasada, reveló que el mercado adelantó su apuesta para el primer recorte de tasas de la reunión del 5 de septiembre a la del 28 de julio. Operadores en Brasil prevén que el primer recorte en ese país sería recién en agosto. Este cambio a nivel local se produjo luego de conocerse una baja mayor a la esperada en el Imacec de abril, la inflación se desacelerara a un sólo dígito y el Banco Central elevara los requerimiento de capital de la banca.

“Es probable que veamos bull steepening de la curva, donde la parte corta de la curve debería caer más que la parte media y larga”, dijo Mariano Álvarez, gerente de renta fija de LarrainVial. Las cifras de actividad más débiles y un mayor requisito de capital a los bancos “hacen más factible un recorte de tasas tan pronto como julio”.

Sin embargo, el Banco Central aún no se ha vuelto dovish. En las minutas de su reunión de mayo, publicadas la semana pasada, el consejo reiteró el mantra de que la tendencia de la inflación a la meta del 3% aún no se ha consolidado.

Instrumentos en UF

Para los instrumentos en Unidades de Fomento la mitad de los encuestados prevé una baja en las tasas en junio, el porcentaje más alto desde octubre. Otro 43% piensa que las tasas se mantendrán sin cambios y una persona apostó por un aumento.

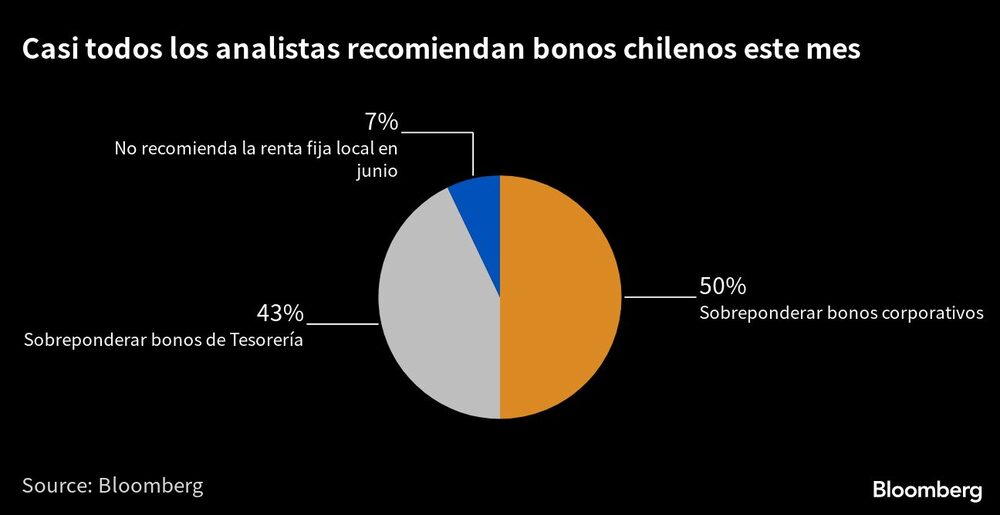

También es la primera vez desde enero que sólo un analista dijo que no recomendaba ningún tipo de bono local. Siete encuestados dijeron que preferían bonos corporativos, mientras que seis favorecen los instrumentos de Tesorería.

Atención en datos macro

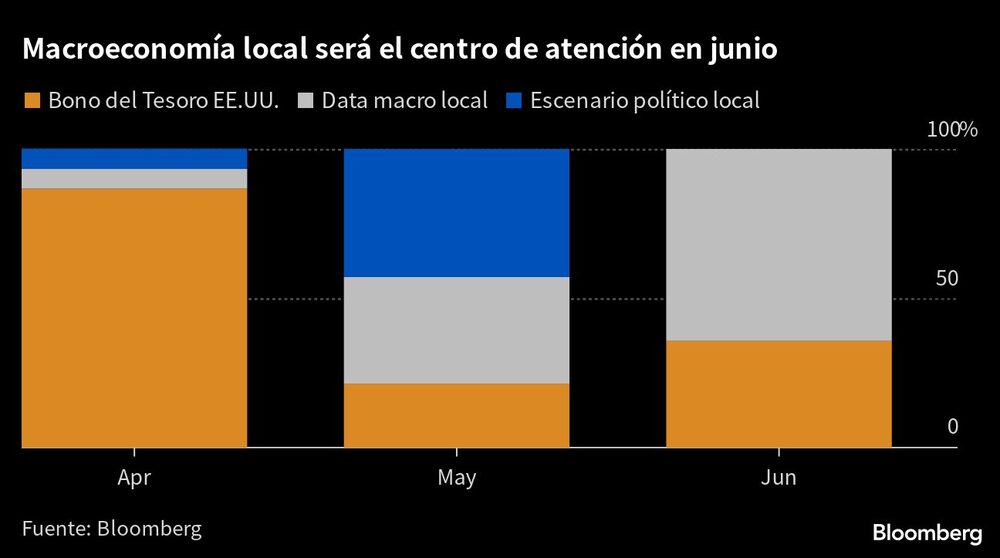

Casi dos tercios de los encuestados dijeron que los datos macroeconómicos locales serán el principal impulsor de las tasas este mes, la mayor cantidad desde que comenzó la encuesta mensual.

Un dato macro que será crucial para potenciales recortes en la TPM será el IPC de mayo, el cual el Instituto Nacional de Estadística informará el jueves.

Otro 37% dijo que el principal driver de tasas serán los movimientos en los Treasuries, o bonos del Tesoro de EE.UU. Nadie mencionó el escenario político local como factor principal.

Las tasas swap descuentan que la TPM bajará del 11,25% actual al 9,25% en seis meses. En comparación, antes de que el BCCh anunciara el 23 de mayo los nuevos requisitos de capital, los swaps descontaban una TPM implícita en 9,75%. Para un año, la TPM implícita en los swaps bajó del 7% a 6,25%.

“Los datos macroeconómicos recientes implican que el Banco Central puede cambiar su corredor de tasas de política monetaria y emitir un comunicado mucho menos hawkish en su próxima reunión”, dijo Ramón Domínguez, portfolio manager de MBI Inversiones. “Esperamos ver ganancias por caída de tasas relevantes en los próximos meses, a medida que la inversión de la curva se va atenuando,” dijo.

Otras ideas clave de la encuesta

- Curva nominal

Curva se va a aplanar: 29%; 50% anteriormente

Curva se va a empinar: 50%; 21% anteriormente

Mantendrá su pendiente: 21%; 29% anteriormente

- Curva en UF

Curva se va a aplanar: 21%; 50% anteriormente

Curva se va a empinar: 50%; 21% anteriormente

Mantendrá su pendiente: 29%; 29% anteriormente

- Flujos de renta fija en comparación con el mes anterior

Aumentarán: 50%; 57% anteriormente

Disminuirán: 7%; 7% anteriormente

Se mantendrán sin cambios: 43%; 36% anteriormente

- Preferencias entre bonos corporativos

Bonos corporativos y bancarios con calificación ‘AAA’: 43%; 50% antes

Bonos con calificación ‘AA’ o superior: 43%; 43% anteriormente

Bonos con calificación ‘A’ o superior: 7%; 7% anteriormente

Bonos con calificación ‘BBB’ o superior: 7%; Sin menciones anteriores

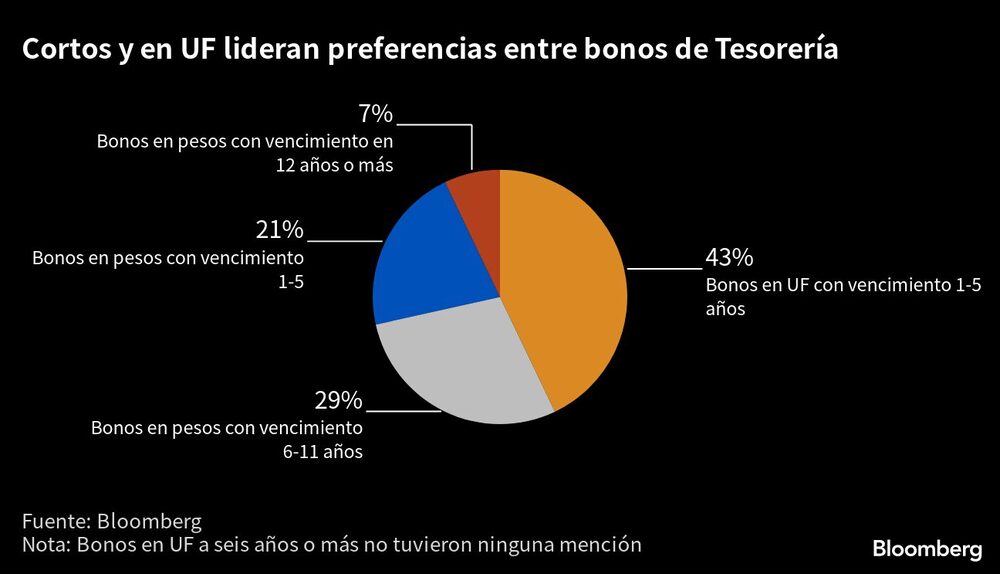

- Preferencias entre bonos de Tesorería

Bonos en UF con vencimiento entre 1 y 5 años: 43%; 50% antes

Bonos en pesos con vencimiento entre 1 y 5 años: 21%; 21% anteriormente

Bonos en UF con vencimiento entre 6 y 11 años: Sin menciones en ninguna de las encuestas

Bonos en pesos con vencimiento entre 6 y 11 años: 29%; 21% anteriormente

Bonos en UF con vencimiento en 12 años o más: No se menciona en ninguna de las encuestas

Bonos en pesos con vencimiento en 12 años o más: 7%; 7% anteriormente

- Driver de tasas de entre los factores políticos locales:

Reformas del presidente Gabriel Boric: 38%; 21% anteriormente

Potencial debate sobre nuevos retiros de fondos de pensiones: 46%; 64% anteriormente

Avances relacionados con el nuevo proceso constitucional: 15%; 14% anteriormente - Spreads de los bonos bancarios respecto a abril

Se ampliarán: 29%; 36%; anterior

Se reducirán: 36%; 29% anterior

Se mantendrán en niveles actuales: 36%; 36% anterior

Lea más en Bloomberg.com.