Bloomberg — Las empresas chilenas están aprovechando la perspectiva de que el banco central seguirá recortando las tasas de interés para colocar bonos en el mercado local al ritmo más rápido en cuatro años.

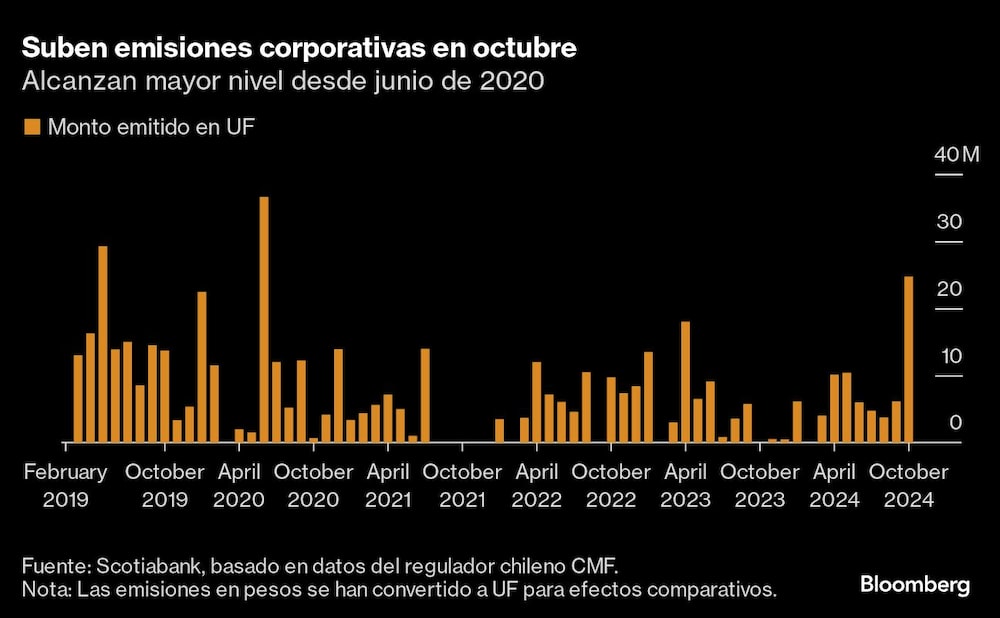

Empresas no financieras han vendido US$988 millones de deuda en el mercado en octubre, la mayor parte en Unidades de Fomento, o UF, la medida contable vinculada a la inflación. Es la mayor cantidad desde junio de 2020, cuando el banco central, para contrarrestar los efectos de la pandemia, había llevado las tasas locales a mínimos históricos.

Lea más: Partidos de centroderecha ganan terreno en las elecciones municipales de Chile

“La fuerte caída en las tasas de más de 100 puntos básicos (debido al inicio del ciclo bajista de tasas tanto por parte del banco central como de la FED) desde mediados de año ha sido crucial para la recuperación del mercado de crédito”, dijo Diego Pino, director en Scotia Corredora. Eso se ha combinado con “buenas condiciones de mercado en la demanda y una acumulación saludable en el pipeline de emisiones”.

Las tasas en UF a diez años cayeron de 3% a principios de julio al 1,82% a finales de septiembre, el nivel más bajo desde mayo de 2023. Fondos mutuos han explicado la mayor parte de la demanda, ya que los recortes de tasas del banco central reducen el atractivo de los depósitos a más corto plazo, dijo Francisco Mohr, gerente de renta fija en BTG Pactual Asset Management en Chile.

La mayoría de las ventas de deuda en octubre ha superado los US$100 millones.

Los activos de los fondos mutuos en deuda a más de un año subieron un 10,7% en septiembre, tras hacerlo un 11,5% en agosto. Por el contrario, los activos invertidos en deuda a menos de 90 días cayeron un 0,7% y un 1% en los mismos dos meses, respectivamente.

“Al final, es oferta y demanda”, dijo Mohr, explicando la caída de los rendimientos en los últimos meses.

Suben ventas en octubre

El 11 de octubre, el holding Empresas Copec vendió 4 millones de UF en bonos verdes en dos series con tasas de 2,98% y 3,09%, con una demanda que duplicó la oferta en ambos casos. Un par de días después, el operador de autopistas Vespucio Sur vendió 14 millones de UF en dos series con tasas de 3,33% y 3,4%.

Con las últimas ventas, las emisiones de este año ascienden a 75,98 millones de UF (US$3.040 millones), cifra superior a los 61,24 millones de UF emitidos en todo el año pasado.

Otras empresas han optado por los mercados internacionales de deuda ante las bajas de tasas en EE.UU., lo cual aumenta el interés por los bonos de los mercados emergentes. Latam Airlines colocó US$1.400 millones, tras inicialmente ofrecer US$1.200 millones. Empresa de Transporte de Pasajeros Metro vendió 155 millones de francos suizos de deuda, por encima de la previsión inicial de 100 millones.

Lea más: ¿Cuánto tiempo sobreviven las empresas en Chile? Los sectores de mayor mortalidad

Con el salto en ventas de octubre, las tasas han repuntado de sus mínimos del año. La tasa a 10 años subió al 2,43%. Aunque es probable que esto afecte a la demanda de bonos, es poco probable que impida a las empresas acudir al mercado, dijo Pino, de Scotia.

“No es suficiente para frenar los fuertes flujos de compra observados a nivel local ni el interés de las corporaciones en emitir, ya que siguen considerando los niveles actuales de tasas como atractivos”, dijo Pino. “Es por esto que esperamos que las emisiones corporativas continúen durante las próximas semanas”.

Mercado abierto

Mohr también ve que el mercado seguirá activo, aunque probablemente con menos ventas que en octubre debido a factores estacionales. La demanda de bonos locales seguirá siendo fuerte y las empresas continuarán aprovechando las bajas tasas, manteniendo los niveles de emisión en la media observada en lo que va de año, afirmó.

De cara al próximo año, la tendencia también debería mantenerse, añadió Mohr. La cantidad de deuda que el Congreso permita emitir al Ministerio de Hacienda en 2025 fijará el escenario base para las empresas, pero la dinámica del mercado seguirá siendo positiva.

“El mercado está abierto para ir recibiendo más emisores”, dijo Mohr. “Todavía quizás no está tan abierto para recibir emisores de baja calidad crediticia, pero si de A+ hacia arriba, creo que hay una dinámica positiva”.

Lea más en Bloomberg.com