Bloomberg — Los inversores en bonos se han quemado repetidamente en Argentina, que ha incumplido el pago de su deuda nueve veces desde que obtuvo la independencia en 1816. Ahora, a pocos días de una votación presidencial crucial, se está gestando otra crisis.

Javier Milei, un outsider libertario y audaz, promete poner patas arriba la economía. Su oponente, Sergio Massa, quiere seguir gastando a pesar de la inflación de tres dígitos.

Sea quien sea, los inversores están preocupados. Los tenedores de unos 65.000 millones de dólares de deuda soberana -incluidos grandes inversores como Pimco, BlackRock y Fidelity- ya han visto cómo los bonos perdían unos 24.000 millones de dólares de valor desde la última reestructuración en 2020. Y saben, si la historia sirve de guía, que es probable que haya más pérdidas.

“Argentina, desde una perspectiva macroeconómica y fundamental, ha ido por mal camino durante bastante tiempo”, dijo Mila Skulkina, gestora de Lord Abbett & Co. “Es bastante difícil ver un cambio de tendencia”.

Los bonos extranjeros del país han sido unos de los más rezagados del mundo desde que se emitieron hace tres años como parte de una reestructuración.

Los próximos pagos importantes de la deuda se aplazaron hasta 2024 y 2025, y la mayoría de los bonos cotizan por debajo de los 30 centavos de dólar, con rendimientos que sugieren que los operadores se están preparando para un décimo default.

Lo que venga después dependerá de quién elijan los votantes el 19 de noviembre. Aunque a los inversores les gusta la promesa de Milei de cortar el gasto público con una motosierra, les preocupa que sus propuestas radicales de dolarizar la economía y cerrar el Banco Central puedan desatar el descontento social y dificultar las reformas necesarias.

Massa, por su parte, representa a la coalición de izquierdas en el poder que supervisó el reciente repunte de la inflación y las turbulencias económicas del país. Aunque algunos inversores afirman que Massa tiene la influencia política necesaria para llevar a cabo las reformas necesarias, hasta ahora ha confiado en el gasto público -financiado mediante la impresión de dinero- para influir en los votantes.

Para Mike Arno, gestor monetario de Brandywine Global Investment Management, la incertidumbre sobre lo que hará el próximo presidente una vez en el cargo es razón suficiente para evitar la deuda. Vendió los bonos argentinos de sus carteras después de que Milei saliera inesperadamente en cabeza en la votación de las primarias de agosto, y dijo que la empresa debe “pensar si debemos invertir, cuándo y cómo”.

Es una pregunta que también se plantean otros en Wall Street. Los inversores han sido poco compensados por mantener las notas en los últimos tres años.

Mantener 1 millón de dólares del bono 2030 de Argentina desde la última reestructuración, por ejemplo, habría supuesto unos 11.000 dólares en pagos de intereses, según datos recopilados por Bloomberg. El valor de esa tenencia, sin embargo, ha caído a aproximadamente 565.000 dólares, según muestran los datos de precios indicativos. Por tanto, a los tenedores de la deuda les queda esperar o aceptar las pérdidas y vender.

Estas pérdidas se han dejado sentir con toda seguridad en las carteras, aunque el país represente una parte relativamente pequeña de las participaciones de los principales fondos. El Global Allocation Fund de BlackRock, el New Markets Income Fund de Fidelity y el Income Fund de Pimco, por ejemplo, han visto cómo sus tenencias de bonos argentinos perdían al menos un 33% desde la última reestructuración del país en septiembre de 2020, según datos recopilados por Bloomberg.

Representantes de las tres firmas declinaron hacer comentarios sobre las cifras y sobre su posicionamiento en el país antes de las elecciones del domingo.

Para algunos, por supuesto, esas pérdidas se traducen en una oportunidad, especialmente si el próximo presidente sorprende al mercado y adopta políticas que estabilicen la economía, el peso y el mercado de bonos.

Stuart Sclater-Booth, gestor de carteras de Stone Harbor Investment Partners en Nueva York, afirmó que “los retos para la próxima administración, sea quien sea, son increíblemente grandes”. La empresa mantiene bonos argentinos a un nivel coherente con los índices de referencia de mercados emergentes de JPMorgan Chase & Co.

“No quiero estar demasiado poco expuesto”, dijo, “porque si me equivoco, hay mucho potencial de rendimiento y rentabilidad al que estás renunciando”.

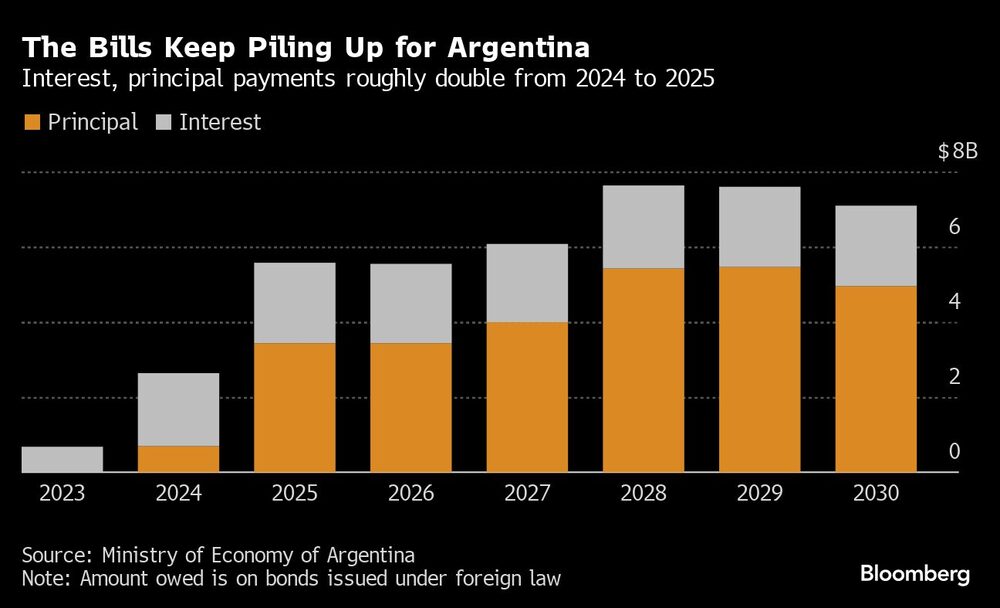

Los pagos se acumulan

Para los que esperan a ver qué pasa, el riesgo de otro impago es primordial. El Banco Central de Argentina lleva tiempo sin reservas de divisas fáciles de gastar, lo que plantea dudas sobre cómo el próximo gobierno podrá hacer frente a los próximos pagos de bonos.

Los inversores esperan recibir 2.600 millones de dólares en concepto de intereses y capital el año que viene, y los primeros pagos importantes vencen en enero, pocas semanas después de la toma de posesión del próximo presidente. Esa cantidad se duplicará con creces hasta alcanzar los 5.600 millones de dólares en 2025, según datos del Ministerio de Economía.

Para Richard Hall, gestor asociado de carteras de T. Rowe Price, sigue habiendo incertidumbres sobre cómo recuperará el país el acceso a los mercados, afrontará sus turbulencias económicas y gestionará la carga de su deuda.

Los swaps de incumplimiento crediticio, aunque poco negociados, ya implican una probabilidad del 100% de que el gobierno no cumpla sus pagos y caiga en impago en los próximos cinco años.

“No hay un camino atractivo para ningún candidato. Cualquiera de los dos intentará lanzar un programa de estabilización lo antes posible”, dijo Juan Manuel Pazos, economista jefe de la correduría TPCG, con sede en Buenos Aires. “La gran pregunta es si será algo creíble, u otra capa de carmín sobre el cerdo”.

Lea más en Bloomberg.com