Buenos Aires — A pesar de que el país reestructuró su deuda hace tan solo tres años, los bonos del Gobierno argentino operan por debajo de los US$30. Y eso que el país no tiene grandes vencimientos en el corto plazo y que el ratio de deuda con privados no es particularmente alto.

En ese contexto, muchos analistas e inversores particulares creen que los bonos argentinos en dólares ofrecen oportunidades de entrada, dado que un golpe de confianza que llegue por el lado de la política puede dejar ganancias sustantivas.

No obstante, es bueno aclarar, invertir en bonos del Estado argentino es para estómagos resistentes y perfiles con una mirada de largo plazo.

¿Qué bonos soberanos en dólares prefieren los expertos?

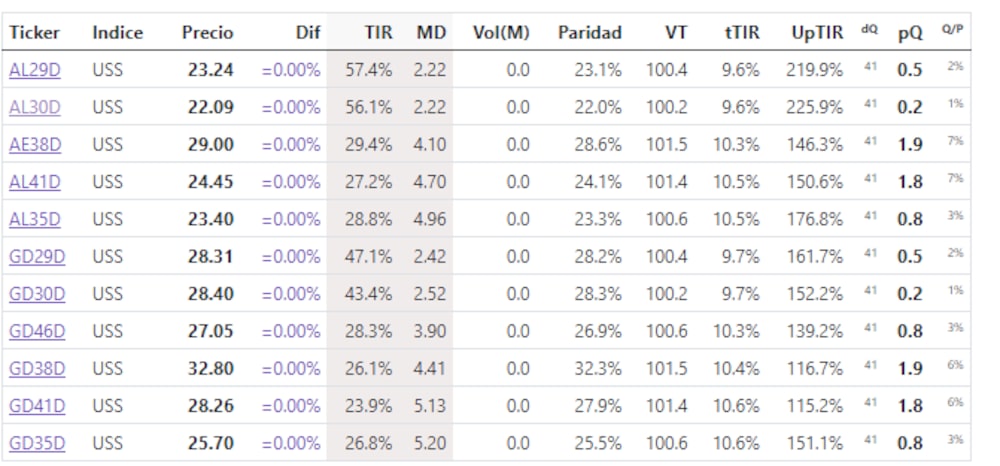

“Hoy en día la recomendación es el Global 2038 (GD38), que suele ser de los más defensivos de la curva, tiene mejor indenture y un mejor carry de cupón”, destacó Lucas Longo, estratega de Research Mariva. Y detalló respecto de su recomendación: “No vemos una tendencia clara alcista en el corto plazo para la deuda y, además, estamos entrando en la carrera electoral, que puede añadir volatilidad, por lo que recomendamos ser moderados en la toma de riesgo”.

Asimismo, Longo consideró que para quien mantiene un view muy positivo respecto de Argentina, el Global 2030 (GD30) y Global 2035 (GD35) son los mejores papeles, ya que descuentan una revisión de la deuda que puede ser excesiva en un buen escenario de recuperación de la actividad y mejora del balance fiscal.

Por su parte, el economista jefe de Grupo SBS, Juan Manuel Franco, sostuvo que estos precios ofrecen una atractiva relación riesgo retorno al mediano / largo plazo. “Destacamos que, pensando en los próximos meses, y eventualmente en una nueva administración, los bajos cupones que tienen estos bonos representan un incentivo a no reestructurarlos, dado que, a los niveles actuales de tasas en Estados Unidos, los cupones que pedirían los acreedores en los potenciales nuevos bonos serían sustancialmente mayores”.

Respecto de los bonos puntuales, Franco también ponderó más los de legislación internacional (es decir, los globales o GD): “Nuestros favoritos son el Global 2041 (GD41) y GD35. Finalmente, destacamos que GD30 amortiza parcialmente en julio 2024 y que de ocurrir este pago, el retorno total aumenta más que para otros bonos”.

El mismo tipo de legislación elige el broker Balanz Capital, que sostiene en un informe: “En base a los precios actuales, tenemos una mirada constructiva sobre el tramo corto de la curva de los bonos en dólares, estando el GD30 en primer lugar por su mayor liquidez. Para aquellos inversores que busquen una mayor duración encontramos mejor atractivo en el GD38 sobre el GD35, dada su mayor protección legal”.

También un informe de CMA Capital resalta que la visión de mediano plazo es constructiva, pero advierte que habrá mucha volatilidad en el camino. Y reseña que los globales 2038 y 2041 son el mejor lugar para navegar tiempos volátiles, con mejor contrato, legislación y rendimiento corriente.

En relación a los legislación local, las únicas referencias positivas que se observan en los comentarios de los expertos es que el Bonar 2030 (AL30) tiene una brecha significativa respecto de su bono mellizo (el GD30). “Vemos atractivo en soberanos con el foco en el mediano plazo. AL30 cotiza con paridad en torno al 22% y un spread por legislación muy elevado con respecto al GD30″, consignó un informe de Facimex Valores. El documento agrega: “También seguimos viendo gran atractivo en GD35 y GD41.

Advertencia sobre los soberanos en pesos

Lucas Longo señaló que la volatilidad que puede surgir en los papeles en pesos es incluso mayor a la de dólares. “Por ende, sugerimos ser por demás defensivos en este frente, que hacia adelante puede sufrir incertidumbre con respecto a posible dolarización de la economía y revisión de deuda, además de la propia dinámica del año electoral que demanda sobre-dolarización de carteras”, explicó.

“Creemos que la mejor postura dentro de papeles pesos es sobre indexados CER, que puede mejorar en base a revisiones de inflación esperada hacia adelante, además de presentar buen carry trade”, concluyó.