Buenos Aires — El 2023 viene trayendo algunas sorpresas en los mercados financieros, como por ejemplo que el Nasdaq se haya disparado más de 20% en lo que va del año, a pesar de las condiciones financieras más restrictivas por las subas en las tasas de interés. En Argentina, los bonos en dólares siguen por el piso y el S&P Merval intenta superar de una buena vez, en forma sostenida, los US$700.

Por otro lado, los inversores buscan cobertura frente a las presiones inflacionarias y cambiarias incesantes.

En este contexto, Bloomberg Línea recogió las sugerencias de carteras de cuatro importantes brokers argentinos, para conocer cuáles son los instrumentos que destacan los que saben de cara al mes de mayo.

Algunas de las principales coincidencias son las preferencias por los bonos corporativos en dólares de empresas argentinas, así como también apuestas por el bono a 2030 de legislación argentina (el AL30), debido al derrumbe de su paridad en comparación con su bono argentino mellizo pero de legislación extranjera (el GD30).

Grupo IEB

Desde Grupo IEB publicaron en los últimos días una cartera de inversión avocada a la renta fija y otra al equity nacional.

Respecto de la primera, los analistas de esta sociedad de Bolsa detallaron: “Dada la tensión cambiaria que venimos observando en las últimas semanas, como consecuencia de la incertidumbre electoral y los desequilibrios monetarios, mantenemos la decisión de contar con una cartera mayormente dolarizada”.

Hecha la aclaración, este portafolio cuenta con un 10% de bonos dólar linked (T2V3), un 6% de bonos que ajustan por inflación (la Lecer a junio), un 16% de posicionamiento en el Bonar 2023 (AL30) y un 68% en el Fondo IEB Renta Fija en USD, que invierte en instrumentos soberanos y corporativos de Latinoamérica y en bonos del Tesoro de los Estados Unidos.

Respecto de ese 16% en AL30, el documento reseña: “Nos parece un punto de entrada atractivo, en paridades que rondan el 21%, si se tiene un horizonte de mediano o largo plazo. Más aún, si se tiene en cuenta el alto spread que presenta frente al Ley New York (el GD30), que vence el mismo año”.

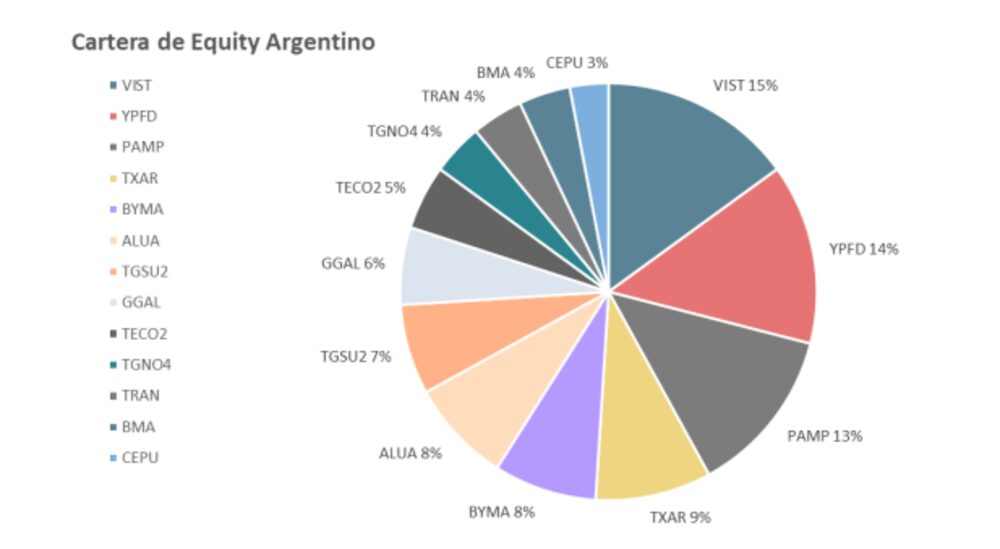

En lo que refiere a las acciones, la cartera diagramada por Grupo IEB en la primera semana de mayo cuenta con las siguientes posiciones:

- 15% en Vista Energy (que en realidad es Cedear)

- 14% en YPF

- 13% en Pampa Energía

- 9% en Ternium

- 8% en ByMA

- 8% en Aluar

- 7% en Transportadora Gas del Sur

- 6% en Grupo Financiero Galicia

- 5% en Telecom

- 4% en Transportadora Gas del Norte

- 4% en Transener

- 4% en Banco Macro

- 3% en Central Puerto

Facimex Valores

El broker Facimex Valores señala que, para las estrategias de renta fija en dólares, una cartera compuesta en un 60% por bonos corporativos argentinos, 25% por provinciales y 15% por soberanos es “adecuada” en este contexto.

“Seguimos viendo atractivo en mantener un posicionamiento estructural en corporativos, poniendo el foco en créditos de buena calidad principalmente vinculados a los sectores de oil and gas y generación de energía”, destaca un documento de esta firma.

Al respecto, Facimex Valores considera interesante considerar una exposición balanceada entre Pampa Energía 2027, Transportadora Gas del Sur 2025, YPF Luz 2026, Telecom 2025 y Pampa Energía 2029. “En todos los casos, se trata de créditos con niveles de apalancamiento bajos/moderados y niveles confortables de cobertura de intereses, lo que los vuelve alternativas atractivas para ir devengando intereses sin resignar la opcionalidad de una apreciación de capital”, reseña el informe.

En lo que refiere al universo de bonos subsoberanos, Facimex Valores destaca los bonos Córdoba 2025 y Córdoba 2027, dada la solidez fiscal y financiera de la provincia, así como Mendoza 2029. Para perfiles arriesgados que busquen mayores ganancias, apunta al bono a 2037 de la provincia de Buenos Aires.

En materia de bonos soberanos, Facimex Valores, al igual que Grupo IEB, sostiene que el AL30, en niveles de paridad en torno al 21%, puede ser una apuesta interesante. “Un spread por legislación con respecto al GD30 que se encuentra en máximos desde la reestructuración de la deuda configura un castigo excesivo”, explican. En lo que refiere a los bonos argentinos de legislación extranjera, esta compañía prefiere el GD35 y el GD41.

Por último, el documento de Facimex Valores resalta: “Para las estrategias de renta fija en pesos, priorizamos un posicionamiento principalmente concentrado en instrumentos CER ante mediciones privadas de inflación que sugieren que el dato de abril será parecido al de marzo y datos de inflación de alta frecuencia de precios que sugieren que el arrastre para mayo también será elevado”.

Grupo SBS

“Para perfiles conservadores preferimos la cobertura cambiaria o inflacionaria”, subraya un informe de Grupo SBS en relación a los instrumentos en pesos.

A partir de ello, esta compañía destaca bonos cortos atados a inflación (las Lecer X18L3 y X18S3) y también instrumentos corporativos dólar linked “de calidad”, como Telecom 2024 o Panamerican Energy 2024. También aparece como sugerido el bono dual de la Argentina TDF24 que cubre por CER y tipo de cambio oficial.

“Vemos valor en el Boncer 2026 (TX26) para quienes estén dispuestos a asumir riesgo duration mientras que para tasa fija preferimos el sintético T2V3-futuro dólar a julio”, detalla demás el informe de Grupo SBS.

Por otro lado, Grupo SBS se refiere a una potencial suba de los dólares financieros: “Nuestros modelos teóricos apuntan a una valuación algo por encima de los valores corrientes, por lo que para perfiles conservadores habría valor en dolarizar carteras en un contexto en que el calendario electoral podría aumentar la incertidumbre”.

En materia de bonos soberanos de legislación extranjera, Grupo SBS menciona como las posibilidades más atractivas al GD41 y al GD35, aunque en materia de trades por legislación también pone el foco en el la diferencia entre el AL30 y el GD30, para posicionarse en el primero en el corto plazo, aunque sin dejar de tener en cuenta que los bonares pueden ver caer su cotización por ventas de organismos públicos.

En materia de corporativos, Grupo SBS también resalta al sector energético (YPF 2025, YPF Luz 2026, Transportadoras Gas del Sur 2025 y Pampa Energía 2027).

Por último, este bróker refiere que el buen balance de Mercado Libre, como una opción para apostar en Cedears.

IOL invertironline

Para renta fija en pesos, Maximiliano Donzelli, head of research de IOL invertironline sugirió posicionarse en la letra CER con vencimiento en junio de este año, la X16J3, y la letra a descuento (Lede) con vencimiento en mayo, la S31Y3. “A la fecha, estos instrumentos tienen un rendimiento mensual que debería estar por encima de la inflación esperada los próximos meses”, detalló.

Al igual que sus colegas, Donzelli también se refirió al buen momento de los bonos corporativos en dólares de la Argentina y señaló: “Creemos que sería óptimo tener exposición en la obligación negociable YPF con vencimiento en 2026, ya que tiene como ventaja que se puede operar con montos bajos, de US$10, permitiendo acceder a un rendimiento anual en dólares del 8,3%”. De ese universo, también destacó la ON de Telecom a 2025.

En lo que refiere a Cedear, Donzelli sugirió el ETF que sigue al Dow Jones (DIA) y el que trackea al S&P500 (SPY). Además, se refirió al Cedear de Verizon, el principal operador de telefonía móvil de Estados Unidos. “Su flujo de caja es positivo, sumado a los buenos resultados recientemente informados, genera que la cotización actual represente un punto interesante”.

“Por último, vemos interesante invertir en el Fondo Común de Inversión Premier Renta Variable. Este fondo permite posicionar al inversor en las acciones de las principales compañías que forman parte del Merval”, resumió Donzelli.