Buenos Aires — Los analistas del banco estadounidense Goldman Sachs, Irma Sgarz y Felipe Rached, han reafirmado su perspectiva optimista sobre MercadoLibre (MELI), proyectando un significativo potencial alcista para las acciones de la multilatina de e-commerce y fintech durante los próximos 12 meses.

En su último informe, anticipan que los resultados del segundo trimestre de 2024 de la compañía dirigida por Marcos Galperin reflejarán sólidas dinámicas subyacentes, a pesar de los desafíos anticipados en ciertas métricas operativas, por ejemplo en la evolución del valor bruto de los productos totales (GMV) vendidos en Brasil.

VER MÁS: MercadoLibre superó expectativas del mercado a pesar de “vientos en contra” en Argentina

En base a su análisis, Goldman Sachs proyectó una suba del 26,7% para el ADR de MercadoLibre en el Nasdaq durante los próximos 12 meses. Su precio objetivo en ese plazo para el papel argentino es de US$2.180, frente a los US$1.720,43 en los que cerró este martes, 16 de julio.

No obstante, se trató de una corrección a la baja desde los US$$2.270 que había pronosticado la entidad financiera en su informe anterior.

VER MÁS: PRIMICIA: Mientras Nubank lo medita, Revolut avanza y busca “jefe de expansión” en Argentina

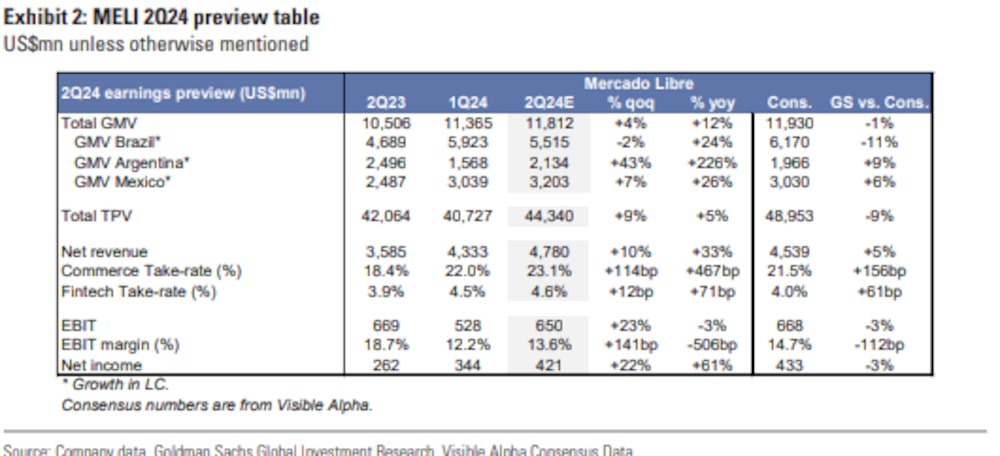

Sgarz y Rached consideraron que MercadoLibre va a informar un segundo trimestre de 2024 “con continuas ganancias de participación en el comercio electrónico y una expansión en los volúmenes de transacciones de pago (TPV) y su cartera de préstamos”, señala el informe, destacando el desempeño esperado de la compañía en áreas operativas clave.

- “Si bien la depreciación de las divisas y los cambios contables generarán vientos en contra para el margen EBIT y limitarán la comparabilidad interanual de esta métrica, destacamos nuestra expectativa de que el ingreso neto crezca aproximadamente un 60% interanual.”

- “Basados en nuestras conversaciones, los inversores siguen centrados en la dinámica del margen operativo en las operaciones fuera de Argentina, con preocupaciones de que las inversiones en logística, tecnología y crédito puedan resultar en una compresión interanual del margen en el segundo trimestre de 2024.”

- “Mantenemos nuestra recomendación de Compra para MELI, con un potencial alcista del +28% respecto a nuestro objetivo de precio de US$2.180 en 12 meses.”

Se espera que MercadoLibre reporte sus resultados correspondientes al segundo trimestre de 2024 el próximo miércoles, 31 de julio.

VER MÁS: MercadoLibre, entre las 100 marcas más valiosas del mundo, según ranking

Los analistas también pronosticaron un crecimiento del 61% interanual en la ganancia neta de MercadoLibre entre abril y junio de 2024, impulsado por la continua expansión en la participación de mercado del comercio electrónico y el aumento de los TPV.

Las utilidades para ese periodo se estimaron en US$421 millones, frente a los US$262 millones del segundo trimestre de 2023. Sin embargo, señalaron que factores como la depreciación de las divisas y ajustes contables podrían limitar los márgenes EBIT en comparación con el año anterior.

Respecto a las expectativas de ganancias para el segundo trimestre, Goldman Sachs proyecta un EBIT de US$650 millones, ligeramente por debajo de las estimaciones de consenso, atribuyendo la diferencia a diferentes suposiciones de divisas y metodologías contables.

“Aunque esperamos cierta compresión del margen debido a las inversiones en logística, tecnología e iniciativas de crédito,” señala el informe, “mantenemos una perspectiva positiva sobre la trayectoria de crecimiento de MercadoLibre.”

- “Proyectamos que el GMV [Gross Merchandise Volume] de Brasil crecerá un +24% en el segundo trimestre de 2024, lo que implica una desaceleración respecto al +30% reportado por la compañía para el primer trimestre de 2024, impulsado en parte por comparaciones incrementalemente más desafiantes, así como el impacto negativo de las inundaciones en el Sur de Brasil en mayo.”

- “En general, creemos que un crecimiento del GMV en Brasil de mediados del 20% es un resultado sólido, considerando las comparaciones cada vez más exigentes, a medida que la empresa celebra los aumentos de participación de mercado del año pasado debido a los desafíos financieros de un competidor clave (Americanas).”

- “Esperamos que este ritmo actual de crecimiento implique continuas ganancias de participación; para contextualizar, proyectamos un crecimiento del GMV de +24% interanual para MELI Brasil en el 2024 frente al +14% para el mercado total de e-commerce en Brasil.”

Ventas en México se desaceleran, y Argentina cae

- “Proyectamos que el GMV de México crecerá un +26% interanual, también desacelerándose desde el 1T23 en comparaciones más duras (+34% en 2T23 vs. +28% en 1T23), manteniendo un ritmo de crecimiento que probablemente esté muy por delante del crecimiento general del mercado.”

- “Para Argentina, proyectamos un crecimiento del GMV del +226% interanual, por debajo de la inflación general durante el período (promedio interanual de aproximadamente +280% en el trimestre), a medida que los consumidores continúan optando por productos de precios más bajos.”

- “En general, proyectamos que el GMV crecerá un +12% interanual en términos de USD, reflejando el impacto de la depreciación en el promedio de las divisas a través de los principales mercados de MELI: -74% interanual en Argentina (14% del GMV del 1T24), -5% interanual en Brasil (52%) y sin cambios significativos en México (27%, aunque el peso mexicano se depreció un -7% en junio, terminando el mes un 6% por debajo del promedio del trimestre).”

Vuela la cartera de crédito

Goldman Sachs también se mantuvo optimista en relación al crecimiento continuo de la cartera de créditos en la región, impulsada en por tarjetas en Brasil y México, pero también con préstamos personales en esos países y en Argentina.

- “La cartera de préstamos continúa creciendo, alcanzando los US$4.9 mil millones en el 2T24 (+52% interanual) según nuestra previsión.”

- “Esperamos que MELI mantenga el ritmo de origen en el nuevo nivel más alto que alcanzó en los últimos trimestres, a medida que se inclina hacia el crecimiento en diferentes productos.”

Desafíos y riesgos para MercadoLibre en los próximos 12 meses

Entre los riesgos clave identificados se incluyen la volatilidad del tipo de cambio, las posibles presiones sobre los márgenes debido a nuevas provisiones de crédito y el aumento de la competencia en los sectores de comercio electrónico y pagos.

- “Los principales riesgos a la baja incluyen: (i) la volatilidad de las divisas que podría afectar negativamente la traducción de los resultados, especialmente en caso de una posible devaluación del peso argentino; (ii) márgenes operativos más débiles de lo esperado debido a las provisiones iniciales para nuevos préstamos con tarjeta de crédito, la desinversión operativa temporal de las inversiones en logística y los posibles efectos negativos de la mezcla; (iii) mayor competencia en el espacio de pagos, resultando en mayores costos de adquisición de clientes y potencialmente un menor crecimiento y rentabilidad; y (iv) una mayor competencia de competidores establecidos y nuevos en el negocio principal de mercado.”