Bloomberg — El acuerdo para que Bunge Ltd. compre a Viterra, respaldada por Glencore, creará un gigante agropecuario que probablemente tenga que enfrentarse en la Argentina al escrutinio antimonopolio de la Comisión Nacional de Defensa de la Competencia. El país es el principal exportador de productos de soja del mundo.

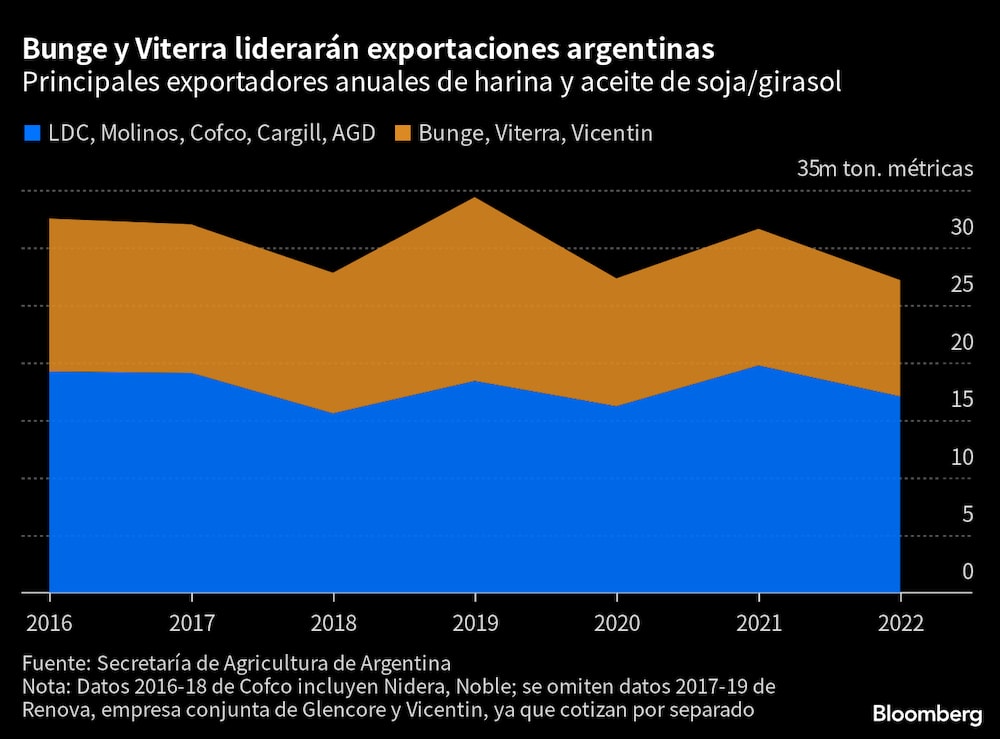

La nueva compañía podría llegar a controlar el 40% de la capacidad de procesamiento de semillas oleaginosas del país, en caso de que se concrete una operación previamente acordada para rescatar al proveedor de soja en quiebra Vicentin SAIC, según cálculos de Bloomberg basados en datos de la corredura de cereales JJ Hinrichsen. Es probable que esto desencadene el escrutinio de las autoridades reguladoras.

La multinacional con sede en San Luis acordó comprar Viterra por US$8.200 millones en acciones y efectivo, creando un gigante capaz de competir con la élite agrícola mundial: Cargill Inc., con sede en Minneapolis, y Archer-Daniels-Midland Co. de Chicago. Se espera que la operación demore 18 meses en cerrarse, y la empresa dice que tendrá que solicitar la aprobación “en varias jurisdicciones”.

Argentina es la región con la superposición más significativa entre las dos empresas, dijo Goldman Sachs Group Inc. en un informe el mes pasado. Bunge y Viterra poseen cada una el 12% de la capacidad de procesamiento de semillas oleaginosas del país. Si el acuerdo de reestructuración de US$1.300 millones para rescatar a Vicentin junto con una cooperativa local se concreta, su participación de mercado ascendería al 40%.

No obstante, el director ejecutivo de Bunge, Greg Heckman, se negó a hacer comentarios sobre las posibles desinversiones que la empresa pueda tener que realizar para que se apruebe el acuerdo, limitándose a decir que Bunge mantendrá informados a los inversores a lo largo del proceso.

“Queremos sentarnos y participar de manera constructiva y significativa con los reguladores”, dijo Heckman en una entrevista. “Y francamente, la forma en que los activos encajan es muy complementaria”.

Lea más en Bloomberg.com

©2023 Bloomberg L.P.