Buenos Aires — Bajo la conducción del presidente, Javier Milei, y del ministro de Economía, Luis Caputo, la economía Argentina se ha embarcado desde diciembre de 2023 en una ardua transición, con una amplia liberalización como norte del Gobierno para destapar la inversión y el crecimiento durante las próximas décadas. En el debate que ese sendero ha generado entre los economistas, aparecen preocupaciones de índole cambiaria, fiscal y monetaria.

De acuerdo a datos del Banco Mundial, el Producto Bruto Interno (PBI) argentino medido en dólares constantes se encuentra estancado desde el 2011. El PBI per cápita, también en términos constantes, cayó desde ese año por 8,9% hasta los US$15.698 en 2022.

VER MÁS: Gobierno de Milei acepta cambios al régimen de inversiones para lograr reformas

Y mientras la pobreza ascendió al 41,7%, según el INDEC, la economía se contrajo en 2023 por otro 1,6%. Este año, en medio de diversos ajustes, se espera una nueva caída de 3,5%, de acuerdo al Relevamiento de Expectativas de Mercado del Banco Central (BCRA).

Más allá del rebote del 3,4% que proyectan para el 2025 los analistas relevados por la autoridad monetaria, el éxito del programa económico del Gobierno tanto en el corto, el mediano como el largo plazo, dependerá de una serie de reformas y ajustes que han provocado debates entre los economistas en torno a su viabilidad y sostenibilidad.

VER MÁS: ¿Levanta cabeza la economía argentina? Analistas destacan leves “brotes verdes”

Uno de los economistas más prestigiosos y escuchados por el empresariado argentino, quien pidió no ser identificado en esta nota, señaló seis de los puntos centrales que hacen a ese debate:

- ¿Hay un problema estructural en la economía Argentina que tiende a generar una situación de falta de divisas en las arcas del BCRA?

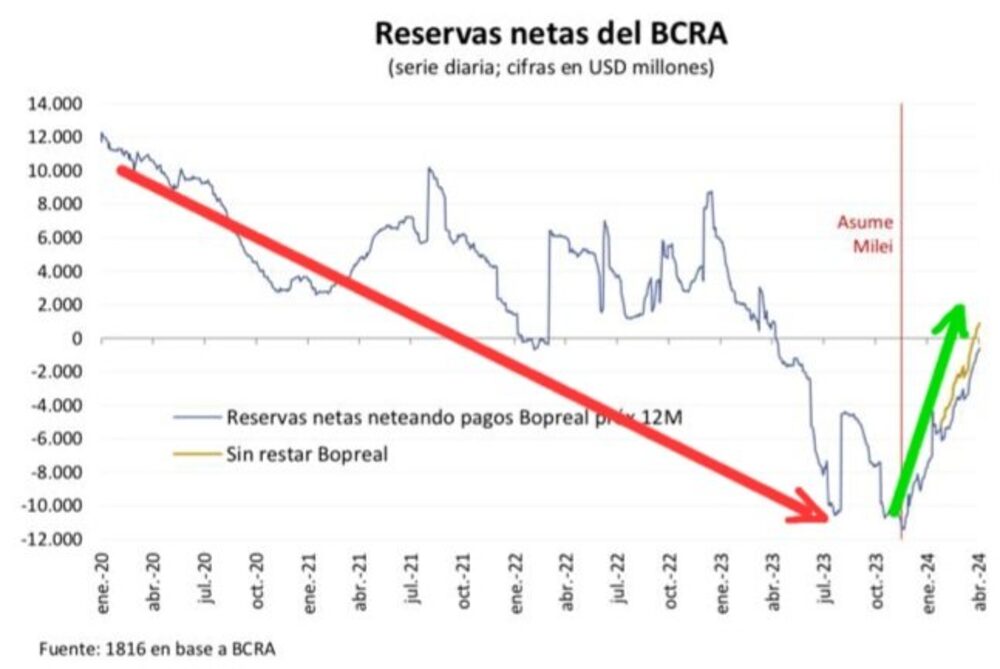

- Con las reservas netas del BCRA aún agotadas, ¿hace falta una inyección de dólares frescos para salir del cepo cambiario? Al salir del cepo, ¿cuál es el riesgo de una corrida?

- ¿Argentina está cara en dólares? ¿Hay atraso cambiario en Argentina?

- Riesgo país de 800 puntos, ¿un hito necesario para gatillar inversiones?

- ¿Cuánta inflación reprimida falta destapar?

- ¿Es sostenible el superávit fiscal?

El economista también señaló a Bloomberg Línea que pudo saber que, durante la reciente visita de Milei a los Estados Unidos, el Gobierno habría mantenido reuniones con bancos y fondos de inversión en búsqueda de dólares frescos para robustecer las arcas del BCRA. Esa decisión, a su juicio, no sería la ideal, ya que despertaría el interrogante de qué buscaría hacer el Gobierno con esas divisas.

Por otra parte, resaltó que, además de estar pendientes de la baja del riesgo país, la gran mayoría de las empresas extranjeras con las que conversa espera la aprobación del Régimen de Incentivos para las Grandes Inversiones (RIGI) para comenzar a desembolsar en proyectos en el país.

VER MÁS: Dolarización endógena, dimensionando el riesgo Tesoro y dictamen para la ley Bases y el Pacto Fiscal

Asimismo, enfatizó que no hay atraso cambiario en la Argentina si se tiene en cuenta que el tipo de cambio real era mucho más bajo al inicio del siglo XX, durante el apogeo del crecimiento económico del país.

Por el momento, con sus minorías en el Senado y la Cámara de Diputados, el Gobierno de Milei busca dar señales para responder estos interrogantes que surgen del mercado mediante una estrategia que luce clara: superávit fiscal y emisión endógena cero para frenar la inflación y sostener la pax cambiaria; negociación con la oposición dialoguista para aprobar la Ley de Bases y el Pacto Fiscal; rebote contundente de la actividad económica y apuesta a una victoria contundente en las elecciones legislativas del 2025.

El último punto posiblemente sea el más importante, ya que un mayor músculo legislativo desbloquearía la posibilidad de sancionar reformas tributarias y laborales más profundas en relación a las que estaría consiguiendo el Gobierno por estos días.

VER MÁS: Motosierra, freezer y licuadora: de dónde recortó el Gobierno para lograr superávit fiscal

En el mientras tanto, Bloomberg Línea consultó a cuatro economistas con respecto a seis de los grandes debates en torno al rumbo elegido por la administración Milei, así como los desafíos de corto plazo que enfrenta.

1. Falta de divisas estructural en Argentina: ¿mito o realidad?

Gabriel Caamaño, Outlier

No. Depende a qué llames estructural, pero entendiendo por la definición correcta de estructural, no. Si faltan dólares es un tema de política económica. Podés generar una falta de dólares por cómo diseñás tu esquema de política económica, pero no es estructural.

Francisco Mattig, Consultatio

La falta de divisas estructural de Argentina, más que mito o realidad, es un debate anacrónico. La discusión tenía lugar en las primeras décadas de la segunda mitad del siglo XX, pero ya no aplica porque, desde entonces, el país ha tenido oportunidad de desarrollar mucho sus sectores exportadores, y en los últimos años se han sumado otros sectores que van a aportar un montón al despegue exportador, como la minería y la energía. Hay muchas razones para ser optimistas con el sector externo.

Sebastián Menescaldi, Eco Go

No sé si hay una falta estructural. Cuando abrís el cepo, de repente los dólares aparecen, y vienen en cantidad. Podés tener hasta US$200.000 millones en un año. Sí tenés un tema con el mal manejo en el equilibrio externo y fiscal, y del tipo de cambio, que es lo que provoca que entres en desequilibrio y que la economía no cierre, al querer manejar más cosas de las que podés manejar. No diría que faltan divisas. Es una economía cerrada, tenés pocas exportaciones, es cierto, pero a si tienen que aparecer, aparecen. El tema de comercio exterior es producto de muchos años de cerrar la economía, de pensar en defender lo interno y no animarse a competir, pero no es un déficit. Lo ves con Brasil y otras economías que tienen otro enfoque hacia afuera, y hoy están exportando más carne, más pollo, más de lo que sea. No es un problema de que nuestra economía no nos permite tener ventas de más exportaciones. Chile también exporta salmón, lo forestal. No veo una falla de divisas estructural, sino que no la hemos permitido generar al cerrar la economía y deteriorando la competitividad con una apreciación en general del tipo de cambio forzada, para buscar supuestamente el bienestar. No hay otros países que sufran lo mismo que Argentina con. Para mí es más bien un mito.

Fernando Marengo, BlackTORO Global Investments

Definitivamente no. Si analizás la balanza de pago de cualquier país, tenés por un lado la cuenta corriente, que es la diferencia entre los ingresos y los gastos que tiene el país respecto al resto del mundo. Si un país gasta de menos, va a tener superávit de cuenta corriente. Si un país gasta de más, tiene déficit en cuenta corriente. La segunda parte es la balanza de pagos, y la variación de reservas. Si uno ve el balance del BCRA, la variación de reservas es idéntica a la demanda de base monetaria, menos la expansión de crédito interno neto. Si no emitís más pesos de lo que demanda la economía, en el Banco Central no perdés reservas. O a la inversa, si emitís los pesos que demanda la economía o de menos, el Banco Central mantiene las reservas o acumula. Y finalmente tenés la cuenta capital, que es un tema de confianza o desconfianza. Si volvés un segundo a la cuenta corriente, históricamente el déficit de Argentina está explicado por lo que hace el sector público, porque tiene déficit fiscal. Con lo cual, si eliminaran el déficit fiscal, ya una parte importante de ese déficit en cuenta corriente, lo tendrías resuelto, después hay que ver qué hace el sector privado.

2. ¿Hacen falta dólares frescos para salir del cepo? ¿Hay riesgo de una corrida al salir?

Gabriel Caamaño, Outlier

No, podés salir con lo que hay ahora, o un poquito más, pero depende de lo que quieras hacer. Riesgo de corrida hay siempre. Si necesitas más o menos dólares para salir, depende de qué herramientas querés utilizar y cuánto las querés utilizar para mitigar ese riesgo. Si en la previa o en la salida estás dispuesto a usar la tasa de interés, es decir, poner un diferencial de tasa en pesos alto respecto al dólar, y estás dispuesto a hacer una devaluación adicional de forma de poner y defender al tipo de cambio real más arriba desde el vamos, no necesitas tantos dólares. Y si estás dispuesto a flotar, menos todavía. Ahora, si no estás dispuesto a flotar, no querés devaluar y no querés poner un diferencial de tasa relativamente alto, y bueno, entonces vas a necesitar más dólares para salir. Pero eso no es que necesitás dólares para salir, es cuántos dólares necesitás para hacerlo de la manera que vos querés salir.

Francisco Mattig, Consultatio

El nivel de reservas que necesitas para salir del cepo es totalmente endógeno. Lógicamente vas a necesitar algo de reservas netas positivas, pero es imposible saber cuántas. Tuviste un nivel de reservas más alto en la crisis de 2018 que cuando saliste en 2016, pero eso era porque justamente es endógeno: cuando hay crisis, necesitas más dólares, no es ninguna novedad. La clave ahí es cómo salís del cepo: si lo hacés institucionalizando algo de la mejora fiscal e introduciendo por ley algunas desregulaciones y desburocratizaciones, vas a tener mucha más credibilidad, y posiblemente necesites menos dólares. De cualquier manera, creo que algo de dólares frescos vas a necesitar si querés salir más o menos rápido. Y no solo eso, esos fondos van a tener que ser de libre disponibilidad, porque sino no sirven de mucho.

Sebastián Menescaldi, Eco Go

Hoy el BCRA tiene una posición de reservas netas negativas en torno a los US$1.600 millones y claramente lo que necesita es que sean positivas, una amplia liquidez en dólares para poder salir del cepo. Igualmente, además de los dólares también tienen que darse otras condiciones para poder salir, que tienen que ver con el mercado de deuda. Porque salir del cepo implica, por un lado, mayor movimiento en los flujos de divisas, pero también un cambio en la forma en que se financian tanto el BCRA como las empresas. Hoy con el cepo se están financiando a tasas negativas. Entonces, deberías conseguir no solo las condiciones que miraba Caputo para salir, sino también tenés que ver si generás con este cambio la necesidad de tener la tasa real en pesos. Si de repente vos salís del cepo, y tenés los dólares, pero provocás un credit crunch, que de repente muchas empresas tengan que cancelar deuda porque si no son insustentables, ahí tenés un problema. Con lo cual veo por ahora lejana la salida. Hay que comprar muchas más reservas para poder salir, porque, si no, corrés el riesgo de lo que le pasó a Mauricio Macri, que un poco te movían el mercado y te desequilibraban.

Fernando Marengo, BlackTORO Global Investments

Es necesario levantarlo al cepo básicamente por un tema de inversiones, para que el que invierta en el país sienta que cuando quiera puede salir. Ahora, yo creo que se está sobreponderando el impacto del cepo sobre la estabilidad de las variables financieras que están ocurriendo actualmente. Hace seis meses, Argentina tenía el mismo cepo que ahora y el Banco Central perdía reservas y la brecha cambiaria era del 180%. La pregunta es, ¿por qué con el mismo cepo puede acumular reservas y la brecha cambiaria cayó al 30%? Básicamente lo que se hizo fue secar la plaza de pesos. Primero, devaluaste y generaste inflación, le sacaste poder de compra a la monetización que había en la economía. Segundo, superávit fiscal, sacás más pesos con recaudación de lo que inyectas por gastos. Tercero, sobre la colocación de deuda, sacás más pesos colocando deuda que los vencimientos de deuda. Colocaste Bopreales y todo eso secó la plaza de pesos. Esa es la estabilidad de las variables financieras, no el cepo. Ahora, pensando en levantarlo, claramente el Banco Central tiene que tener mayores niveles de reservas para enfrentar cualquier eventualidad, cualquier demanda de dólares. El BCRA tiene que tener poder de fuego para enfrentarlo. Yo te diría que si uno piensa hoy cuáles son las demandas de dólares eventualmente reprimidas, pasaba por las utilidades de dividendos no girados, y la colocación del Bopreales justamente trata de reducir esas utilidades dividiendo no girados, lo mismo que se hizo con las importaciones. Pero definitivamente necesita un mayor nivel de reservas.

3. ¿Argentina está cara en dólares? ¿Hay atraso cambiario?

Gabriel Caamaño, Outlier

Argentina es una aparte, porque vos podés estar en caro en dólares y después la pregunta sería por qué. Ese tipo de enfoque de discusión me tiene cansado. Yo miro que si los sectores que son dinámicos en Argentina, o que deberían serlo, lo son o no, y ese es un resultado no solo del tipo de cambio real, es un resultado del esquema de política económica. En ese sentido, yo miro lo que pasaba hace un mes con el trigo, antes que subieran los precios internacionales. En la zona núcleo no iban a sembrar trigo, o la cuenta estaba muy finita para sembrar y después hacer soja. Subieron los precios internacionales y nos sacaron de ese lugar. Con lo cual, no hay mucha discusión. Si los sectores transables no tienen rentabilidad y no son dinámicos, tenés un problema. Para mí hoy se ven problemas mucho más por el lado del impuesto PAÍS, que de lograr con una devaluación nominal un ajuste real perdurable del tipo de cambio. Pero eso no significa que no haya temas relacionados con la rentabilidad de los transables. Los hay, y tiene que ver con las reformas que tenés que hacer. Otra parte es impositiva, es el impuesto PAÍS, los derechos de exportación, es bastante más amplio. No necesariamente se resuelve devaluando el tipo de cambio nominal.

Francisco Mattig, Consultatio

La discusión del atraso cambiario es una discusión totalmente ajena al actual régimen cambiario. Si vos tenes cepo, es muy difícil saber si estás atrasado o no. Tenés que liberar y que los bienes, los servicios y el capital argentino salgan a competir con los del resto del mundo. Ahí te vas a dar cuenta cómo estás en términos cambiarios.

Sebastián Menescaldi, Eco Go

Respecto al atraso cambiario, declaramos que no hay cepo dependencia ni atraso cambiario en Argentina. Si no tuvieras cepo, podría decirte que este tipo de cambio real podría ser de equilibrio, pero dado que hay un cepo, no lo veo sustentable. Yo creo que si hoy soltás el tipo de cambio, de manera, en principio creo que sería más elevado, salvo que vengan muchas inversiones. Pero para que para que vengan inversiones y esos flujos, falta mucho tiempo todavía, con lo cual en mi opinión el tipo de cambio sí que tiene una tendencia al atraso.

Fernando Marengo, BlackTORO Global Investments

Nadie sabe cuál es el tipo de cambio real de equilibrio de la economía. Lo que está clarísimo es que los hacedores de política económica determinan el nivel de tipo de cambio nominal y las variables macroeconómicas definen el tipo de cambio real. Pensar que se puede tener un objetivo de tipo de cambio real utópico, y es como pensar que se quiere tener un objetivo de salarios reales. Los sindicatos, las empresas pueden decidir los niveles de salarios nominales. Ahora, qué pasa con el poder de compra de su salario está determinado por lo que pase con las variables macroeconómicas. ¿Hay atraso cambiario? No, no creo que haya atraso cambiario. Argentina es cara, no está cara. Cuando vos movés el tipo de cambio, cambiás los precios relativos entre exportables e importables. Y eso dura exclusivamente hasta que la devaluación vuelve a pasar precio y vuelve a la misma situación inicial. ¿Por qué es cara Argentina? De nuevo, porque tenés costos laborales elevados, relacionados fuertemente con contingencia laboral, tenés costos de financiamiento elevados, tenés una presión tributaria sobre el que paga impuestos extraordinaria, tenés aranceles que te hacen todos los bienes importados extremadamente caros, tenés problemas de infraestructura, problemas de logística. Eso hace que Argentina sea cara. Y pensar que una devaluación resuelve estos problemas es desconocer la historia argentina que cada vez que devaluó, la devaluación pasa a precio y más temprano que tarde vuelvo a tener el mismo, entre comillas, problema de competitividad que tenía cuando decidí la devaluación.

4. Riesgo país de 800 puntos, ¿un hito necesario para gatillar inversiones?

Gabriel Caamaño, Outlier

El diferencial de riesgo en la tasa externa también es un resultado. Para mí el hito necesario para gatillar inversiones es el cepo, incluso probablemente para que el riesgo país siga bajando, salir del cepo es un paso ineludible. Es muy difícil pensar que alguien va a venir a hundir plata en Argentina con un nivel de represión financiera tan alto y con una hoja de ruta de salida que sigue sin estar clara.

Francisco Mattig, Consultatio

Yo diría que necesitás 800 puntos de riesgo país, como mínimo, para empezar a ver inversiones significativas. Hay que pensar que un retorno en moneda dura de 13% anual no se consigue fácilmente en la economía real. Con algo de suerte las tasas libres de riesgo bajen en el futuro y eso ayude también.

Fernando Marengo, BlackTORO Global Investments

Definitivamente necesitás que baje el riesgo país para que haya inversión. ¿Por qué? Porque el riesgo país es la base de lo que sería la tasa de descuento para cualquier proyecto de inversión en Argentina. El gobierno asumió con un riesgo país de 2.700 puntos. Ningún proyecto es rentable cuando vos lo descontás con una tasa de interés de piso 27%. Es imposible pagar ese costo de financiamiento. Definitivamente, en la medida que vas bajando el riesgo país, baja la tasa de descuento y en el margen irán siendo más rentables. Te diría que te tenés que ir incluso abajo de 800 para que los proyectos empiecen a tener rentabilidad y atracción en Argentina. Ahora hay una segunda parte. El inversor busca tasa de retorno ajustada por riesgo. Entonces la tasa de retorno está relacionada con el riesgo país, la tasa de descuento. Ahora lo que tenés que hacer claramente es bajar riesgo. ¿Cómo se baja riesgo? No es únicamente un tema económico. Necesitás estabilidad cambiaria y para eso necesitas el equilibrio fiscal y estabilidad de tipo de cambio. Pero aparte de eso, seguridad jurídica, el marco de la inversión, la sustentabilidad de ese marco de la inversión, mano de obra calificada, y muchas otras cosas que van mucho más allá de lo que es meramente variables económicas o estabilidad económica.

5. ¿Cuánta inflación reprimida falta destapar?

Gabriel Caamaño, Outlier

Cuantificar eso es complicado. Hay bastante ajuste de tarifas todavía por hacer: el boleto de colectivo en el AMBA sigue valiendo $270, se suspendieron los aumentos del componente estacional de la generación eléctrica del gas. Los segmentos N2 y N3 todavía están pagando menos del 10% del costo de generación. Y se está trazando de nuevo el tema del ajuste de la distribución de electricidad y de gas. Hay mucho ajuste de tarifas pendiente, y a eso le llamamos reprimido, todavía por hacer. Hay, hay bastante. La ventaja es que algo se hizo, y se mejoró, aunque en los últimos meses pusimos remolones de nuevo. Eso es lo que prendió algunas luces de alarma. Entonces, la inflación de mayo y parte de la de junio, donde también está el efecto puntual del tema de las prepagas, ¿hasta qué punto lo tomo como referencia? Porque yo sé que hay cosas que no son sostenibles.

Francisco Mattig, Consultatio

Luego de un comienzo donde los precios regulados se corrigieron fuertemente, hace un mes se empezaron a desordenar nuevamente, con la postergación en los aumentos de regulados para algunos sectores, del impuesto al combustible, el techo a las prepagas, etc. El hecho de que el tipo de cambio oficial corra bastante por debajo de todo el resto de los precios de la economía también es acumular desequilibrio en precios relativos. También es cierto que los que sí se acomodaron un poco últimamente son los salarios y las jubilaciones, que habían quedado algo relegados. Es un camino que tiene que recorrer el Gobierno y si no se opta por alguna medida más heterodoxa de quiebre de la inercia, esto va a llevar tiempo.

Fernando Marengo, BlackTORO Global Investments

Definitivamente la inflación es un fenómeno monetario en el mediano plazo. De corto plazo el IPC está formado por bienes exportables e importables, servicios públicos y no transables. Y cuando ves esta composición, claramente en el mes de diciembre tuviste un salto inflacionario, porque moviste el tipo de cambio más que lo duplicaste a la cotización del dólar oficial, subiste impuesto país, ajustaste combustible, tomaste una serie de medidas que te generaron un salto inflacionario. A partir de ahí empezaste a ver una importante desaceleración en la tasa de inflación, en niveles que todavía son claramente aberrantes para cualquier economía en el mundo, fundamentalmente por lo que está ocurriendo con el ajuste de precios relativos. Mes a mes, los precios regulados vienen creciendo muy por encima de lo que es el resto de la canasta del IPC. Si suponemos que el Gobierno sigue con el crawling peg del 2%, todo lo que es bienes exportados o importados con precios internacionales estables, una vez que ya hiciste el ajuste de impuesto PAÍS y lo mantenés a lo largo del tiempo, empiezan a converger a ese 2% de tasa de crawling. Entonces yo iría un paso más allá. ¿Qué pasa si hacia fin de año la inflación va al ritmo del crawling? Un ritmo anualizado de 27%. Eso te empieza a poner un piso a la inflación. Si querés bajar la inflación, eventualmente habrá que pensar si no hay que bajar el crawling, no sólo no acelerarlo o devaluarlo, sino que habría que plantearse la posibilidad de bajar la tasa mensual. Respecto de cuánta inflación reprimida hay, el Gobierno viene haciendo un ajuste fenomenal de precios relativos, todo lo que son precios regulados desde el mes de diciembre vienen recomponiéndose fuertemente, y no hay que pensar que hay que volver a niveles de 2017, ya que todo lo que es precios energéticos bajaron los precios a nivel mundial. Argentina se empezó a abastecer domésticamente con gas de Vaca Muerta, con lo cual bajó el precio promedio del gas y de la electricidad. No tiene que llegar a niveles de 2017 de precios de tarifa, sino niveles más bajos.

6. ¿Es sostenible el superávit fiscal?

Gabriel Caamaño, Outlier

En primer lugar, para este gobierno es una decisión política, y eso es importante, porque da la sensación es de que lo van a sostener cueste lo que cueste. Ahora, después hay que ver qué cuesta sostenerlo. En parte se logró el superávit fiscal con aumentos de impuestos, incluyendo al sector transable, y encima el PAÍS, que es un impuesto que aunque no lo saques, si salís del cepo vas a perder mucha recaudación. Ahí hay un nudo que resolver. Tenemos que encontrar la manera de poder prescindir del impuesto PAÍS para no tener que prescindir del superávit y poder salir del cepo. Para eso hay que trabajar: pasar el paquete fiscal, seguir ajustando gastos. No lo veo como una tragedia, veo que es algo que el gobierno tiene que resolver, la sustentabilidad. Después hay ajustes que tienen que ganar en calidad. Hacer cero obra pública no es algo sostenible en el tiempo. Ahí falta micro, falta gestión. Se abre la esperanza con la idea del ingreso de Federico Sturzenegger, que tiene mucho más de eso. Parte del superávit se va a revertir. La licuación se va a revertir, porque habrá que empezar a pagar lo que no se estaba pagando, por el impuesto país al salir del cepo. Hay que trabajar para que lo transitorio, se vuelva permanente. La parte fiscal es la única precondición que yo veo para salir del cepo.

Francisco Mattig, Consultatio

El paquete fiscal, si se aprueba, mejora bastante la sostenibilidad del déficit fiscal porque le da respaldo político. La fórmula previsional ya se congeló, entonces por ahí ya no vas a tener ahorros, pero al menos congelaste la ganancia de los primeros meses del año. La pata floja todavía es cómo vas a cubrir el bache que vaya a dejar el impuesto PAIS cuando unifiques. Algo debería mejorar la recaudación por actividad si hay recuperación y necesariamente con un tipo de cambio alto algunos impuestos de comercio exterior te suben, pero no compensa todo, ni siquiera teniendo en cuenta el paquete fiscal. Yo creo que la carta que le queda jugar ahí al Gobierno es terminar de bajar los subsidios, pero para eso tendría que dar algunos pasos atrás en materia de inflación y hay que ver si lo prefiere. Es un desafío, pero creo que al darle más tiempo al Gobierno de ir recortando gastos en todas las áreas creo que vas a lograr algo muy bueno en términos fiscales.

Fernando Marengo, BlackTORO Global Investments

El ajuste fiscal tiene una parte claramente de licuación, fundamentalmente relacionada con jubilaciones y no tanto planes sociales. Subiste la AUH, tarjeta alimentar. Le hiciste una contención del 50% de la población de menores ingresos. Después hay otra parte del ajuste, que es el aumento de la recaudación, que tiene una parte del incremento de impuesto PAÍS, pero por otro lado tenés incremento en el volumen de la cosecha, respecto del año pasado. Y después hay un tercer componente, que son decisiones de recorte de gasto. Reducirle las transferencias discrecionales a provincias, cortar la obra pública, son decisiones que tomó el gobierno de recorte de gasto. ¿Es sostenible? Yo diría que no es sostenible el superávit que se logró en el primer trimestre del año. Y no era necesario tampoco, porque hiciste un sobreajuste fiscal. El ritmo anualizado del primer trimestre te dejaba un superávit financiero de dos puntos de producto, cuando vos lo que buscabas era un equilibrio financiero. Entonces, ¿cuál era nuestra posición? Que mes a mes iba a ir aflojando parte de ese ajuste, sin comprometer el equilibrio fiscal, y es lo que se empezó a ver en las cifras de abril. En mayo se vio que seguía ajustando en términos interanuales reales, pero mes a mes el ajuste va aflojando en el margen, sin comprometer el resultado fiscal. Creo que el cumplimiento del 2% del equilibrio financiero es absolutamente lograble en el año.