Bloomberg — Las empresas argentinas están aprovechando la oportunidad de refinanciar su deuda a tipos de interés mínimos, mientras los inversores se preparan para una mayor volatilidad financiera antes de las elecciones primarias del mes que viene.

En las últimas semanas, las operaciones han sido interminables: desde la petrolera estatal YPF SA hasta Telecom Argentina SA, pasando por los mayores generadores de energía limpia del país.

El cúmulo de emisiones muestra hasta qué punto los inversores exigen algo -lo que sea- para proteger sus ahorros de una devaluación de la moneda casi segura a medida que el Gobierno se queda sin reservas de dólares para defender el peso. Las empresas están aprovechando la avalancha para vender bonos con un interés cercano al 0% y que pagan a los inversores al tipo de cambio al contado al vencimiento.

Los controles de capital de Argentina impiden a inversores y empresas acceder a dólares, por lo que la emisión de deuda en pesos vinculada al dólar es una forma de que las empresas argentinas encuentren financiación barata. Según Francisco Schumacher, analista corporativo de BancTrust & Co., esto es especialmente importante ya que el coste de vender deuda en el extranjero sigue siendo elevado tras la campaña de subidas de tipos de la Reserva Federal para controlar la inflación.

“La diferencia entre la financiación doméstica en dólares y la financiación internacional está a un nivel que nunca había visto antes”, dijo Schumacher. “Las empresas argentinas se encuentran en una situación en la que los costes de financiación internacional son muy altos y el riesgo de depreciación de la moneda es palpable, pero hay un coste relativamente bajo para la financiación nacional.”

Compañía General de Combustibles SA es la última empresa que se ha subido al carro de la gestión del pasivo. CGC vendió la semana pasada US$200 millones en títulos a unidades locales de The Dow Chemical Co, que se utilizarán para cancelar deuda existente. Los pagarés, que no devengan intereses, mejoraron la liquidez de la empresa y redujeron su coste medio de capital a poco más del 2,5% anual, según S&P Global Ratings.

--- Seguínos en las redes sociales de Bloomberg Línea Argentina: Twitter, Facebook e Instagram ---

Empresas como CGC están aprovechando la demanda mientras los argentinos se preparan para la volatilidad antes de la votación, cuyo resultado es aún incierto, ya que la inflación supera el 115% y el país renegocia su programa de 44.000 millones de dólares con el Fondo Monetario Internacional. El gobierno debe al FMI unos US$2.600 millones hasta finales de julio, so pena de incurrir en mora.

Las conversaciones con el FMI antes de las elecciones provocan nerviosismo en Argentina por la devaluación

Un sorpresivo vuelco en las últimas elecciones primarias de 2019 desencadenó una dramática venta de activos y una subsiguiente contracción del crédito que dejó a las empresas fuera de los mercados extranjeros y nacionales.

Angustia por la devaluación

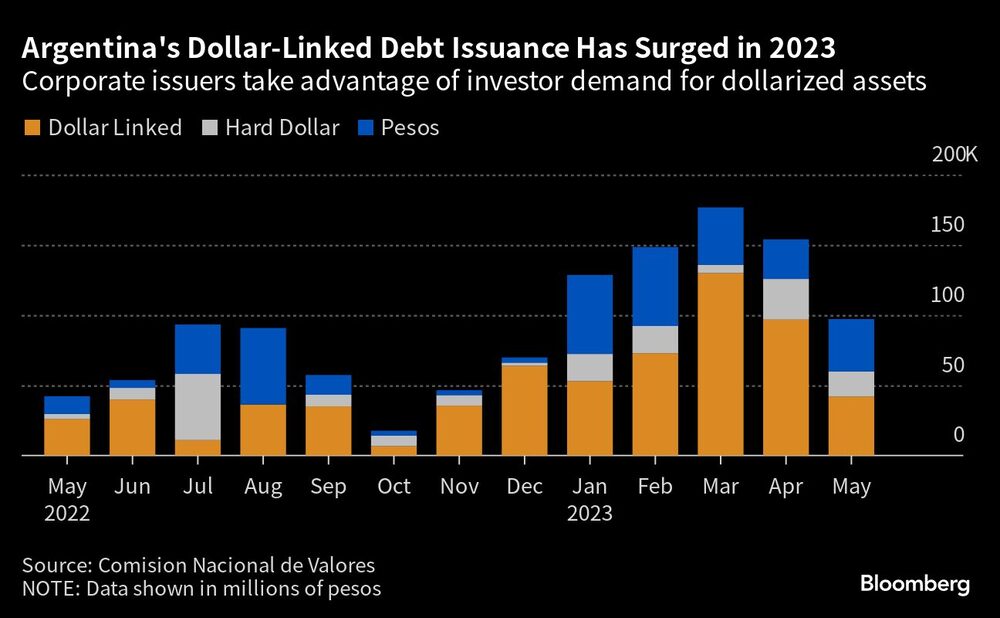

Las emisiones corporativas llegaron a su punto álgido en marzo, con empresas que vendieron alrededor de 130.000 millones de pesos (325 millones de dólares) en bonos ligados al dólar, la mayor oleada de emisiones en más de dos años, según los últimos datos disponibles del regulador de valores de Argentina. A principios de 2021, las empresas argentinas -como YPF- experimentaron una serie de reestructuraciones cuando el banco central ordenó que las empresas refinanciaran su deuda para poder acceder a los dólares.

En junio, la petrolera estatal YPF SA vendió US$150 millones en bonos locales, mientras que Telecom Argentina emitió casi US$92 millones en bonos ligados al dólar a un tipo de interés del 2,75%. Más recientemente, la productora de energía verde Genneia SA vendió US$71 millones en bonos denominados en dólares y vinculados a dólares para financiar gastos de capital, y la generadora de energía AES Argentina Generación vendió unos US$30 millones en bonos en dólares para amortizar deuda existente.

Los inversores están comprando estos bonos vinculados al dólar con la esperanza de que el Gobierno se vea obligado a devaluar el peso en torno a las elecciones primarias de agosto. Los economistas también prevén que Argentina deprecie su tipo de cambio oficial, pronosticando que el peso se debilitará hasta los 400 pesos por dólar a finales de año. Esta vez, a las empresas no les pillará a contrapié, dijo Paula La Greca, analista corporativa de TPCG Valores en Buenos Aires.

“Las empresas están aprovechando este boom en el mercado local”, dijo La Greca. “Están vendiendo deuda con cupones cercanos al 0%, y si les sobran pesos, van y recomprar su deuda más cara.”

--Con la colaboración de Jonathan Gilbert.

Lea más en Bloomberg.com