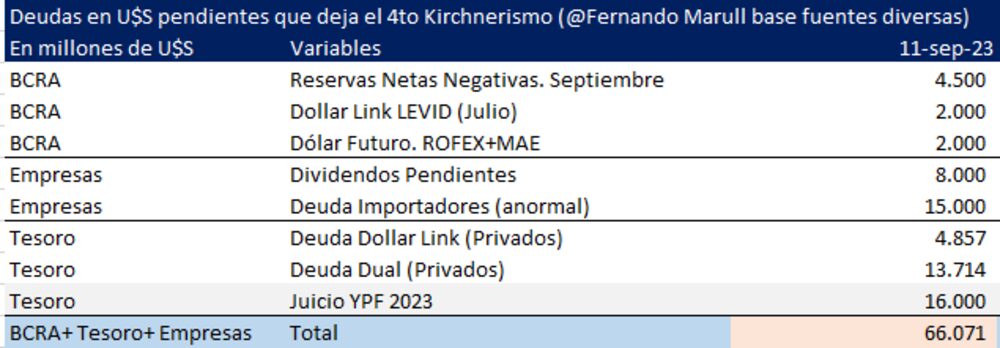

Buenos Aires — El presidente que asuma el 10 de diciembre de 2023 tendrá que batallar, entre otros problemas, con una fuerte demanda reprimida de dólares por parte de las empresas, para el pago de dividendos a las casas matrices y para abonar importaciones de bienes y servicios. En ambos ítems, la deuda acumulada se encuentra en niveles históricamente elevados.

“No veo en la historia reciente un nivel de endeudamiento tan elevado como el que va a heredar el nuevo Gobierno, ya que tanto en lo que es deuda con importadores como remisión de dividendos, los pasivos apuntan a ser mayor al stock de las reservas brutas que, como sabemos están inflada por pasivos en moneda extranjera”, señaló Pablo Repetto, jefe de research en Aurum Valores.

Deuda con importadores y por pago de dividendos

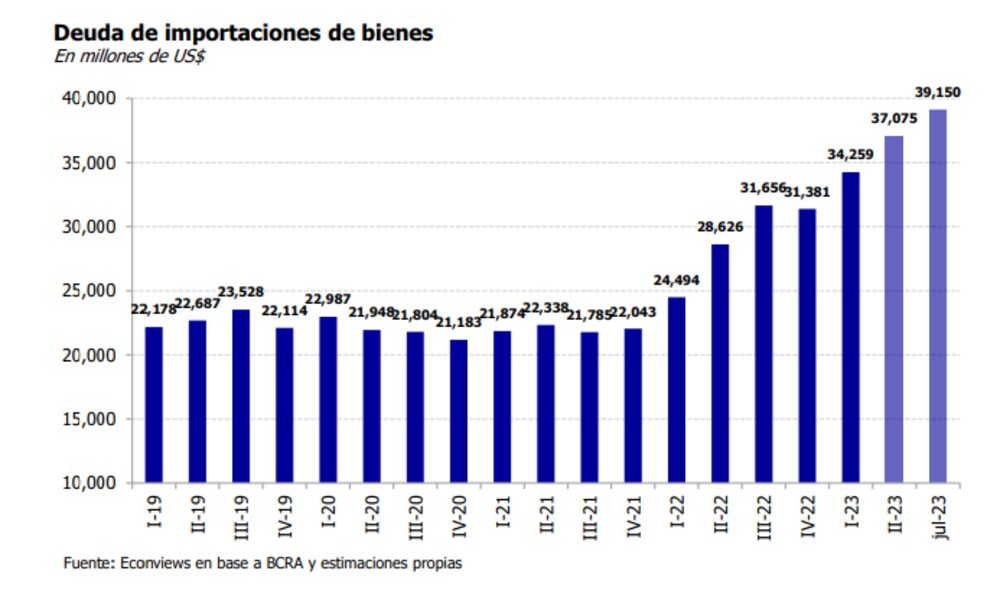

En lo que va de 2023, el pasivo comercial de Argentina creció más de US$7.000 millones y en los últimos 12 meses más de US$10.000 millones. “Sumando estas estimaciones a la última información oficial disponible, llegamos a que el stock de deuda por importaciones ya supera los US$ 39.000 millones”, consigna un informe reciente del la consultora Econviews.

La importancia de la deuda con importadores es tan grande que el Fondo Monetario Internacional le dedicó una página entera a analizarlo en su último Staff Report. Allí el organismo estimó que el sobreendeudamiento es de alrededor de US$10.000 millones y se evalúa cómo corregirlo. Con sobrendeudamieto hace referencia al nivel extra por encima de lo que suele ser la deuda con importadores.

No obstante, este número va creciendo: la consultora FMyA estimó que la deuda “anormal” con importadores llega a US$15.000 millones.

Un informe reciente de la consultora Ecolatina reseñó: “El elevado stock representará una carga para el próximo gobierno, dado que constituye una demanda de divisas reprimida. Este factor será una de las claves a considerar al momento de resolver si el desarme del cepo cambiario será más rápido o gradual en el tiempo”.

Pero, como se mencionó anteriormente, la deuda con importadores no es la única que se gestó al calor del cepo cambiario: también están los dividendos. Es decir, empresas cuyas casas matrices están en el exterior y a las cuales no les permiten girar dólares.

Según estimaciones de la consultora FMyA, publicadas por su director Fernando Marull, esta otra deuda implica otros US$8.000 millones.

¿Cómo se desarma la montaña?

“Estimamos que, en términos operativos, esa deuda deberá ir cancelándose de manera muy paulatina, con un esquema cambiario más libre y a un tipo de cambio claramente mucho más alto que el actual”, consideró Repetto, de Aurum Valores.

Por su parte, Fernando Baer, economista senior de Quantum Finanzas, expresó: “La forma de ir desarmándolo es ir diferenciando el stock del nuevo flujo y tratar que, con un esquema de precios más transparentes y más alineados, los incentivos a cancelar van a ir reduciéndose, porque se parte de un tipo de cambio real muy adelantado. Los dividendos irían por ese carril”.

Respecto de la deuda comercial en dólares, Baer subrayó: “Ahí es más delicado, pero debería trabajarse sobre la misma premisa, y cada empresa podría ir adecuando su deuda en negociaciones con los proveedores”.

Por último, el ejecutivo de Quantum Finanzas aclaró: “No va a ser sencillo porque la deuda es alta y creciente”.