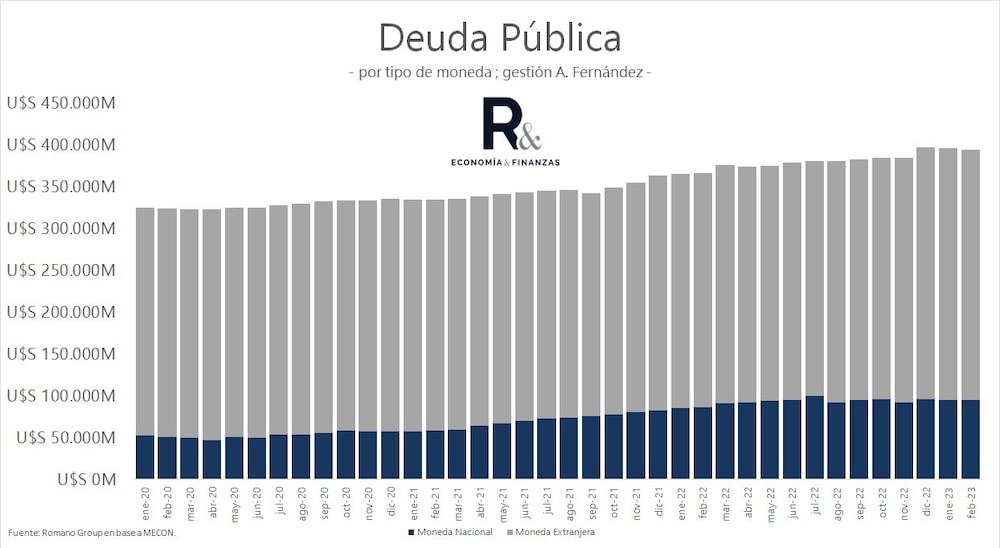

Buenos Aires — Desde que asumió el presidente Alberto Fernández el 10 de diciembre de 2019, el stock de deuda pública de la Argentina creció por 21,5% a US$394.150 millones. En ese lapso, bajo el argumento de fomentar el mercado de capitales local, pero también a raíz de la imposibilidad de acceder al crédito internacional, los títulos denominados en pesos fueron el mecanismo de endeudamiento por excelencia.

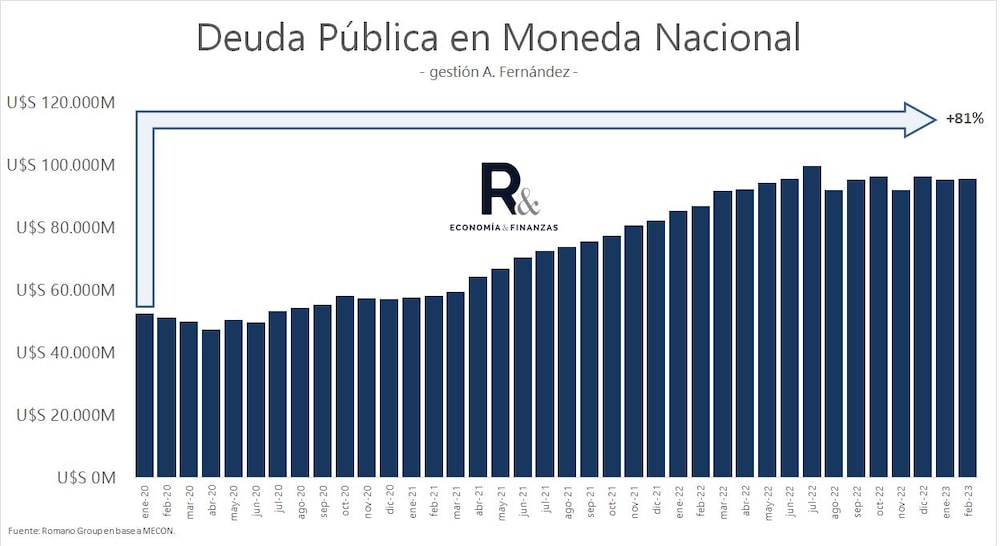

Lo que alerta al mercado de esta dinámica no es solamente que el endeudamiento en moneda local haya trepado por 81% hasta los US$95.500 millones durante el Gobierno de Fernández y Cristina Fernández de Kirchner, sino que vaya aumentando, licitación tras licitación, el costo de garantizar el roll-over y algo de financiamiento neto.

Mientras crece la expectativa de una devaluación brusca después de las elecciones –dos bancos internacionales ya ven al oficial mayorista arriba de los $800 en 2024– el Tesoro debe convalidar tasas cada vez mayores y plazos cada vez más cortos para tentar a los inversores privados.

Cuando las empresas ya no aparezcan y vayan al money market, va a ser toda la banca pública y el BCRA comprándole a privados y yendo a canjes. Esa es la cuestión yendo para adelante, porque el FMI no dijo ni ‘mu’ sobre los canjes

Sebastián Menescaldi, economista de EcoGo

El costo de la deuda en pesos y la ayuda del BCRA

Así lo reflejan las licitaciones de deuda de marzo, donde, según señaló Facimex Valores, el 60% de lo adjudicado fue con vencimiento anterior a las elecciones primarias (PASO) de agosto, mientras que se convalidaron tasas efectivas anuales (TEA) récord para las Ledes, del 125%.

Y en menos de 123%, la tasa de roll-over que selló Sergio Massa en el tercer mes de 2023 luce muy distinta a la de marzo del año pasado, cuando el exministro de Economía, Martín Guzmán, había conseguido un 150%. Pero mayor es el deterioro en las perspectivas sobre la deuda en pesos cuando se observa la licitación del 29 de marzo, cuando el roll-over bajó al 106%.

“Si bien el Tesoro logró en el primer trimestre un financiamiento neto por unos $480.000 millones, si uno descuenta los $265.000 millones del ‘quantitative easing criollo’, es decir, la compra de bonos por parte del Banco Central (BCRA) en el mercado secundario para inyectar pesos en la economía, que termina impactando en las licitaciones, el roll-over es significativamente inferior”, explicó el economista de Romano Group, Salvador Vitelli.

Si tuvieron que pagar una TEA de 125,1% para la Lede, y encima quedaron afuera un 57% de lo ofertado, es porque evidentemente el mercado ya le estaba pidiendo más tasa, y esa tasa era más alta de lo convalidado

Salvador Vitelli, economista de Romano Group

Y agregó: “Estamos hablando de que la emisión del BCRA explica algo más del 50% del financiamiento neto del Tesoro”.

Esa dependencia actual de la autoridad monetaria, a la que se suma la ayuda de los organismos públicos, ilustra una tendencia que se consolida desde la salida de Guzmán del Gabinete de Fernández: medido en dólares, el stock total de la deuda pública en moneda nacional no crece desde julio del 2022.

Para Vitelli, la tasa de roll-over de la licitación final de marzo (106%), la más baja desde noviembre de 2022, se explica en parte por el rechazo de muchas ofertas en Ledes y Lecers. “Allí lo que hace pensar es que si tuvieron que pagar una TEA de 125,1% para la Lede, y encima quedaron afuera un 57% de lo ofertado, es porque evidentemente el mercado ya le estaba pidiendo más tasa, y esa tasa era más alta de lo convalidado”.

Por su parte, Gabriel Caamaño, economista de la consultora Ledesma, consideró sobre la última licitación que “si calculás post canje, el roll-over fue de 106% aproximadamente, y si incorporás lo que se canjeó, debe estar por 103%”. Teniendo en cuenta que en la licitación del 22 de marzo el roll-over fue superó el 110% “holgadamente”, se puede decir que el escenario “empeoró y por eso cayó el financiamiento neto”.

“Tuvieron que subir tasa de nuevo y ofrecer dólar-linked a precios de mercado para rollear solamente”, mientras que “siguen concentrando colocaciones en la previa a las PASO”, agregó.

¿Por qué siguen financiando al Tesoro los privados?

Entonces, las tasas más altas en Lecers y Ledes, en conjunto con la indexación de instrumentos a la evolución del tipo de cambio oficial, garantizan por el momento el roll-over de los vencimientos de deuda.

Ante la consulta de por qué los inversores privados siguen dando quórum para tomar estos instrumentos, el economista de EcoGo, Sebastián Menescaldi, respondió: “Parte de la plata es capital de trabajo que se necesita de acá a mes y medio, con lo cual, ese financiamiento de corto plazo lo vas a seguir teniendo de las empresas, que seguirán colocando ahí porque tienen mejor rendimiento que otras alternativas”.

“La otra parte que estás viendo es que todos los meses, el privado renueva entre el 80-90% de lo que tenía, y el resto lo cubre el sector público, dígase Banco Nación, Banco Provincia, y eventualmente el BCRA”, agregó, al resaltar que las compañías evalúan mes a mes qué hacer con sus tenencias. “Es un ‘OK, pero por este mes. El próximo vemos’”.

Y concluyó: “Cuando las empresas ya no aparezcan y vayan al money market, va a ser toda la banca pública y el BCRA comprándole a privados y yendo a canjes. Esa es la cuestión yendo para adelante, porque el FMI no dijo ni ‘mu’ sobre los canjes”.