Bloomberg — De Ciudad de México a Shanghai, los operadores azotados por un año volátil se preparan para una nueva sacudida política: unas elecciones presidenciales en EE.UU. que amenazan con trastocar el comercio mundial y, potencialmente, las perspectivas económicas en todo el mundo en desarrollo.

Mientras la carrera sigue empatada en el periodo previo a la votación del martes, los inversionistas se han estado posicionando para las consecuencias de una victoria de Donald Trump, cuyos planes arancelarios y fiscales probablemente frenarían las importaciones y presionarían al alza los tipos de interés estadounidenses.

Como resultado, los fondos de cobertura han incrementado las apuestas contra el peso mexicano, haciéndolo caer a su nivel más bajo en lo que va de año. El yuan chino también ha caído, mientras el dólar protagonizaba su mayor avance en más de dos años. Los inversores han retirado dinero de los fondos centrados en los bonos de los países en desarrollo y, en todo el mundo, las acciones de los mercados emergentes acaban de registrar su peor pérdida mensual desde enero.

Los movimientos de los precios muestran lo mucho que está en juego en los mercados emergentes, lo que los está dejando preparados para otra ronda de ventas o para un rápido rebote si la vicepresidenta Kamala Harris obtiene la victoria en las urnas.

En "unas elecciones que son un completo cara o cruz, es muy difícil hacer apuestas activas sobre divisas", dijo Arif Joshi, codirector de deuda de mercados emergentes de Lazard Asset Management, quien afirmó que los mercados están valorando algunos de los riesgos de que los votantes devuelvan a Trump a la Casa Blanca. Eso sugiere que una victoria de Harris sería "un movimiento estructural alcista para los mercados emergentes".

En EE.UU., Trump probablemente alteraría el statu quo de forma mucho más significativa que Harris, una ex senadora estadounidense que ha sido vicepresidenta del presidente Joe Biden durante los últimos cuatro años. En los mercados emergentes, el principal riesgo se deriva del plan de Trump de promulgar aranceles, que debilitarían sus exportaciones y la demanda de sus divisas.

Trump también ha puesto en duda el compromiso de EEUU con alianzas como la Organización del Tratado del Atlántico Norte y con los esfuerzos de Ucrania para derrotar la invasión rusa. Eso ha pesado sobre los bonos locales de algunos países del este de Europa y ha hecho subir la deuda en dólares de Ucrania por las apuestas a que la elección de Trump puede empujarla a cerrar un acuerdo de alto el fuego con Rusia.

"No me sorprendería ver una reacción negativa instintiva si Trump es elegido, con todo el mundo como enloquecido, y luego empezar a ver si el enfoque es más pragmático", dijo Robert Koenigsberger, fundador y director de inversiones de Gramercy Funds Management.

El resultado puede no estar claro la noche de las elecciones o incluso poco después si los resultados son lo suficientemente ajustados como para provocar recuentos o impugnaciones legales. El poder del presidente entrante también dependerá en gran medida de si su partido controla el Congreso.

Lo que dicen los estrategas de Bloomberg...

Los mercados emergentes impulsados por las exportaciones -salvo China- salieron relativamente indemnes durante el primer mandato de Donald Trump en la Casa Blanca, mientras que los países con mayores deudas externas se vieron afectados por la subida de los tipos de interés. Una posible segunda administración Trump podría ser similar para los ME, dependiendo en gran medida de si Trump impone los aranceles globales con los que ha amenazado y de la dirección de los tipos del dólar estadounidense.

Divisas

El peso mexicano, que cotiza 24 horas al día y en volúmenes considerables, será probablemente uno de los primeros indicios de cómo afectarán los resultados a los mercados emergentes. Un indicador de la volatilidad de la divisa ya ha alcanzado su nivel más alto desde el inicio de la pandemia.

Las estrategas de JPMorgan Chase & Co., Gisela Brant y Tania Escobedo Jacob, pronosticaron que el peso -que el viernes superaba los 20 por dólar- podría fortalecerse más allá de los 19 si gana Harris. En el lado opuesto, Brad Bechtel de Jefferies dice que podría deslizarse cerca de la marca de 22 por dólar si Trump es elegido.

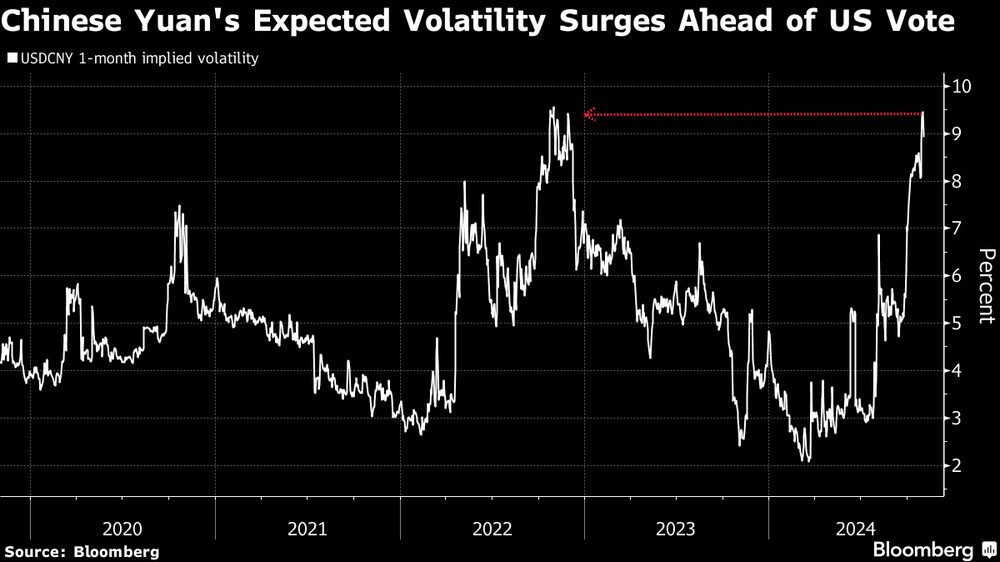

Las divisas asiáticas, incluidos el yuan chino y el won surcoreano, también podrían verse presionadas si parece probable un aumento de los aranceles. El yuan se desplomó un 1,6% en octubre, y su volatilidad implícita a un mes se disparó hasta alcanzar el nivel más alto en dos años.

Bonos

Es probable que el impacto se extienda también a los mercados mundiales de bonos.

La deuda pública de El Salvador podría ganar si se considera que una victoria de Trump da al presidente Nayib Bukele la posibilidad de utilizar su relación con el republicano para ayudar a conseguir un préstamo del Fondo Monetario Internacional. Los bonos de Ucrania también han subido antes de las elecciones por las crecientes apuestas de que el regreso de Trump acelerará el fin de la guerra.

Al mismo tiempo, eso podría ser un "escenario negativo para Polonia y otros miembros de la OTAN", según Piotr Matys, estratega senior de divisas de In Touch Capital Markets.

Los bonos denominados en moneda local de Polonia, la República Checa y Hungría han ido a la zaga de sus homólogos desde finales de septiembre, según muestran los datos recopilados por Bloomberg.

Renta variable

Los planes arancelarios de Trump conllevan riesgos particulares para China, a la que ha señalado para gravámenes del 60% o más justo cuando su gobierno lucha por reactivar la tambaleante economía.

Las naciones en desarrollo con una alta exposición a EE.UU. y una fuerte dependencia de los insumos chinos también podrían enfrentarse a vientos en contra de una escalada de la guerra comercial, según Goldman Sachs Group Inc. Las acciones de empresas de países como Corea del Sur y Taiwán podrían verse afectadas por el aumento de los costes y las interrupciones en la cadena de suministro, señaló el banco.

En Latinoamérica, los estrategas de Morgan Stanley, entre ellos Nikolaj Lippmann, esperan un "repunte de alivio" en las acciones de Brasil y México -apoyadas por las ganancias de las divisas- en caso de victoria de Harris. Se espera debilidad en caso de que gane Trump, dijeron.

Qué vigilar

- Los operadores están pendientes de las decisiones sobre tipos de interés en Brasil, Polonia, Malasia, Pakistán, Perú, Reino Unido y EE.UU.

- El jueves se publicarán los datos de precios al consumo de México, mientras que Colombia y Chile darán a conocer las cifras de inflación el viernes

- India y China publicarán los datos del PMI

--Con la colaboración de Wojciech Moskwa y Catherine Bosley.

Lee más en Bloomberg.com