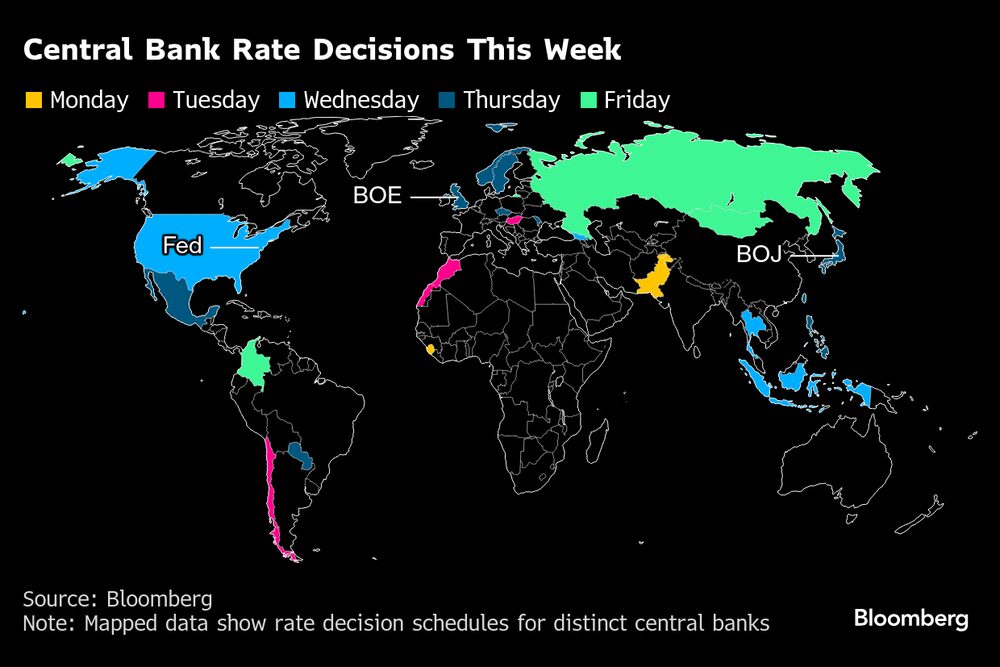

Bloomberg — Un año en el que la inflación disminuyó lo suficiente como para que se comenzara a flexibilizar la política monetaria en la mayoría de las economías avanzadas está a punto de concluir con una serie de decisiones de 24 horas lideradas por la Reserva Federal.

El anuncio de EE.UU. ocupará el centro del escenario el miércoles, seguido por el de sus pares en Japón, los países nórdicos y el Reino Unido al día siguiente, que representan la mitad de las 10 jurisdicciones monetarias más negociadas del mundo.

Esos eventos atraerán la mayor parte de la atención entre los inversores que se preparan para la última gran semana de política monetaria en 2024. Al cierre de las operaciones el viernes, al menos 22 bancos centrales que representan dos quintas partes de la economía mundial habrán fijado los costos de endeudamiento.

El resultado probablemente pondrá de relieve cómo el impulso hacia la flexibilización parece cada vez más desigual, a medida que los responsables de las políticas sopesan los diferentes riesgos para el próximo año.

Si bien la propia Fed está preparada para aplicar un recorte de tasas de un cuarto de punto, el comienzo de 2025 y la perspectiva de aranceles inflacionarios a las importaciones amenazados por la administración entrante de Donald Trump pueden hacer que los funcionarios reflexionen sobre el ritmo de futuras medidas.

Lo que dice Bloomberg Economics:

“Trump ha prometido una serie de medidas que afectarán la inflación y la actividad económica, lo que complica el trabajo del FOMC. Como la política monetaria funciona con un desfase, los responsables de las políticas buscan fijar la política en cada reunión basándose en su mejor comprensión de las circunstancias económicas que prevalecerán un año o dos antes. Al fijar la tasa de los fondos federales en las próximas reuniones, los responsables de las políticas evaluarán las probabilidades de que se implementen las diversas propuestas de Trump y sopesarán sus riesgos”.

—David Wilcox, director de investigación económica de Estados Unidos.

El Banco de Inglaterra, consciente tanto del shock de crecimiento que sus políticas comerciales podrían causar como de las persistentes presiones sobre los precios, está reduciendo los costos de endeudamiento sólo con cautela y se espera ampliamente que los mantenga sin cambios el jueves.

Mientras tanto, el Banco de Japón, habiendo finalmente salido de las tasas negativas este año, probablemente esperará hasta 2025 antes de subirlas nuevamente.

Las decisiones que se tomen en los países nórdicos pondrán de relieve las divergencias incluso en una región más pequeña. Es casi seguro que el Riksbank de Suecia recorte su tasa por quinta vez, y es probable que su homólogo noruego confirme que su primera reducción del ciclo no se producirá hasta el año próximo.

Por otra parte, los datos clave sobre la salud de la economía de China, un probable repunte de la inflación en el Reino Unido y las encuestas empresariales de la zona euro pueden estar entre los puntos destacados.

Estados Unidos y Canadá

Si bien el indicador preferido de la Fed sobre la inflación subyacente se publicará a fines de la semana, después de la decisión sobre las tasas del miércoles, los funcionarios probablemente puedan consolarse con las proyecciones de que las presiones sobre los precios se están enfriando.

El índice de precios del gasto de consumo personal de noviembre, excluyendo alimentos y energía, probablemente aumentará un 0,2%, el menor avance en tres meses, según pronostican los economistas en el informe del viernes. El informe también muestra un sólido crecimiento del gasto de consumo y de los ingresos, lo que sugiere una economía resistente.

Las cifras de ventas minoristas del martes probablemente muestren una fortaleza similar. Otros informes de la próxima semana incluyen la producción industrial, los inicios de construcción de viviendas y las ventas de viviendas existentes para noviembre.

En Canadá, la ministra de Finanzas, Chrystia Freeland, publicará una actualización del presupuesto largamente demorada en medio de especulaciones generalizadas de que ha roto su promesa de mantener el déficit en 40.100 millones de dólares canadienses o menos.

El documento puede contener nuevos gastos de seguridad fronteriza para protegerse de las amenazas arancelarias de Trump, así como medidas de asequibilidad destinadas a recuperar votantes antes de las elecciones del próximo año.

En un discurso de fin de año, el gobernador del Banco de Canadá, Tiff Macklem, reflexionará sobre el ritmo extraordinario de recortes de tasas y analizará el futuro de una posible guerra comercial.

Se espera que la inflación general para noviembre vuelva a caer por debajo del objetivo del 2%, después de haber vuelto a subir brevemente hasta ese umbral en octubre. Statistics Canada también publicará estimaciones de población para el tercer trimestre.

Asia

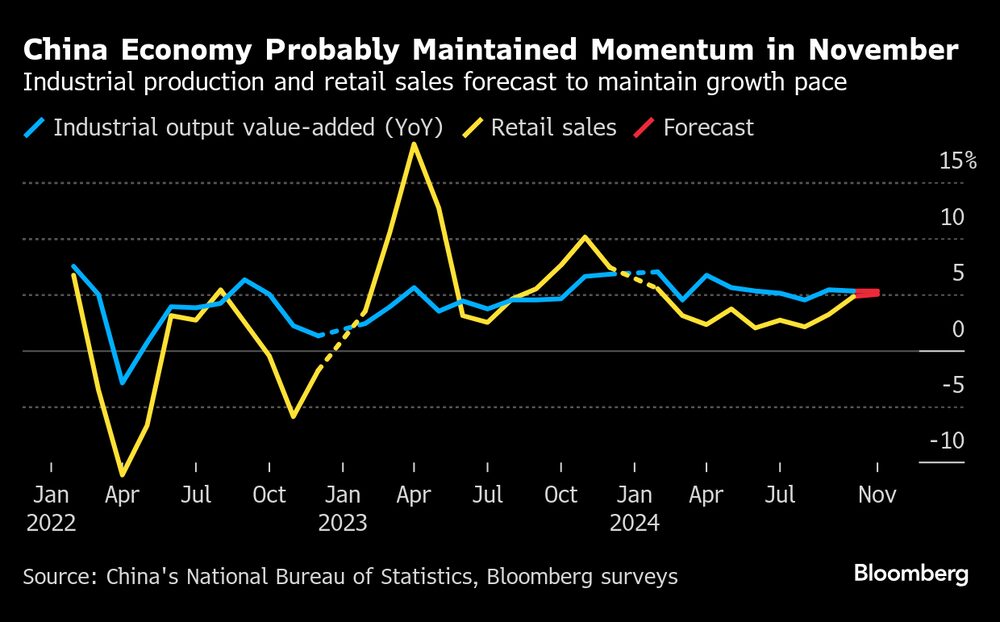

La semana comenzará con una serie de datos procedentes de China que serán seguidos de cerca en busca de indicios de que la segunda mayor economía del mundo está siendo impulsada por las medidas de estímulo del gobierno. Los datos de producción industrial y de ventas minoristas serán clave.

Los números del PMI de Australia, India y Japón también se publicarán el lunes, para dar otra idea del crecimiento en la región en general.

La decisión del BOJ se conocerá el jueves, y los economistas y los mercados esperan que se mantenga después de que la comunicación mixta de los funcionarios empujara sus opiniones a un movimiento tardío.

En otras áreas de la banca central, se espera que Pakistán comience la semana con un recorte de tasas luego de que la inflación se moderara, y el miércoles se proyecta que el Banco de Tailandia mantenga sus tasas de referencia sin cambios en 2,25%.

Se espera que tanto Indonesia como Filipinas reduzcan los costos de sus préstamos en 25 puntos básicos.

Mientras tanto, el banco central de Corea del Sur prometió estabilizar los mercados financieros y destacó la importancia de la “implementación ininterrumpida” de medidas fiscales y económicas clave, en su primera declaración desde que los legisladores votaron para destituir al presidente Yoon Suk Yeol.

Nueva Zelanda publicará el jueves datos que muestran que su economía está nuevamente en recesión después de contraerse en el tercer trimestre.

A lo largo de la semana se publicarán las cifras comerciales de Indonesia, Japón, Malasia y Nueva Zelanda, que reflejan el estado más reciente del apetito comercial de Asia.

Europa, Medio Oriente, África

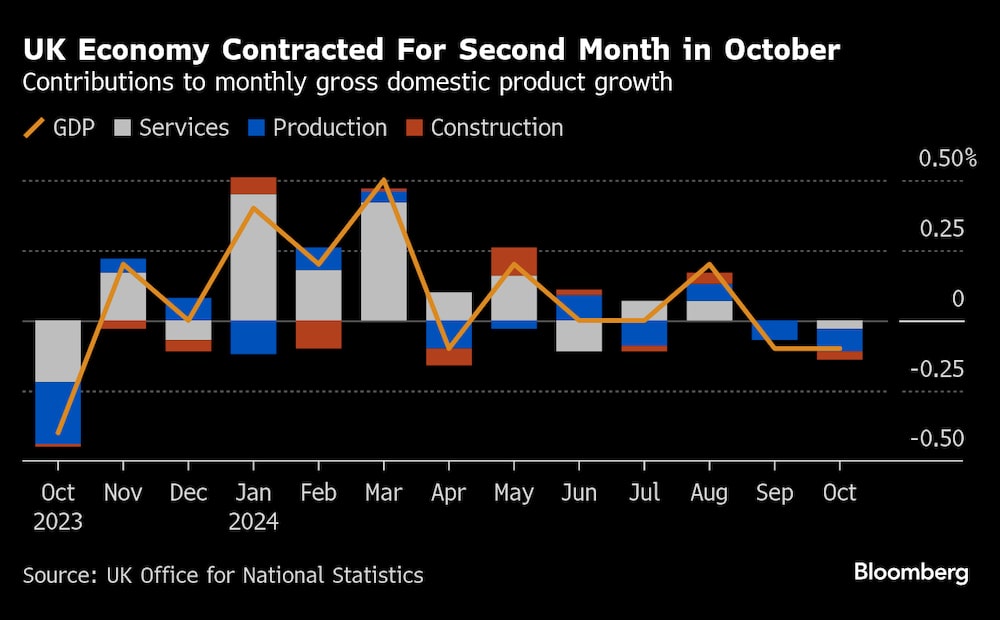

Es casi seguro que el Banco de Inglaterra mantendrá las tasas sin cambios en su decisión final del año, manteniendo su cautelosa estrategia de flexibilización. Los datos sobre empleo e inflación que se publiquen antes de esa fecha informarán a los funcionarios sobre el informe de la semana pasada que mostró un segundo mes consecutivo de contracción en octubre.

Se espera que el informe laboral muestre una recuperación en el crecimiento salarial anual que no debería preocupar demasiado a los responsables políticos, mientras que las cifras de inflación pueden revelar una aceleración tanto en los indicadores generales como en los subyacentes, lo que refuerza los argumentos a favor de mantener la cautela.

He aquí un vistazo rápido a otras decisiones tomadas en la región:

- El martes, Hungría probablemente mantendrá los costos de endeudamiento sin cambios luego de que la inflación se acelerara y el florín se mantenga cerca de un mínimo de dos años.

- Dos días después, también se espera que el banco central checo confirme un tipo de interés sin cambios, mientras las autoridades consideran poner fin a la flexibilización.

- La mayoría de los economistas prevén que las autoridades suecas reduzcan su índice de referencia en un cuarto de punto, un ritmo más gradual tras el recorte de medio punto del mes pasado. Es poco probable que la inflación básica, que se encuentra en su nivel más alto en seis meses, disuada al Riksbank, que puede sentirse alentado por los datos recientes que muestran un retorno al crecimiento en el tercer trimestre.

- En la vecina Noruega, se espera que las autoridades mantengan la tasa en el 4,5%. La inflación básica rompió una racha de desaceleración que se prolongó durante un año el mes pasado, impulsada principalmente por los bienes nacionales, mientras que una encuesta clave del banco central mostró una perspectiva algo más sólida para las empresas de la nación rica en energía.

- Y el viernes, el Banco de Rusia podría subir su tasa hasta 200 puntos básicos a un récord de 23%, después de que datos mostraran que las presiones sobre los precios al consumidor persisten en más del doble del objetivo del 4%.

En la zona del euro, los indicadores de las encuestas pueden hacer que los inversores se centren en cómo las consecuencias de la agitación política en Francia y Alemania están afectando a las empresas.

El lunes se publicarán los últimos índices de gestores de compras de la región, seguidos al día siguiente por el índice de expectativas empresariales del instituto Ifo de Múnich y el índice ZEW de confianza de los inversores, ambos centrados en Alemania. El jueves se publicará la confianza empresarial francesa.

Ambos países han sido noticia después de que sus gobiernos se derrumbaran por disputas presupuestarias. El lunes, el canciller alemán Olaf Scholz se someterá a un voto de confianza parlamentario que tiene toda la intención de perder para provocar una elección anticipada el 23 de febrero.

Mientras tanto, el nuevo primer ministro de Francia, Francois Bayrou, conformará un gabinete con personalidades aceptables para la más amplia franja de legisladores del parlamento con el fin de impulsar el plan financiero 2025, un tema clave en su agenda.

Está previsto que varios responsables políticos hablen a raíz del recorte de tipos de un cuarto de punto del Banco Central Europeo la semana pasada, entre ellos la presidenta Christine Lagarde, el vicepresidente Luis de Guindos, la miembro del Comité Ejecutivo Isabel Schnabel y el economista jefe Philip Lane.

Martins Kazaks, miembro del Consejo de Gobierno, dijo a Bloomberg en una entrevista publicada el domingo que el BCE debería reducir aún más las tasas, pero probablemente no necesitará llevarlas a niveles que estimulen la expansión económica.

En cuanto al sur, los datos de Israel publicados el domingo mostraron que la inflación fue del 3,4% en noviembre, ya que la guerra en Gaza está afectando a la economía y el gasto del gobierno se dispara. Esto podría hacer que el banco central deje las tasas sin cambios hasta la segunda mitad de 2025.

Los datos nigerianos publicados el lunes podrían revelar que la inflación se aceleró hasta el 34,6% en noviembre desde el 33,9% del mes anterior, impulsada por los mayores precios de la gasolina y las inundaciones de principios de este año que destruyeron las cosechas. El gobernador del banco central de Nigeria, Olayemi Cardoso, dijo a principios de este mes que espera una tendencia a la baja el próximo año.

Dos días después, el presidente nigeriano, Bola Tinubu, pronunciará su discurso sobre el presupuesto anual. El país ha establecido ambiciosos planes para aumentar los ingresos el próximo año, entre ellos, elevar la tasa del impuesto al valor agregado del 7,5% al 10% y reducir significativamente su déficit presupuestario. Si se logra, Fitch Ratings dice que podría poner al país en condiciones de recibir una mejora en su calificación.

América Latina

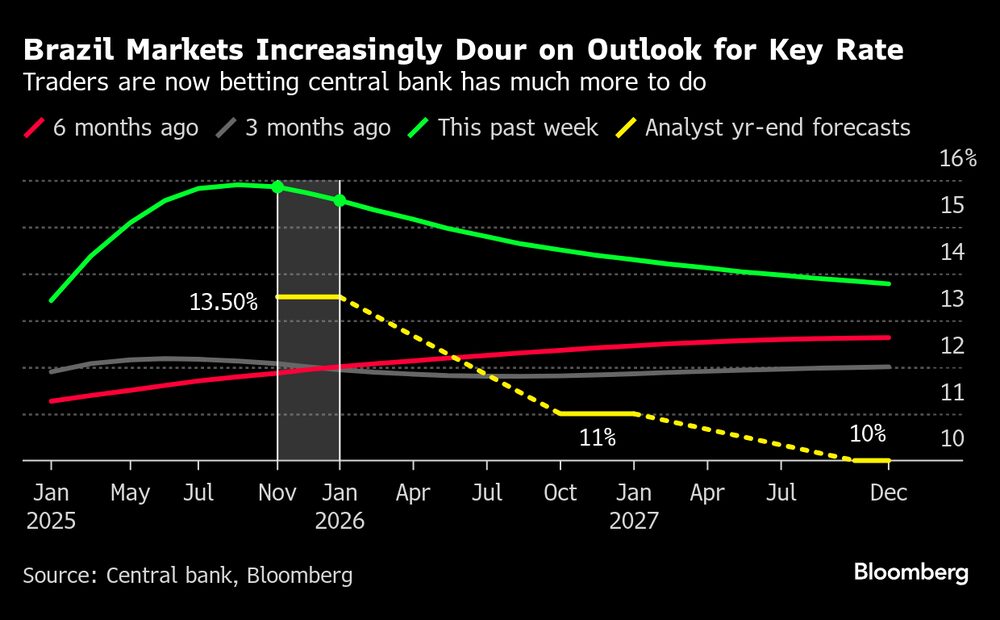

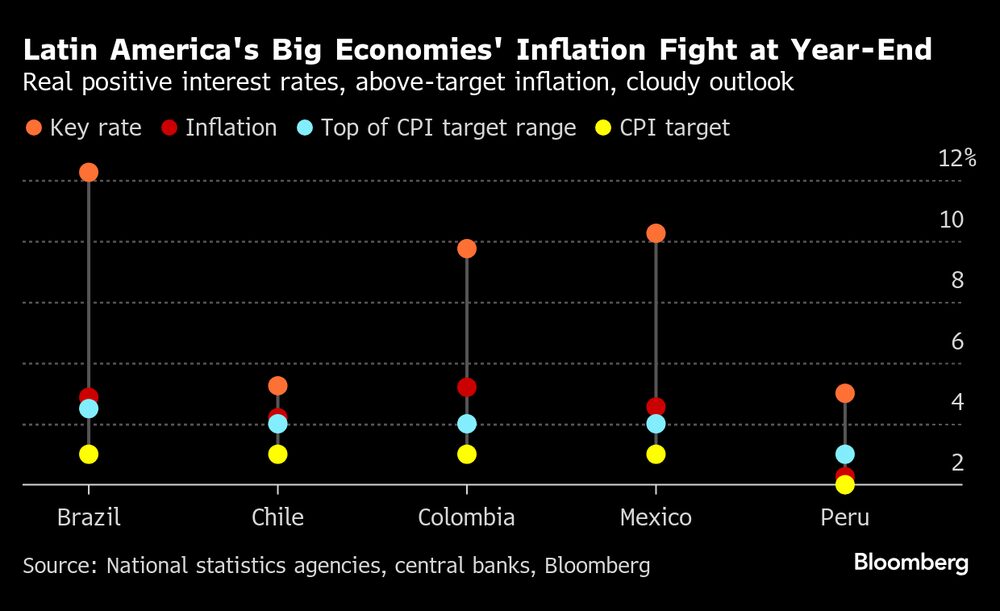

La creciente inflación y las expectativas descontroladas hacen que los observadores de Brasil estén ansiosos por analizar las actas de la reunión de tasas del banco central del 10 y 11 de diciembre y su informe final de inflación trimestral de 2024.

Los economistas estiman que la tasa clave será del 13,5% para esta misma época el próximo año, desde el 12,25% actual, mientras que los mercados están descontando una tasa para fin de año 2025 que será más de 200 puntos básicos más alta.

Argentina informa su balance presupuestario de noviembre junto con sus datos de producción del tercer trimestre, que pueden mostrar un fuerte aumento con la administración del presidente Javier Milei entrando en su segundo año.

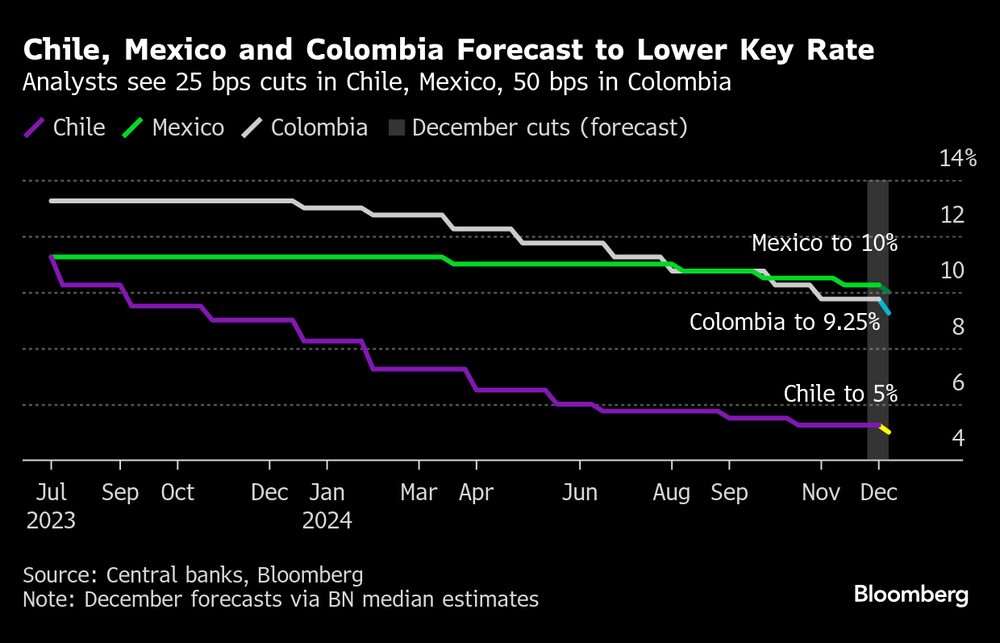

El banco central de Chile obtuvo suficiente luz del día desde el informe de precios al consumidor de noviembre para mantener un recorte de un cuarto de punto a 5% como el consenso aquí, incluso cuando la debilidad del peso plantea riesgos.

La segunda mayor economía de América Latina se está enfriando, al igual que la inflación general, mientras que las lecturas subyacentes han disminuido durante 22 meses consecutivos. Eso hace que un cuarto recorte consecutivo de un cuarto de punto por parte de Banxico el jueves al 10% sea prácticamente seguro.

Los 34 analistas encuestados por Citi esperan lo mismo y tres de ellos pronostican una reducción de medio punto.

En Colombia, seis informes económicos separados, incluidas las cifras proxy del PIB de octubre y los datos de ventas minoristas de octubre, deberían subrayar la pérdida de impulso de la economía después de unos resultados del tercer trimestre más débiles de lo esperado.

Una economía en enfriamiento junto con una desinflación constante hacen que los analistas esperen un noveno recorte consecutivo de la tasa del banco central al 9,25%.

Lea más en Bloomberg.com