Bloomberg — El aparentemente imparable repunte del mercado bursátil se tambalea al enfrentarse a una horda de desafíos al impulso que lo ha llevado de récord en récord.

La caída de principios del mes pasado fue una muestra de lo rápido que pueden torcerse las cosas, una fuerte venta impulsada por el temor a una recesión en EE.UU. que sacudió a los inversores acostumbrados a ir en una sola dirección. Aunque el S&P 500 repuntó posteriormente, no recuperó todo el terreno perdido.

A continuación, los datos estadounidenses del viernes, que mostraban un crecimiento más débil de las nóminas, reforzaron la opinión de que el mercado laboral se está enfriando e hicieron tambalearse a las bolsas. El S&P 500 cayó un 4,25% la semana pasada, mientras que el Nasdaq 100 registró la mayor pérdida desde noviembre de 2022.

La preocupación por EE.UU. es sólo una de las grietas. También preocupa el crecimiento en China y Alemania, y las implicaciones de esa debilidad en los beneficios y los precios. Todo ello hace que el camino a seguir parezca más volátil, incluso cuando la niebla de los tipos se aclara y los inversores cuentan los días que faltan para la primera bajada de tipos de interés de la Reserva Federal en cuatro años.

Además, las elecciones en EE.UU., las turbulencias en la política europea y la concentración de dinero en valores tecnológicos de gran capitalización son riesgos que podrían dañar el sentimiento alcista, que en ocasiones ha parecido totalmente inquebrantable.

Las elevadas valoraciones también han creado nuevas vulnerabilidades. Muchos tuvieron que perseguir el rally y compraron a niveles caros, lo que significa que podrían vender rápidamente si las cosas empiezan a cambiar, y el mercado podría caer con más fuerza y profundidad antes de que se activen las habituales compras a la baja. Además, el cambio en la negociación de opciones y las fuerzas de los inversores sistemáticos son capaces de desencadenar movimientos erráticos y posibles avalanchas de desapalancamiento.

“No hace mucho tiempo, los mercados eran unidireccionales y todo el mundo invertía en el mismo grupo de valores”, afirma Arun Sai, estratega sénior de activos múltiples de Pictet Asset Management. “Eso ya no es así y es poco probable que las acciones repitan esta subida incesante”.

Nuevos objetivos

Incluso después del contratiempo de agosto, el S&P 500 sigue subiendo un 13% este año, y el índice MSCI World ha subido un 10%.

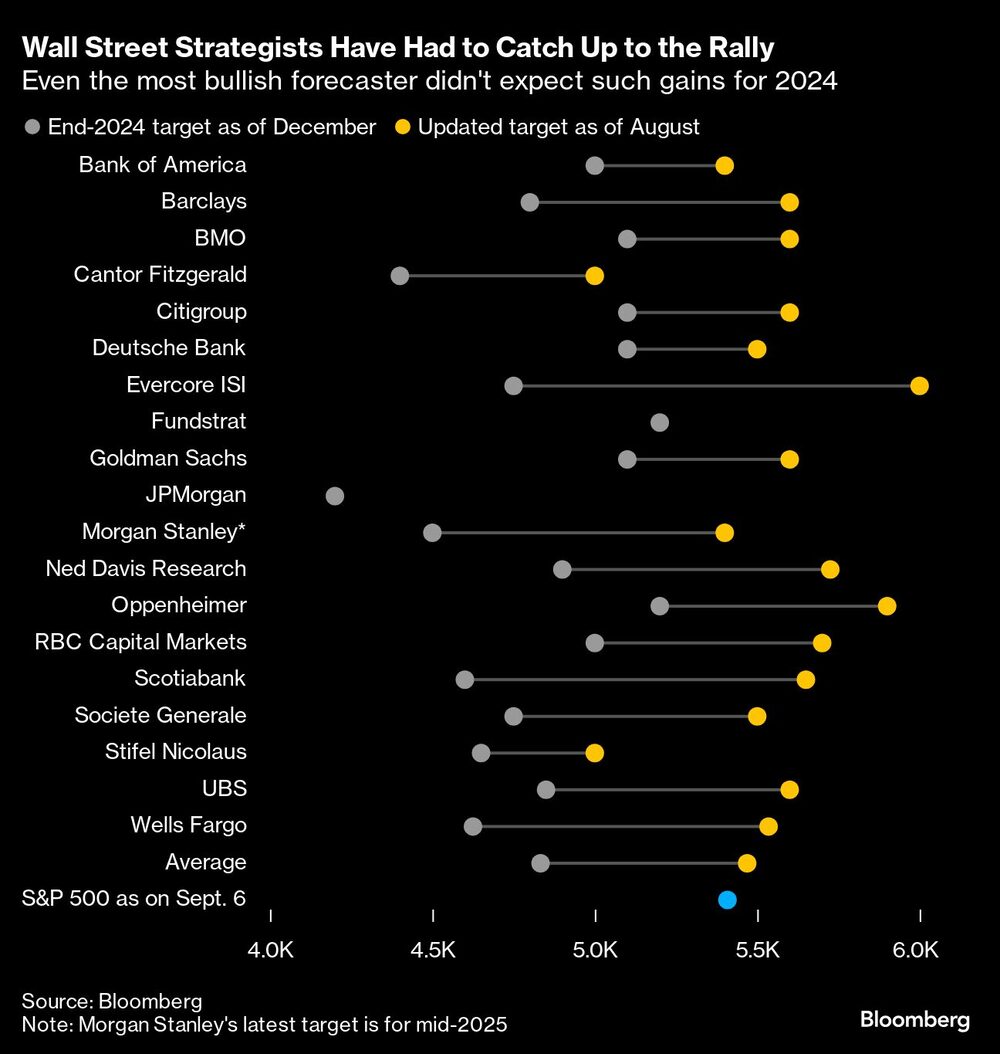

El buen comienzo del año hizo que los estrategas de UBS Group AG, RBC Capital Markets LLC y otras firmas se apresuraran a revisar los objetivos de fin de año fijados apenas unas semanas antes.

Pero la opinión actual parece ser que los mejores días pueden haber pasado. La media de 20 estrategas consultados por Bloomberg apunta a ganancias de sólo un 1% más para el S&P hasta finales de 2024.

Por supuesto, el mercado ya ha estado aquí antes. Múltiples sacudidas en los últimos años han golpeado al gigante de la renta variable.

Pero tanto si se trataba de la quiebra de bancos en Estados Unidos y Suiza, como de tensiones geopolíticas como la escalada de violencia en Oriente Medio, la reacción del mercado resultó ser temporal. La renta variable se recuperó rápidamente y alcanzó nuevos máximos.

El mayor revés se produjo en 2022, un desplome mundial de 18 billones de dólares provocado por la inflación y las medidas de la Reserva Federal para cerrar la espita monetaria. Pero al enfriarse las presiones sobre los precios, los inversores apostaron por que el banco central volvería a relajar la política monetaria. Ese optimismo llevó al S&P 500 a una recuperación en 2023 y a múltiples récords este año: 38 y subiendo.

Concentración tecnológica

Si hay una acción que resume el repunte de este año, esa es Nvidia Corp. Símbolo de la concentración de efectivo en las grandes tecnológicas estadounidenses, se ha más que duplicado en 2024. Pero la alta dependencia y el posicionamiento agrupado, que se apoya en gran medida en la inteligencia artificial como un cambio de juego de la productividad, es preocupante.

Nvidia ha sido el mayor impulsor de la renta variable mundial este año, contribuyendo con casi una quinta parte del avance del 10% del Índice Mundial Bloomberg. Y se ha convertido en una especie de indicador de la confianza general. La caída del valor a principios de la semana pasada también se extendió a los activos de riesgo, lo que indica lo mucho que está en juego si decepciona.

“Todo el mundo adora los valores tecnológicos porque generan bastante flujo de caja libre, pero se olvidan de la segunda parte de la ecuación, que es cuánto se paga por ello”, afirma Brent Schutte, director de inversiones de Northwestern Mutual Wealth Management. “La IA es real. Creo que esas empresas son probablemente buenas compañías, pero ¿son buenas acciones? Eso es lo que vamos a averiguar”.

Otros riesgos derivados del posicionamiento de los inversores surgen de enfoques como los llamados seguidores de tendencias o los fondos de volatilidad controlada, así como del mercado de opciones, cada vez más dominado pero de negociación a muy corto plazo. Los flujos de negociación de esos inversores pueden reforzar las oscilaciones intradía, como se ha visto recientemente durante la caída de principios de agosto.

Desde agosto, el crecimiento económico ha cobrado protagonismo, y los inversores temen que EE.UU. se esté metiendo en problemas y que el banco central haya esperado demasiado para recortar.

El viernes, los operadores reaccionaron a los datos de las nóminas aumentando las apuestas a un recorte de la Fed de 50 puntos básicos este mes. Pero una reducción no garantiza que las acciones vuelvan a subir, dado que cualquier relajación será una respuesta a la ralentización de la actividad. Si va acompañada de una evaluación económica más pesimista, podría ser un catalizador para nuevas ventas.

En Europa, la inquietud se centra en Alemania, sobre todo tras la noticia de que el fabricante de automóviles Volkswagen AG podría cerrar plantas en ese país, lo que se suma a las dudas sobre el futuro de su industria. También se enfrenta a una mayor incertidumbre política ante las elecciones nacionales del próximo año.

Mientras tanto, la debilidad de la demanda en China -un mercado clave para los fabricantes de artículos de lujo, automóviles y maquinaria- está afectando a los beneficios.

La segunda mayor economía del mundo ha tenido que hacer frente a una débil recuperación tras la crisis de los cohetes, y el prolongado declive del sector inmobiliario ha lastrado el gasto de los consumidores. En una señal de pesimismo creciente, JPMorgan Chase & Co. retiró este mes su recomendación de compra para las acciones chinas, citando los riesgos en torno a las elecciones presidenciales de EE.UU. y la amenaza de nuevos aranceles.

Las encuestas muestran una reñida carrera entre los candidatos Kamala Harris y Donald Trump. La semana pasada, este último hizo un llamamiento a las empresas con la promesa de reducir el impuesto de sociedades al 15%, una medida que los estrategas de Goldman Sachs Group Inc. estiman que elevaría los beneficios del S&P 500 en torno a un 4%. Harris, por el contrario, ha propuesto elevar el tipo del impuesto de sociedades, así como los gravámenes sobre las plusvalías de las rentas altas.

“La posibilidad de que se impugne el resultado de las elecciones en EE.UU. añade una capa de incertidumbre”, afirmó Frederique Carrier, responsable de estrategia de inversión de RBC Wealth Management. “Espero que el sentimiento del mercado sea más frágil a finales de año, y mantengo nuestra preferencia por las empresas de alta calidad”.

Los gestores activos, como los hedge funds, podrían seguir vendiendo acciones estadounidenses antes de la votación del 5 de noviembre. Normalmente, venden antes de este tipo de acontecimientos para tener más efectivo listo para cualquier volatilidad o grandes oscilaciones.

Pero esta vez, a pesar de llevar unos meses vendiendo, su exposición es elevada en comparación con los últimos seis ciclos electorales, según muestran los datos de Goldman Sachs. Eso indica que hay más margen para deshacer posiciones.

“El mayor riesgo para los mercados estadounidenses es que la economía esté pasando de una expansión -en la que se encuentra desde abril de 2020- a una desaceleración o posiblemente a una recesión”, afirma Jens Foehrenbach, responsable de Mercados Públicos dentro de Discrecional en Man Group. “Las valoraciones están algo infladas y no incorporan un aterrizaje brusco. Por tanto, cualquier sorpresa negativa puede desencadenar una reacción desmesurada del mercado”.

Lea más en Bloomberg.com