El miércoles 28 de agosto, Nvidia Corp. (NVDA) presentará su balance correspondiente al 2° trimestre fiscal de 2025 (mayo a julio de 2024 en términos de calendario) y el mercado está a la expectativa de los números de esta compañía que se ha convertido en la gran estrella de Wall Street en 2024: en lo que va del año, sus acciones subieron cerca de 170%, superó los US$3 billones de capitalización bursátil y, actualmente, es la segunda empresa más valiosa del mundo, detrás de Apple Inc. (AAPL).

Bloomberg Línea analizó las previsiones de tres grandes brokers de cara a la presentación de resultados de Nvidia y todos ellos mantuvieron su postura constructiva respecto del fabricante de microchips (dos mantienen la sugerencia de comprar y el otra sostiene la calificación “outperform”, que implica prever para este papel un desempeño mejor al del resto del mercado).

Ver más: ¿Qué esperar de la acción de Nvidia este semestre de cara a una posible inversión?

La postura de Citi respecto de Nvidia

“Proyectamos ventas totales / ventas en centros de datos alineadas con las expectativas del mercado (US$28.500 millones y US$24.800 millones, respectivamente) y vemos un potencial al alza de US$1.000 millones respecto a las expectativas del mercado, por debajo del superávit de US$2.000 millones en los últimos cuatro trimestres, basado en comentarios sobre la cadena de suministro y preocupaciones sobre los retrasos de Blackwell”, sostiene un informe del banco Citi.

Respecto de lo último, Blackwell es la serie de unidades de procesamiento gráfico (GPU) de próxima generación que Nvidia está desarrollando.

En cuanto al guidance para el siguiente trimestre fiscal, es decir agosto - septiembre - octubre, los analistas de Citi proyectan ventas totales de US$31.900 millones frente a los US$31.500 millones estimados por el mercado, y ven un rango de US$32-33.000 millones, basado en comentarios de pares.

“Esperamos que las estimaciones del mercado aumenten para los trimestres de junio/octubre, que los comentarios sobre Blackwell tranquilicen a los inversores sobre una sólida perspectiva para año calendario 2025 y que la acción alcance un nuevo máximo de 52 semanas. Mantenemos la recomendación de compra”, subraya el informe de Citi.

Ver más: Inversión en IA continúa al alza: ¿Logrará Nvidia un nuevo récord de ganancias?

La postura de HSBC

El banco HSBC también publicó un informe anticipando el balance de Nvidia, en el cual proyecta que los cambios en la hoja de ruta y retrasos en la producción de los chips GB200 de próxima generación no afectarán significativamente las perspectivas de la segunda mitad del año calendario 2024.

En ese sentido, los analistas de HSBC sostuvieron: “La tesis alcista se mantiene intacta y vemos más potencial en los chips H200/H20, aunque con menos poder de fijación de precios significativo en el año fiscal 2026″.

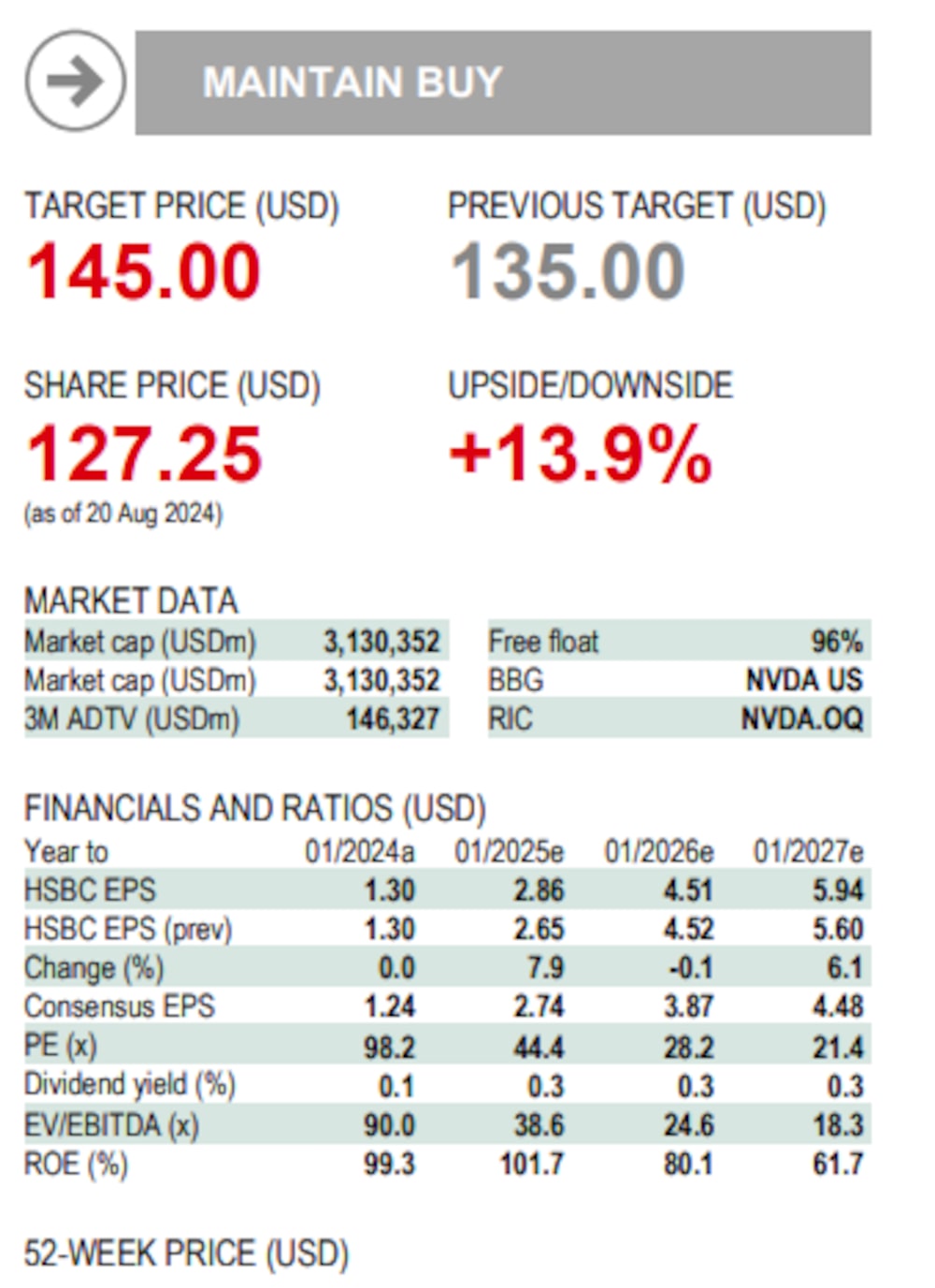

Además, ratificaron: “Mantenemos la calificación de compra y subimos el precio objetivo a US$145 (desde US$135)”. Actualmente, el precio de la acción se mueve en torno a US$127.

Por otro lado HSBC sostuvo: “Seguimos esperando ingresos en centros de datos para el año fiscal 2026 de US$178.600 millones (+62% de crecimiento interanual y un 14% superior al consenso de US$156.300 millones). Sin embargo, las expectativas alcistas del mercado de US$200.000 millones en ingresos en centros de datos y un ganancia por acción para el año fiscal 2026 de US$4,50-5 (frente US$4,51 de HSBC) implican menos potencial al alza, especialmente con menos posibilidad de mejora en los precios debido a la nueva hoja de ruta de Nvidia, con una inclinación hacia GPU AI 2025 de especificaciones más bajas, en comparación con lo esperado anteriormente”.

No obstante, HSBC estima que la tendencia de capex de hiperescaladores de inteligencia artificial en 2025 sigue intacta, junto con la demanda subyacente de inteligencia artificial.

La mirada de Wedbush

El bróker Wedbush también mantuvo su postura positiva respecto de Nvidia: “Nuestras conversaciones recientes con proveedores de memoria indican que no hay una desaceleración en la demanda relacionada con inteligencia artificial (eSSDs de alta capacidad, HBM, etc)”, explicaron.

Estamos reiterando nuestra calificación de outperform (mejor desempeño) y elevando nuestro precio objetivo a US$138 (desde US$120). Basamos nuestro nuevo precio objetivo en un múltiplo de relación precio-ganancias de aproximadamente 36 veces, aplicado a nuestra estimación de ganancias por acción para el año fiscal 2026 de US$3,79, más efectivo neto de US$8,73 por acción.