Bloomberg — El oro bate récords y supera los US$2.500 la onza ante las expectativas de que la Reserva Federal recorte las tasas de interés en Estados Unidos. La subida del 21% del metal precioso en lo que va de año lo ha convertido en una de las principales materias primas con mejor comportamiento en 2024, y bancos como UBS Group AG y ANZ Group Holdings Ltd. afirman que aún hay margen para nuevas subidas.

Los precios “se dirigen hacia los 2.700 dólares la onza hacia mediados de 2025″, dijo Wayne Gordon, estratega de materias primas de UBS Global Wealth Management, citando el cambio de la Fed, las compras de los bancos centrales y la demanda de coberturas de cartera.

Lea más: Oro en US$2.500 la onza: los factores que explican que el metal esté en máximos

A la espera de que el presidente de la Fed, Jerome Powell, ofrezca pistas sobre las perspectivas de la política monetaria en el simposio de Jackson Hole a finales de esta semana, he aquí cinco gráficos que trazan algunos de los principales factores que determinarán las perspectivas del metal.

Tasas reales

El último repunte del oro se ha producido en gran medida gracias a las expectativas de que los responsables políticos estadounidenses empiecen a bajar las tasas en breve, con un recorte previsto en su reunión del mes que viene. Esto ha hecho bajar las tasas reales, creando un entorno más favorable para el oro, que no paga intereses.

Los últimos movimientos -la subida del precio del oro y la bajada de las tasas- indican que los factores macroeconómicos tradicionales, como el rendimiento de los bonos, están volviendo al primer plano. A principios de este año, los lingotes avanzaron incluso cuando subieron los rendimientos, un patrón inusual que sorprendió a los analistas experimentados. La disociación en ese momento se debió en gran medida a las fuertes compras de los bancos centrales, sobre todo en los mercados emergentes.

Posicionamiento de los fondos

A medida que el oro ha ido subiendo, los hedge funds y los especuladores se han ido involucrando más. Según los datos de la Commodity Futures Trading Commission, las apuestas netas alcistas en los futuros del Comex se acercan al máximo de cuatro años alcanzado a mediados de julio. El aumento del 9% en el interés abierto la semana pasada implica que los inversores se están volviendo más optimistas con respecto a los lingotes, en lugar de limitarse a cerrar posiciones cortas.

Sin embargo, a corto plazo, el posicionamiento parece inflado y los fondos pueden ser vulnerables, según Daniel Ghali, estratega jefe de materias primas de TD Securities. Los próximos catalizadores de una revisión de las perspectivas de la Reserva Federal se producirán en Jackson Hole, seguidos de los próximos datos sobre las nóminas de EE.UU., según Ghali.

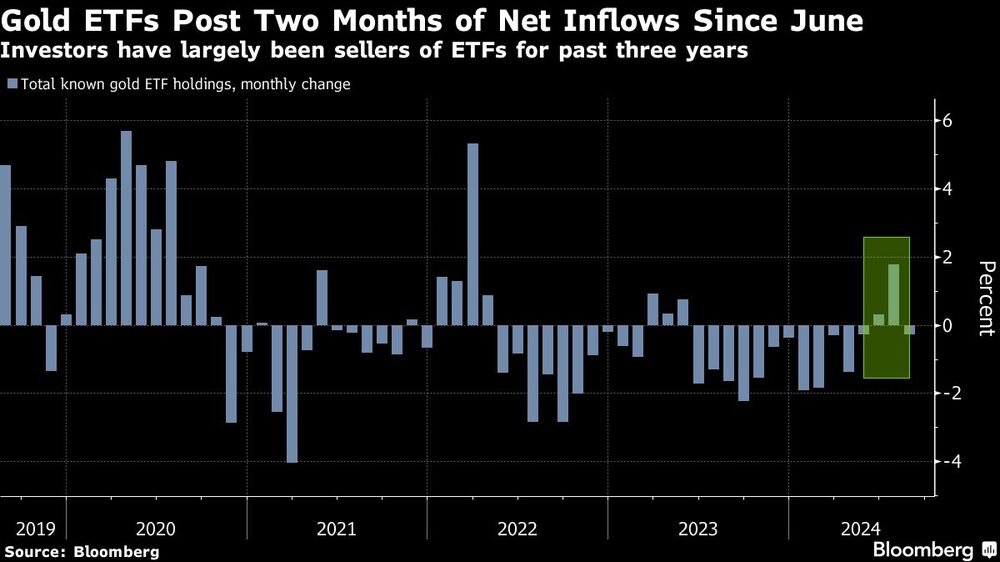

Inversores en ETF

Los fondos cotizados en bolsa respaldados por lingotes podrían estar protagonizando una situación similar, con signos de mayor interés en las últimas semanas. Mientras que los precios del oro subieron bruscamente en marzo y abril, las tenencias en ETF continuaron viendo salidas netas, con un recuento global que alcanzó el nivel más bajo desde 2019 a mediados de mayo.

Lea más: Los lingotes de oro valen un millón de dólares por primera vez

A partir de junio, sin embargo, la marea parece haber cambiado, con los ETF registrando dos meses de entradas netas.

Demanda extrabursátil

La demanda en el mercado extrabursátil -donde las transacciones se realizan a través de intermediarios o entre compradores y vendedores directamente, sin bolsa ni cámara de compensación- puede ser difícil de seguir, pero ha sido una característica importante este año.

Según el Consejo Mundial del Oro, las fuertes compras de lingotes físicos, sobre todo por parte de las family offices asiáticas, han contribuido a que el consumo de oro registre su mejor segundo trimestre en al menos 25 años. La asociación de productores afirma que se espera que el crecimiento de la demanda en el mercado OTC, que también incluye algunas compras de los bancos centrales, sea un motor clave del repunte del oro.

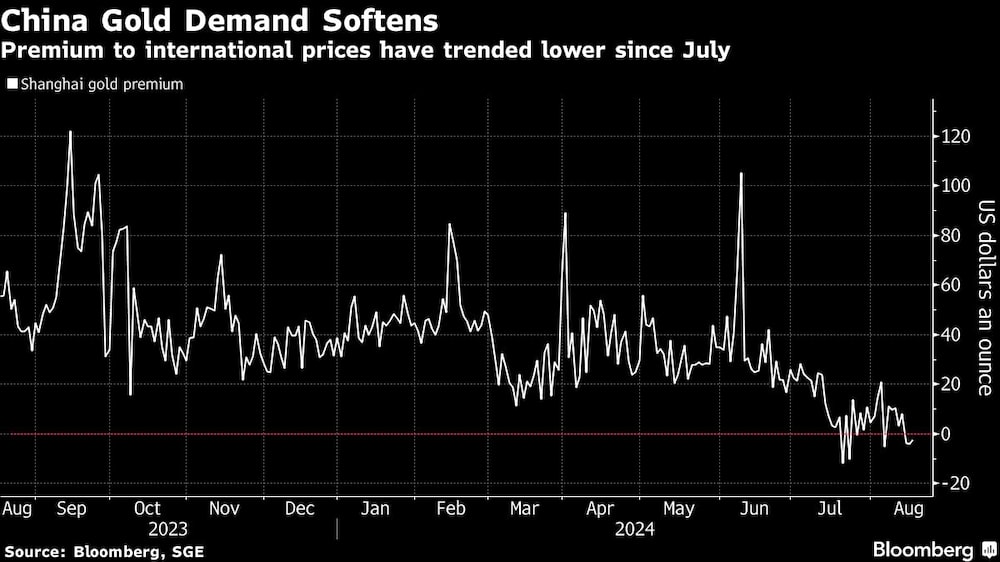

Prima de Shanghái

Aunque muchos indicadores parecen positivos, algunos no lo son, incluidas las lecturas de China. A principios de año, el frenesí comprador de los inversores minoristas locales, unido a las compras del Banco Popular de China, contribuyó a sostener los precios. Desde entonces, el BPC ha interrumpido sus compras.

Lea más: Cinco gráficos que se tendrán en cuenta esta semana en los mercados mundiales de materias primas

Además, las primas del oro en Shanghái se han debilitado y han pasado a ser negativas en julio y agosto, lo que indica una demanda débil.

Lea más en Bloomberg.com