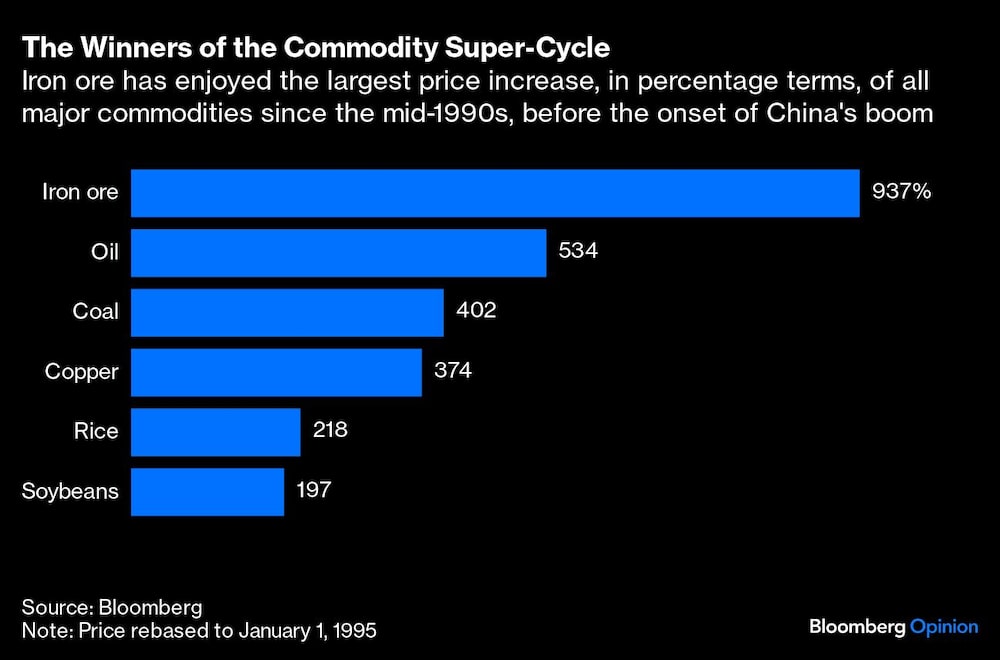

El petróleo, el cobre, la soja y algunos otros productos monopolizaron la atención, pero entre todas las materias primas, el humilde mineral de hierro fue el que más se ha beneficiado del crecimiento económico de China en los últimos 25 años.

Ha sido una bonanza sorprendente: desde finales de la década de los noventa hasta comienzos de este año, el precio del mineral de hierro se ha multiplicado prácticamente por 10, más que ninguna otra gran materia prima; el volumen negociado se ha triplicado; algunos magnates australianos de las materias primas se han hecho multimillonarios; las empresas mineras se han convertido, aunque fuera por poco tiempo, en los favoritos de Wall Street; y han surgido poderosas batallas legales por el control de los últimos yacimientos sin explotar.

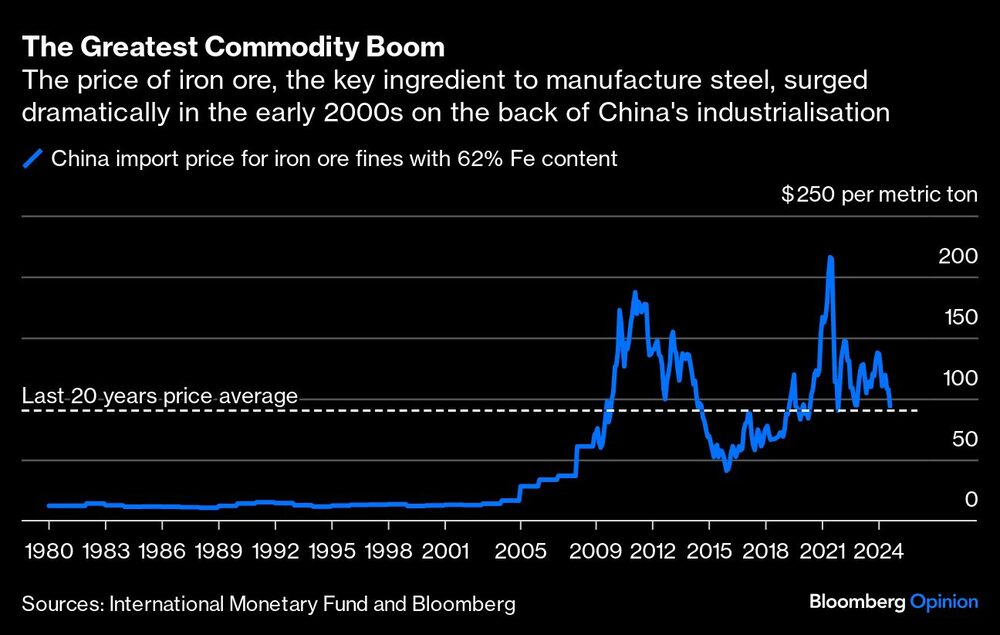

Y ahora todo ha terminado: el mayor boom de materias primas del siglo XXI ha llegado a su fin. China lo infló, y también lo está hundiendo.

El coste de este mineral rojizo, que se transforma en acero dentro de los hornos con altas temperaturas, ha descendido ya por debajo de los US$100 la tonelada métrica, un 55% menos que su máximo histórico de cerca de US$220 la tonelada, alcanzado en 2021.

En el futuro, las perspectivas son sombrías, ya que la demanda china de acero alcanzará su cenit. Determinar la fecha exacta es imprudente, pero ahora está quedando claro que China alcanzó su punto álgido de demanda de acero en algún lugar entre 2020 y principios de este año.

¿El motivo? El cambio de su modelo económico en favor de los servicios y en detrimento de las grandes inversiones y la construcción de viviendas.

Durante las recesiones anteriores, Pekín rescató su economía, y por ende, los sectores del mineral de hierro y el acero, entregándose a un frenesí de construcción impulsado por la deuda. Es poco probable que China haga lo mismo esta vez. No se fíe de mi palabra.

Escuche a Hu Wangming, presidente de China Baowu Steel Group Corp., el mayor fabricante de acero del mundo, que la semana pasada predijo un “invierno severo” para el sector. La crisis, dijo, será “más prolongada, más fría y más difícil de soportar” de lo que había previsto anteriormente.

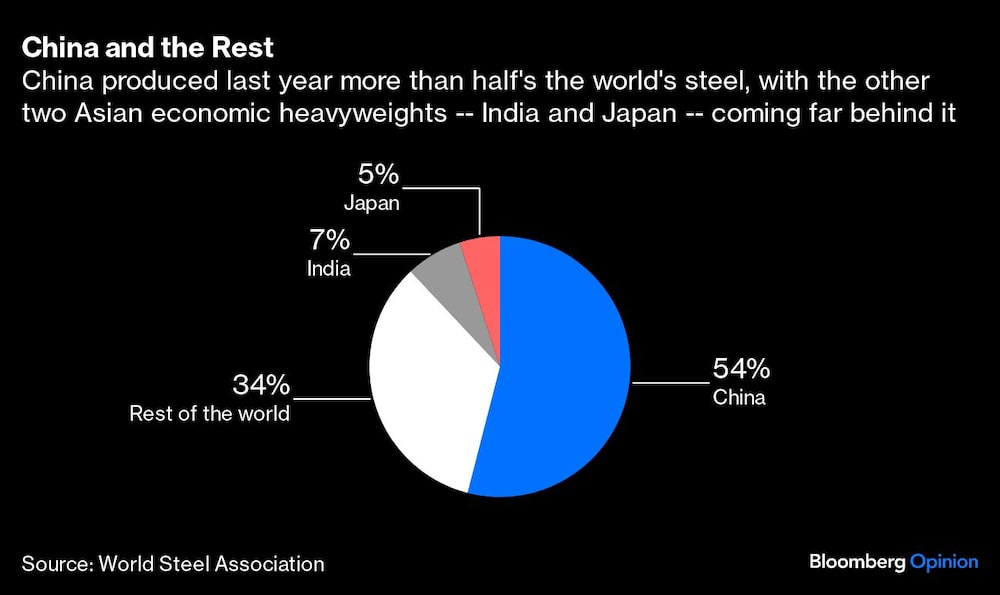

Como China produce actualmente más de la mitad del acero del mundo, lo que ocurra allí tiene una enorme importancia.

Otros países pueden asumir el papel de motores de la demanda de acero. India es el candidato más obvio. Desafortunadamente para el mercado mundial de mineral de hierro transportado por vía marítima, India tiene enormes recursos internos de mineral y es probable que lo haga sin importaciones durante años.

Por sí solo, el pico de demanda de acero de China marcaría un revés, pero no sería una señal de desastre para el mineral de hierro. Después de todo, el consumo de acero chino se mantendrá en un nivel alto durante los próximos años, en lugar de caer bruscamente.

Puede que Pekín no esté construyendo tantas casas como en el pasado, lo que reduce la demanda del llamado “acero largo” (vigas, varillas y materiales similares), pero el país sigue necesitando mucho acero para fabricar las cosas que quieren sus consumidores. Se trata del llamado “acero plano” que se utiliza para los coches nuevos, los frigoríficos y demás.

La desaceleración en China se produce, de manera crucial, en un momento en que una nueva generación de minas grandes y de bajo coste en Australia y África empiezan a producir.

Esa combinación es el problema porque significa que el mercado del mineral de hierro, que ya tenía un exceso de oferta en la primera mitad de este año, seguiría teniendo superávit en 2025, 2026, 2027 y probablemente también en 2028. Macquarie Bank Ltd., un prestamista australiano, dice que el superávit actual es “uno de los peores” de la historia.

Por lo tanto, en el mediano plazo, los precios del mineral de hierro deben caer para reequilibrar el mercado, expulsando a las mineras de alto costo. ¿Hasta dónde? Dependería mucho de si las nuevas minas entran en funcionamiento a tiempo y si el sector inmobiliario chino se recupera un poco.

Si la producción llega al mercado como está planeado, potencialmente se necesitarán desplazar hasta 200 millones de toneladas, alrededor del 12,5% del mercado de mineral de hierro transportado por vía marítima. Eso es mucho. Un exceso de oferta similar, visto por última vez en 2015 y 2016, requirió una caída hacia los US$50 por tonelada, casi la mitad de los precios actuales.

Por ahora, sin embargo, el mercado no se está desplomando.

A pesar de la reciente caída, los precios del mineral de hierro se mantienen cerca de los US$100 por tonelada métrica, es decir, un 700% por encima del precio promedio de US$12,5 por tonelada entre 1980 y 2000. La subida de los años anteriores había sido tan grande que se necesitaría una retirada masiva para llevar los precios a un nivel cercano al de 2000.

A los precios actuales, las principales mineras seguirían ganando mucho dinero. Consideremos que Rio Tinto Plc., la mayor minera de mineral de hierro del mundo, extrae el mineral de la región de Pilbara, en Australia Occidental, a un coste de unos US$21 por tonelada.

Incluso con el precio más bajo actual, es probable que la empresa obtenga una rentabilidad del capital invertido en sus operaciones de mineral de hierro superior al 40%, y tal vez hasta el 50%. Pero si los precios caen a US$50, la suerte de Rio, junto con la de otros grandes productores como Vale SA, BHP Group Ltd., Fortescue Ltd. y Anglo American Plc., se resentiría.

Eso, a su vez, podría abrir la puerta a fusiones y adquisiciones, probablemente en la segunda mitad de la década.

Dos nuevos participantes, una mina en Guinea, en África occidental, llamada Simandou, y otra en Australia llamada Onslow, seguirían generando dinero incluso si los precios cayeran debido a sus bajos costos de producción.

Para 2028, ambas minas podrían sumar unos US$150 millones al mercado marítimo, lo que equivale a alrededor del 10% del tamaño actual del mercado. Además de eso, las principales mineras actuales también planean expandir otras minas.

Quiénes reducirían entonces su producción?

Basta con fijarse en las mineras de segundo y tercer nivel de Brasil, India, Ucrania, Sudáfrica, Irán y Kazajstán. Con unos costes de producción más elevados (entre US$50 y US$100 por tonelada), se verían obligadas a abandonar el mercado a medida que los precios cayeran, lo que reequilibraría el mercado. Las mineras chinas también se verían presionadas. Cuanto más tonelaje haya que desplazar, más bajos tendrán que caer los precios, y viceversa.

Las grandes empresas sostienen que muchas mineras de tercer nivel tienen costos cercanos a los US$80 a US$100 por tonelada, lo que significa que si los precios caen por debajo del nivel actual de US$90 por tonelada, algunos productores con costos elevados estarían bajo el agua y la producción caería, lo que reequilibraría el mercado.

Sólo si el exceso de oferta fuera significativo (lo que obligaría a las mineras de segundo nivel con costos de US$60 a US$80 por tonelada a dejar de excavar) los precios se acercarían a los US$50 por tonelada, argumentan. La experiencia histórica sugiere que tienen razón. Lo que no anticipo es un regreso al mercado de precios ultrabajos anterior al 2000, cuando el mineral de hierro normalmente cambiaba de manos a menos de US$15 por tonelada.

En aquel entonces, el mineral era un remanso del mercado mundial de materias primas. Era rentable, pero justo. El mercado era tan primitivo que llamarlo mercado sería un nombre inapropiado. Desde 1960 hasta bien entrado el siglo XXI, los precios del mineral de hierro no se fijaban cada día en medio de un comercio feroz, sino que se celebraban una vez al año en negociaciones anuales secretas entre las mineras y las siderúrgicas japonesas.

Mientras continuaban las discusiones, todo el mundo esperaba hasta que una siderúrgica y una minera se pusieran de acuerdo sobre el precio; entonces, en una especie de cártel, todos los demás en la industria aceptaban el precio como referencia, y todos los mineros y siderúrgicos acordaban el mismo precio.

No fue hasta principios de la década de 2000 cuando surgió un mercado diario al contado para el mineral de hierro, y no fue hasta 2010, en pleno auge económico chino, cuando el sistema anual de negociaciones de precios se desmoronó y fue reemplazado por el sistema prevaleciente de contratos a largo plazo vinculados a precios diarios. El período de 1960 a 2000 no volverá. Pero las mineras deben olvidarse de un retorno de precios de más de US$200 por tonelada.

Incluso el precio promedio de US$90 por tonelada de las últimas dos décadas está en peligro. Es cierto que algún acontecimiento inesperado puede hacer que el mercado siga subiendo. En 2015 y 2019, el colapso de dos presas de relaves (Mariana y Brumadinho en Brasil) redujo repentinamente la oferta, lo que hizo subir los precios.

Pero, salvo que se produzca un desastre, el auge ha terminado.Las mineras, en muchos sentidos, lo están anunciando. Ignoremos lo que dicen en público. Concentrémonos, en cambio, en lo que están haciendo.

Cuando BHP (una de las principales mineras de mineral de hierro del mundo) lanzó un intento de adquisición de casi US$50.000 millones sobre su rival Anglo American, indicó su falta de interés en las minas de mineral de Anglo en Sudáfrica, que tienen costes algo más elevados. Eso lo dice todo.

Esta nota no refleja necesariamente la opinión del consejo editorial de Bloomberg LP y sus propietarios.

Lea más en Bloomberg.com