Bloomberg — Una estrategia que ha proporcionado a los inversores especializados enormes rendimientos se enfrenta ahora a un escrutinio, entre preocupaciones de que su dinámica de riesgo-recompensa pueda estar sesgada en contra de algunos emisores.

Lea también: Señales poco claras de crecimiento de EE.UU. limitarán ganancias bursátiles: Morgan Stanley

Los bonos catástrofe, emitidos por aseguradoras, reaseguradoras y gobiernos que buscan una capa adicional de cobertura frente a catástrofes, han estado dando a los inversores rendimientos de dos dígitos. Los emisores, mientras tanto, han visto dispararse sus costos.

Las quejas surgieron en julio, después de que saliera a la luz que el bono catástrofe de Jamaica no fue activado por la devastación causada por el huracán Beryl. Aunque toda la isla caribeña fue declarada oficialmente zona catastrófica, los términos cuidadosamente calibrados del bono significaban que sus tenedores estaban protegidos frente a las pérdidas. Al final, se decidió que no se había alcanzado el nivel preciso de presión atmosférica necesario para un desembolso.

Para los inversores en bonos catastróficos -que actualmente obtienen un rendimiento medio de alrededor del 15% tras obtener un 20% en 2023- el resultado en Jamaica subraya el atractivo de una estrategia que ha atraído a algunas de las mentes más brillantes de las finanzas. Para otros, ha desencadenado un difícil debate.

Los jefes de gobierno caribeños del grupo conocido como Caricom debatieron recientemente las ramificaciones financieras de Beryl. Este mes, el grupo dijo que solicitará “un examen” de los bonos de catástrofe y otros valores vinculados a seguros, y quiere que los ministros de finanzas de la región examinen más de cerca qué mercados deben elegir los gobiernos y cuáles deben evitar.

"Reconocemos que, al fin y al cabo, los inversores necesitan obtener beneficios", declaró en una entrevista Jwala Rambarran, ex gobernadora del banco central de Trinidad y Tobago. "Pero al mismo tiempo, la justicia y la equidad dicen que no puede ser todo el tiempo que los inversores obtengan los rendimientos. Es una calle de sentido único".

El Ministerio de Finanzas jamaicano no respondió a las solicitudes de comentarios.

El bono de catástrofe del país por valor de US$150 millones -organizado por el Banco Mundial y comprado por inversores privados- se emitió este año para sustituir a un bono de 2021. El nuevo bono cuesta al gobierno un 60% más por unidad de cobertura, lo que refleja los mayores riesgos que plantea el cambio climático, así como las condiciones “más duras” del mercado de ILS, según Conor Meenan, especialista en financiación de riesgos del Centro para la Protección contra Desastres, con sede en Londres.

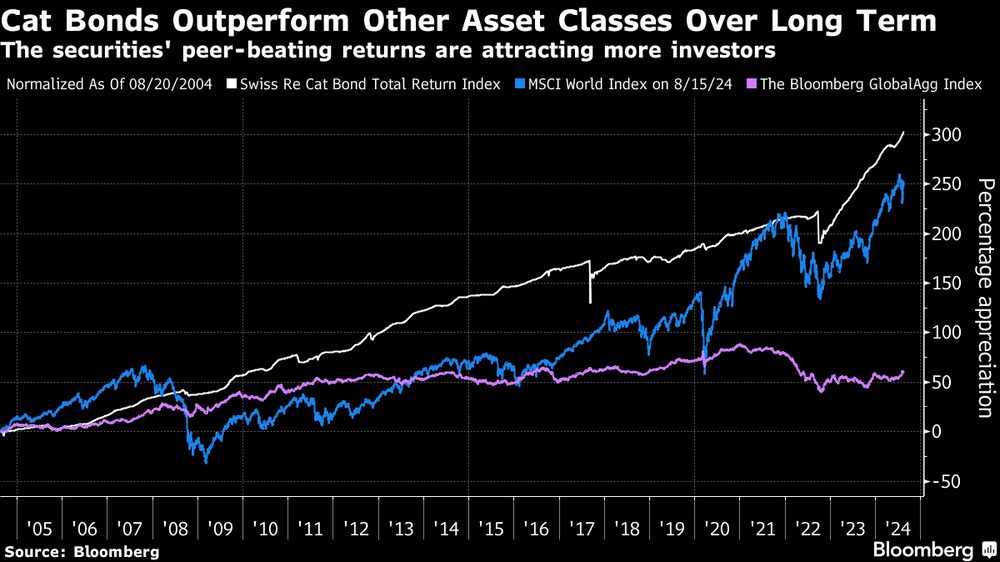

Los bonos de catástrofe hacen posible que los emisores (también denominados patrocinadores) traspasen parte de su riesgo a los mercados de capitales. Las ventas de estos instrumentos se han disparado últimamente, y factores como el cambio climático, la densidad de población y la inflación han aumentado su atractivo. Los inversores se enfrentan a pérdidas potencialmente sustanciales si un bono se dispara, pero pueden generar rendimientos que batan al mercado si no se produce una catástrofe predefinida.

Para el mercado de bonos catastróficos de US$47.000 millones, Beryl resultó ser una victoria temprana para los inversores que se abren camino a través de una temporada de huracanes que se prevé inusualmente activa.

Plenum Investments AG, con sede en Zúrich, uno de los compradores privados del bono de catástrofe de Jamaica, dijo que le atrajo la oportunidad de diversificarse fuera del mercado estadounidense. “También nos gusta la estructura de activación paramétrica, que minimiza la incertidumbre tras el evento”, dijo Plenum en una respuesta por correo electrónico a las preguntas.

Los emisores que recurren a los bonos de catástrofe obtienen un tipo muy específico de cobertura cuyos términos deben estar claros para todas las partes interesadas en el momento de la compra, según el Banco Mundial.

Los bonos de catástrofe son “para eventos de cola”, que son catástrofes raras fuera de lo normal, dijo Michael Bennett, jefe de derivados y financiación estructurada de la tesorería del Banco Mundial. “El parámetro no es la letra pequeña, sino la letra”.

En Swiss Re, un emisor habitual de bonos de catástrofe, esa dinámica se entiende bien. Los instrumentos “son típicamente coberturas remotas que no pagan por todos y cada uno de los eventos”, dijo Jean-Louis Monnier, jefe global de ILS en la reaseguradora con sede en Zúrich. “Hace falta un acontecimiento extremo para que se activen”.

En el caso de Jamaica, el Beryl no alcanzó por muy poco el parámetro que habría provocado el pago del bono. La lectura de la presión "fue uno o dos milibares demasiado alta en una o dos zonas", dijo Robert Muir-Wood, jefe de investigación en soluciones de seguros de Moody's. "Estuvo muy cerca".

Rambarran, ex banquero central de Trinidad y Tobago, fue coautor recientemente de un informe del Grupo de los Veinte Vulnerables - o V20 - que representa a los países que se encuentran entre los más expuestos del mundo al cambio climático. El V20 afirma que ha llegado el momento de revisar los factores desencadenantes que determinan si un inversor en bonos catástrofe tendrá que cubrir las pérdidas. La preocupación del grupo es que, gracias a una hábil ingeniería financiera, esos desencadenantes son cada vez más estrechos y rígidos.

Le puede interesar: Los lingotes de oro valen un millón de dólares por primera vez

En el caso del bono de catástrofe de Jamaica, los inversores estaban protegidos porque las condiciones para desencadenar un pago “son duras y específicas”, según el informe del V20. “Esta rigidez protege a los inversores pero deja a Jamaica vulnerable al riesgo catastrófico”.

Es poco probable que los parámetros que determinan los pagos de los bonos de catástrofe se suavicen en el futuro, según los analistas que siguen el mercado.

“Esperamos que los bonos de catástrofe ajusten los criterios desencadenantes de un desembolso para cubrir sólo los tipos de tormentas más graves”, afirmaron los estrategas de Morgan Stanley, entre ellos Carolyn L Campbell. “Los límites paramétricos de hoy podrían llegar a ser demasiado comunes dentro de 10 años; es probable que los bonos de catástrofe del futuro cubran sólo las tormentas más raras y dañinas, con un marco de referencia en constante evolución”.

Sara Jane Ahmed, directora general y asesora financiera del grupo V20 y autora principal del informe, afirma que “está claro que necesitamos muchos más activadores de protección financiera que sean fiables y oportunos”.

El “decepcionante” resultado de los pagos del bono de catástrofe de Jamaica subraya la necesidad de que el Banco Mundial “reevalúe la utilidad de este complejo y costoso instrumento financiero e incluso quizás de que Jamaica renegocie las condiciones de su bono de catástrofe”, concluye el informe.

Le recomendamos: Discurso de Powell, el PIB de Chile y repunte del yen: esto mueve los mercados

Pero diseñar los bonos de catástrofe con umbrales de activación más bajos sólo haría subir el precio, según el Banco Mundial.

"Si quieres que estos bonos se paguen con más frecuencia, te cobrarán más en primas", dijo George Richardson, director de mercados de capitales e inversiones de la tesorería del Banco Mundial. "Hay que considerar una compensación".

Aparte de Jamaica, los inversores se libraron de las pérdidas de los bonos catastróficos de México y Texas, que también se vieron afectados por Beryl. Sin embargo, otras formas de seguro contra catástrofes sí pagaron. El Fondo de Seguro contra Riesgos de Catástrofe en el Caribe, o CCRIF, desembolsó la cifra récord de US$44 millones a Granada debido a la destrucción de Beryl. El CCRIF también entregó desembolsos menores a otras naciones caribeñas, entre ellas Jamaica.

Y con una red total de seguridad contra catástrofes de US$1.600 millones, Jamaica está particularmente bien asegurada contra la amenaza de los huracanes, según Meenan. “Se toman el riesgo muy en serio”, afirmó.

Filipinas optó por no renovar su fianza contra catástrofes cuando caducó en 2022, favoreciendo un programa de seguros de indemnización. Bennett, del Banco Mundial, que ayudó a organizar el seguro contra riesgos catastróficos del país, dice que el gobierno de Manila sigue “considerando los bonos de catástrofe como parte de su estrategia de seguros más amplia.”

Ahmed, del grupo V20, dice que "a medida que los socios del desarrollo piensan en su papel en esta crisis climática, parte de eso es realmente echar un vistazo duro a algunos de estos productos". Y luego "pensar cómo podemos hacer que sean justos", dijo.

Lea más en Bloomberg.com