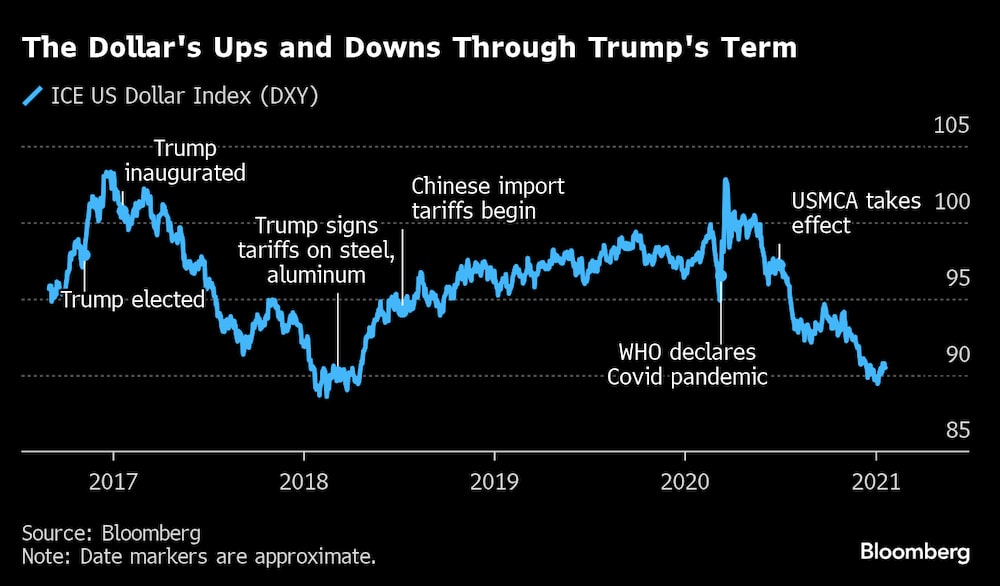

Bloomberg — Donald Trump quiere ser un presidente del dólar débil. Pero se presenta con una plataforma de dólar fuerte.

Esa es la opinión predominante de los economistas de Wall Street que han hecho números sobre los planes de Trump para su segundo mandato. Los aranceles a los socios comerciales de EE.UU., y los recortes fiscales que podrían impulsar la inflación y las tasas de interés al alza, se suman a una mezcla que fomentaría la subida del billete verde, según ellos, en igualdad de condiciones.

Lea también: Operadores cambian las monedas latinoamericanas por la seguridad de las del G10

Lo que, por supuesto, podría no ser así, si Trump -que puso patas arriba muchas predicciones de los expertos la última vez que llegó a la Casa Blanca- tiene algo que decir al respecto.

El candidato del GOP ha revisado completamente el partido a su imagen populista, y ha nombrado como compañero de fórmula a un colega escéptico del dólar fuerte, el senador de Ohio JD Vance. Si derrota a su oponente demócrata, que probablemente será la vicepresidenta Kamala Harris, en noviembre, Trump parece dispuesto a iniciar un segundo mandato justo donde lo dejó el anterior: despotricando contra una moneda sobrevalorada, a la que culpa de haber disparado el déficit comercial de Estados Unidos y de haber vaciado su industria.

Pero como descubrió Trump tras su victoria de 2016, los presidentes no tienen palancas directas de las que puedan tirar para depreciar el dólar. Y las que se han barajado esta vez -apoyarse más en la Reserva Federal para mantener bajos los costes de endeudamiento, o presionar con fuerza a otros gobiernos para que eleven sus propios tipos de cambio- probablemente alarmarían a los inversores. Ese es un gran inconveniente para un líder que siempre se ha preocupado por cómo juzgan los mercados sus políticas.

"La principal institución que se interpone entre Trump y la devaluación es el S&P", dijo Freya Beamish, economista jefe de TS Lombard, refiriéndose al índice de referencia de la renta variable estadounidense. Cualquier paso agresivo para devaluar el dólar "enviaría ondas de choque a través del sistema financiero global".

Un ‘gran problema monetario’

En su primer mandato, Trump reprendió a menudo a otros países por mantener sus tipos de cambio demasiado débiles frente al dólar y presionó repetidamente a la Reserva Federal para que suavizara la política monetaria.

Ahora, de vuelta a la campaña electoral, aprovechó una entrevista en Bloomberg Businessweek para dejar claro que el tema sigue siendo prioritario.

Preguntado por el tipo de economía que necesitan los estadounidenses, Trump planteó enseguida el “gran problema de la moneda”. Dijo que sigue escuchando de los fabricantes que “nadie quiere comprar nuestro producto porque es demasiado caro” - mientras que otros países tratan de mantener sus monedas “débiles todo el tiempo” porque les da una ventaja en las exportaciones. Trump se mostró especialmente irritado con la baratura del yen japonés y del yuan chino.

El día anterior a la publicación de la entrevista, Trump había nombrado a Vance su número dos. El año pasado, Vance retó al presidente de la Fed, Jerome Powell, a explicar cómo se benefician los estadounidenses de a pie de tener la moneda de reserva del mundo, un comentario aprovechado por los operadores para intensificar su escrutinio de la probable política de Trump respecto al dólar.

A pesar de toda la retórica, en informes de la semana pasada, bancos como Morgan Stanley (MS) y Deutsche Bank AG (DB) concluyeron que una victoria de Trump seguiría impulsando al dólar con toda probabilidad.

Entre los argumentos clave: unos presupuestos más holgados como resultado de los recortes fiscales propuestos por Trump obligarían a la Reserva Federal a mantener las tasas más altas, lo que apoyaría al billete verde. Una oleada de aranceles tendría un efecto similar, además de hacer menos atractivas las mercancías extranjeras y reducir así la demanda de las divisas de los socios comerciales.

Sin embargo, el deseo declarado de Trump de presionar al billete verde ha dejado a todo el mundo intentando leer las hojas de té en busca de pistas sobre cómo podría llevar a cabo la tarea - y a quién podría poner a cargo de ella.

Los asesores económicos que hablan regularmente con Trump han estado urdiendo planes para una política comercial centrada en el dólar, entre ellos dos que han flotado como posibles elegidos para secretario del Tesoro si Trump gana.

Robert Lighthizer, que anteriormente fue el máximo responsable de comercio de Trump, se ha mostrado abierto a una serie de opciones para equilibrar el déficit exterior estadounidense, entre las que quizá se incluyan controles sobre el capital que fluye a EE.UU. para cubrir la brecha.

Scott Bessent, gestor de fondos de cobertura y destacado recaudador de fondos para Trump, ha hablado de ampliar la política de "friendshoring" de la administración Biden para crear un sistema escalonado entre los socios de Estados Unidos, en el que los países que ayuden a fomentar el objetivo de un dólar más débil serían recompensados con ventajas comerciales.

Si esas cuentan como ideas fuera de lo común, hay algunas formas más directas en las que una administración Trump podría tratar de contrarrestar la fortaleza del dólar.

‘Múltiples billones’

La opción más obvia es intervenir en los mercados de divisas, ya sea verbalmente o haciendo que el Departamento del Tesoro venda dólares.

El Tesoro tenía unos US$206.000 millones en su Fondo de Estabilización Cambiaria hasta mayo, probablemente no lo suficiente para marcar la diferencia. George Saravelos, jefe de investigación mundial sobre divisas del Deutsche Bank, estima que una devaluación efectiva requeriría la venta de “múltiples billones”, así como la imposición de controles de capital.

Estados Unidos podría intentar liderar un esfuerzo internacional más amplio, como hizo en 1985 con el Acuerdo del Plaza. En aquel entonces, Washington obtuvo el respaldo del Reino Unido, Alemania Occidental, Francia y Japón para utilizar conjuntamente sus divisas para devaluar el dólar.

Pero en 2024 los obstáculos son mayores. Para empezar, el mercado mundial de divisas es ahora mucho mayor, por lo que es más difícil oponerse a la trayectoria del dólar.

También sería un reto recrear ese tipo de unidad, especialmente para una administración Trump que bien podría entablar peleas con los aliados de EE.UU. en materia de comercio. Y un acuerdo requeriría el apoyo de los bancos centrales de las naciones participantes.

"En 1985, los bancos centrales eran más complacientes con las necesidades de los ministros de finanzas", dijo Marc Sumerlin, fundador de Evenflow Macro que trabajó en política económica en la Casa Blanca de George W. Bush. "Hoy, conseguir que otros países ayuden a debilitar el dólar probablemente implicaría más coacción que cooperación".

¿Luchar contra la Fed?

Una segunda opción de Trump sería aplicar cierta coerción a su propio banco central, cuyas tasas de interés son el factor más determinante del valor del billete verde.

"Es la Fed la que va a determinar cómo responderá el dólar a las políticas de Trump", dijo Karthik Sankaran, un veterano de los mercados de divisas.

Si alguna de ellas -recortes de impuestos, aranceles o control de la inmigración- resultara inflacionista, entonces la respuesta típica de la Fed sería subir los tipos, lo que hace subir al billete verde. "Si hay algún indicio de que la Fed no va a poder hacerlo", dijo Sankaran, "el dólar se vendería".

Le recomendamos: Las dudas sobre la IA, el desplome del lujo y las tasas de la Fed

Trump ha demostrado que no tiene reparos en atacar verbalmente a los banqueros centrales, pero no está claro cómo podría ir mucho más lejos. Cualquier esfuerzo formal para frenar la independencia de la Fed podría llevar a los inversores a concluir que EE.UU. ha renunciado a vigilar la inflación, y arriesgarse a una pérdida de confianza en la economía y los mercados.

Es más, a falta de despedir a gente, no habrá demasiadas vacantes próximas en la Fed que el próximo presidente de EE.UU. pueda cubrir. En la entrevista de Bloomberg, Trump dijo que dejaría a Powell completar su mandato como presidente, que se extiende hasta 2026, “si pensara que está haciendo lo correcto”. El jefe de la Fed ha dejado claro en repetidas ocasiones que no considera que la política del dólar sea de su competencia.

Los aranceles como palanca

Todo esto deja otra opción que algunos ayudantes de Trump -y también analistas de mercado- consideran que podría funcionar.

Los aranceles, en sí mismos, pueden fortalecer el dólar, pero también podrían utilizarse como garrote para empujar a otras naciones, incluida China, a dejar que sus propias monedas se aprecien.

Trump, el autoproclamado rey de los aranceles, ha planteado aplicarlos a una tasa del 50% o superior sobre los productos chinos. Y está abierto a utilizar la amenaza de los aranceles como moneda de cambio. “Hombre, es bueno para la negociación”, dijo a Bloomberg.

Le puede interesar: EE.UU. apunta a China con nuevos aranceles al acero y aluminio enviados a través de México

Los economistas de Wall Street están revisando cómo esgrimió Trump el arma de los aranceles después de 2016, y algunos piensan que podría ser una forma eficaz de fomentar la depreciación del dólar, sobre todo porque algunas economías clave ya están interesadas en apuntalar sus propias divisas.

"Si tenemos un mundo en el que Trump quiere un dólar más débil, y otros se quejan de la fortaleza del dólar -chinos, japoneses, coreanos- al mismo tiempo que Trump propone aranceles, hay una perspectiva de atractivo", dijo Sankaran.

Otros ven el riesgo de que los socios comerciales de EE.UU. se muestren reacios a recortar las reservas de divisas y opten en su lugar por tomar represalias con sus propios gravámenes a la importación.

"No estoy seguro de que los aranceles fueran un palo suficiente para que otros países quisieran participar", dijo Noel Dixon, estratega macroeconómico global de State Street Corp. "Mecánicamente, tendrían que vender muchos dólares para hacerlo. En todo caso, sólo provocaría una guerra comercial".

El dinero del mundo, por ahora

El tipo de cambio no es la única cuestión del dólar en la mente de Trump si gana un segundo mandato. En el número 13 de una lista de 20 promesas que publicó su campaña se lee: "Mantener el dólar estadounidense como moneda de reserva mundial", un objetivo que podría entrar en conflicto con el deseo de un billete verde más débil.

Desde 1945, el dólar ha sido lo más parecido que existe al dinero mundial, una moneda de anclaje tanto para amigos como para enemigos.

Pero últimamente se buscan formas de hacer negocios internacionales sin utilizar el dólar. En parte está impulsada por adversarios de EE.UU. como Rusia y China, que buscan formas de poner sus economías fuera del alcance de las sanciones. Aliados como la India y los Estados árabes del Golfo también han mostrado interés en realizar más intercambios comerciales en sus propias monedas. Gran parte del debate se desarrolla en el grupo de naciones emergentes BRICS, de rápido crecimiento.

Trump lo observa con atención. Puede ser un área en la que difiera de su compañero de fórmula Vance, que ve inconvenientes en el estatus de moneda de reserva.

"Odio cuando los países se salen del dólar", dijo Trump a la CNBC en marzo. "No permitiría que los países salieran del dólar".

Lea más en Bloomberg.com