Bloomberg — Jason Starr sintió los primeros flashbacks del trastorno de estrés postraumático pandémico a mediados de abril.

Fue entonces cuando el vicepresidente de operaciones de Globe Electric, con sede en Montreal, oyó algo que no había oído en 18 meses: Las reservas de buques de carga procedentes de Asia eran cada vez más escasas.

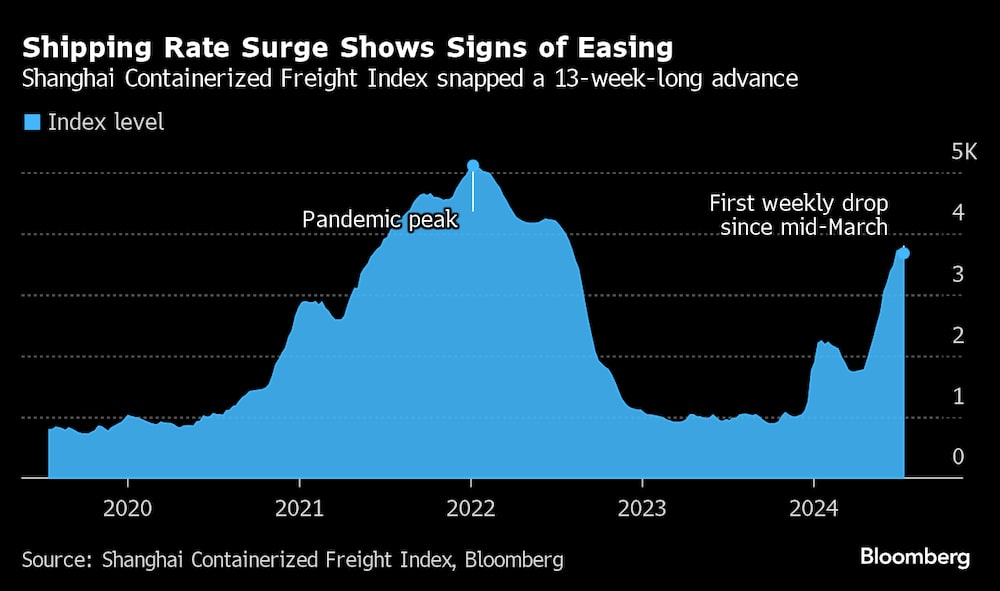

En pocas semanas, las tarifas de los contenedores al contado experimentaron el mayor aumento desde 2022 y los clientes demandaban productos de iluminación antes que nunca, antes de la temporada alta de ventas del cuarto trimestre.

Lea más: Cómo los ataques a buques en el Mar Rojo están impulsando el transporte marítimo mundial

“Será mejor que empecemos a planificar”, recuerda. “La crisis del transporte marítimo durante Covid realmente nos ayudó a entender cómo manejar futuras crisis de transporte marítimo como en la que estamos ahora”.

La histórica interrupción de US$25 billones en el comercio mundial de mercancías que culminó hace dos años dejó las profundas cicatrices económicas de la inflación y la paranoia sobre la escasez. Pero también creó amortiguadores en empresas como Globe Electric: equipos de compras ahora más flexibles con una nueva dependencia de la tecnología y herramientas de datos para guiar sus decisiones.

Elemento tiempo

Hasta ahora, el comercio de mercancías está resistiendo su primera crisis pospandémica, sin un repunte notable de los precios mundiales al consumo. Pero no está garantizado que eso dure si los atascos se prolongan o empiezan a atascar la logística terrestre.

“Creemos que los mercados están subestimando el riesgo de que suban los precios del transporte marítimo”, escribían el miércoles en una nota de investigación los economistas de Nomura dirigidos por George Moran en Londres. “Nuestro modelo sugiere que puede haber una notable presión al alza sobre la inflación”.

Para los bancos centrales de todo el mundo que han iniciado o están preparando reducciones de las tasas de interés, cualquier resurgimiento de la inflación de los precios al consumo supondría un reto importante. Lo que sí podría ayudar a los responsables políticos es la intensificación de los esfuerzos del sector marítimo por corregir los desequilibrios.

“Una cosa que he aprendido en los dos últimos años es que casi no hay que esperar que se estabilice: cuando la situación es demasiado tranquila, hay que asegurarse de tener planes de respaldo listos para ponerse en marcha”, afirmó Starr. “Tienes que estar más alerta”.

Lea más: Piratería aún es amenaza para LatAm, ¿qué puede hacer el transporte marítimo para frenarla?

La fragilidad del comercio mundial ha quedado patente tras seis meses de ataques a buques en el Mar Rojo que pocos expertos predijeron que durarían tanto.

Aunque las interrupciones no han alcanzado los niveles vistos durante la pandemia, los importadores advierten de que los costes tendrán que repercutirse finalmente en sus consumidores, y los últimos trastornos son otro incentivo para acercar la producción a los puntos de venta.

Planes de deslocalización

El mayorista de mobiliario de oficina COE Distributing, con sede en Pensilvania, es una de las empresas que se han visto afectadas. Hasta ahora utilizaba la ruta del Mar Rojo para importar alrededor del 50% de sus productos de los fabricantes asiáticos.

“En estos momentos no es visible para la mayoría de los consumidores estadounidenses, pero estamos empezando a notar el impacto en los costes materiales”, declaró J.D. Ewing, director ejecutivo de la empresa, quien advirtió que podría tener que aumentar los precios que cobra a sus clientes el año que viene.

También dijo que las últimas dificultades “ciertamente solidificaron” el caso de traer la producción más cerca de casa, aunque eso será un “proceso largo”.

Para otras empresas estadounidenses, la exposición a los ciclos del mercado del transporte marítimo es más aguda que nunca.

Greg Davidson, cofundador y CEO de Lalo, empresa neoyorquina de productos para bebés que envía unos cientos de contenedores al año desde Asia, afirma que lo máximo que pagó por una caja de carga de 40 pies fue unos US$21.000 en 2022. Ahora, la especulación de la industria es que las tasas se dirigen de nuevo a US$20.000, dijo. Eso supondría un importante aumento con respecto a los US$9.000 que pagó recientemente.

Lea más: ¿Hasta US$10.000 por el envío de un contenedor marítimo? Las últimas tendencias comerciales

“Si los precios de los contenedores vuelven a subir a este nivel, se producirá cierta inflación en algunos productos”, dijo Davidson.

Ya han aparecido indicios de estas presiones sobre los precios. Los precios de producción estadounidenses subieron en junio algo más de lo previsto.

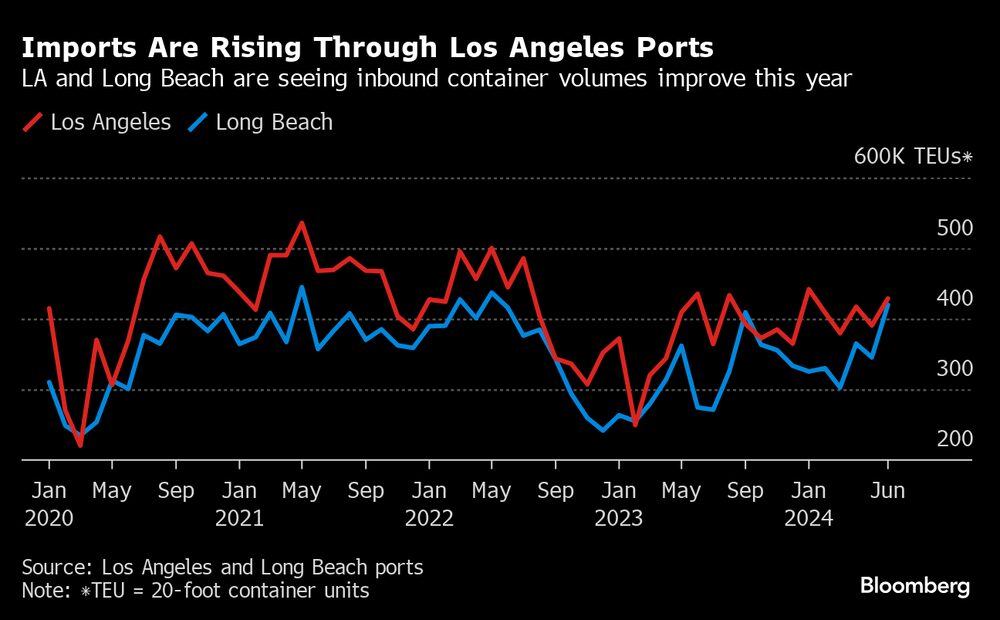

La última crisis se produce justo cuando los mayoristas y minoristas de EE.UU. y Europa se apresuran a abastecerse de existencias antes de las temporadas de compras de vuelta al colegio y de fin de año. A ello se suma la amenaza de un aumento de los aranceles estadounidenses a las importaciones chinas.

“El único lado positivo aquí es una mejor comprensión del problema que seguimos teniendo” con las interrupciones, dijo Stephen Lamar, presidente de la American Apparel & Footwear Association, que representa a más de 1.000 marcas líderes. “Eso no significa que el problema sea más fácil de gestionar o afrontar”.

Los retos de Europa

Dada su mayor proximidad al Mar Rojo, las empresas europeas están notando importantes efectos.

DFS Furniture Plc, minorista británico de muebles, emitió un aviso de beneficios el mes pasado, alegando que las perturbaciones en el Mar Rojo elevaban los costes de envío y retrasaban las entregas.

Alex Baldock, Consejero Delegado de Currys Plc, declaró en una convocatoria de analistas el mes pasado que los costes de la cadena de suministro y de las operaciones de servicio han “golpeado la línea de margen bruto”, obligando al minorista británico de electrónica a aplicar medidas de control de costes.

Lea más: Maersk: “El rezago en infraestructura” es el mayor desafío para la cadena logística de LatAm

AddLife AB, una empresa de ciencias de la vida con sede en Estocolmo, dijo que está trabajando con los proveedores en los atrasos “significativos”, dijo el CEO Fredrik Dalborg en una conferencia telefónica el lunes. Añadió que en algunos casos se están acumulando existencias de reserva.

No obstante, hay indicios de que la última crisis del transporte marítimo está a punto de tocar techo.

Poder de negociación

La congestión portuaria en Singapur -un importante centro de transbordo para la carga asiática- parece estar disminuyendo, y las tarifas al contado de los contenedores a EE.UU. desde Asia, seguidas por Xeneta, una plataforma de análisis de fletes con sede en Oslo, parecen estar estabilizándose.

“Los cargadores pueden volver a enfrentar a los transportistas entre sí”, afirma Emily Stausbøll, analista naviera de Xeneta. “A medida que el equilibrio del poder de negociación comience a inclinarse de nuevo hacia los cargadores, deberíamos ver que las tarifas spot comienzan a bajar”.

En un reciente informe de investigación, los economistas de Wells Fargo Tim Quinlan, Shannon Seery Grein y Nicole Cervi escribieron que “es poco probable que los mayores costes de transporte marítimo actuales se repercutan completamente en el comprador final”.

Lea más: El comercio mundial se verá impactado por las interrupciones en el Mar Rojo, según Maersk

Sin embargo, estas expectativas podrían cambiar en caso de producirse otra perturbación, como una sequía en el Canal de Panamá, disturbios laborales en los puertos alemanes o una huelga de los estibadores estadounidenses de la Costa Este y del Golfo.

En Globe Electric, que transporta hasta 2.000 contenedores al año para clientes de toda Norteamérica, Starr se mostró prudentemente optimista sobre las perspectivas a corto plazo. Los fletes deberían empezar a estabilizarse y posiblemente bajar en septiembre y octubre.

Pero “si esta situación se prolonga durante otros seis a doce meses, habrá que seguir hablando” de subir los precios, añadió.

Lea más en Bloomberg.com