Bloomberg — JPMorgan Chase & Co. (JPM) se convirtió en el primero de los seis bancos más grandes de Wall Street en acudir al mercado estadounidense de bonos con grado de inversión tras presentar sus resultados del segundo trimestre, abriendo la puerta a una esperada avalancha de emisiones por parte de las empresas.

El mayor banco de Estados Unidos está vendiendo bonos en cuatro tramos, según una persona con conocimiento del asunto. El tramo más largo de la oferta, un instrumento a 11 años, puede rendir 1,35 puntos porcentuales por encima de los bonos del Tesoro, dijo la persona, que pidió no ser identificada ya que los detalles son privados.

Vea también: JPMorgan obtiene una ganancia récord de más de US$18.000 millones

El acuerdo se produce después de que el banco reportó ganancias récord ya que la banca de inversión y los operadores de renta variable superaron las expectativas, y la empresa obtuvo una ganancia multimillonaria vinculada a un intercambio de acciones de Visa Inc (V).

Un representante de JPMorgan declinó hacer comentarios.

En el mercado europeo, Wells Fargo & Co. (WFC) está colocando el lunes deuda por €2.750 millones (US$3.000 millones) en dos tramos. Citigroup Inc. (C) y Goldman Sachs Group Inc. (GS) también publicaron sus resultados y son candidatos a vender deuda. Bank of America Corp. (BAC) y Morgan Stanley (MS) tienen previsto presentar sus informes de resultados este martes.

El riesgo de un aterrizaje brusco de la economía estadounidense sigue siendo bajo, lo que hace atractivos los bonos de las instituciones financieras, según Matt Brill, responsable de crédito con grado de inversión para Norteamérica de Invesco Ltd.

Lea además: BlackRock alcanza un récord de activos de US$10,6 billones

“Aunque se está desacelerando, la economía sigue siendo fuerte, y cuando la Reserva Federal empiece a recortar las tasas, los bancos deberían beneficiarse”, dijo Brill en una respuesta por correo electrónico a preguntas formuladas el lunes.

Se espera que los principales bancos se endeuden más de lo habitual después de publicar sus ganancias, aprovechando la caída de los rendimientos y adelantándose a las próximas elecciones estadounidenses, que podrían provocar turbulencias en los mercados.

El analista de crédito de JPMorgan Kabir Caprihan espera una emisión de entre US$21.000 millones y US$24.000 millones por parte de los seis mayores bancos nacionales, sobre el promedio de 10 años en julio, de unos US$17.000 millones. Por su parte, Barclays Plc prevé que dichas ventas sean de alrededor de US$30.000 millones en el tercer trimestre y que la mayor parte de ellas se realice este mes.

Lea también: Ganancias del segundo trimestre de Goldman Sachs casi triplican a las del año pasado

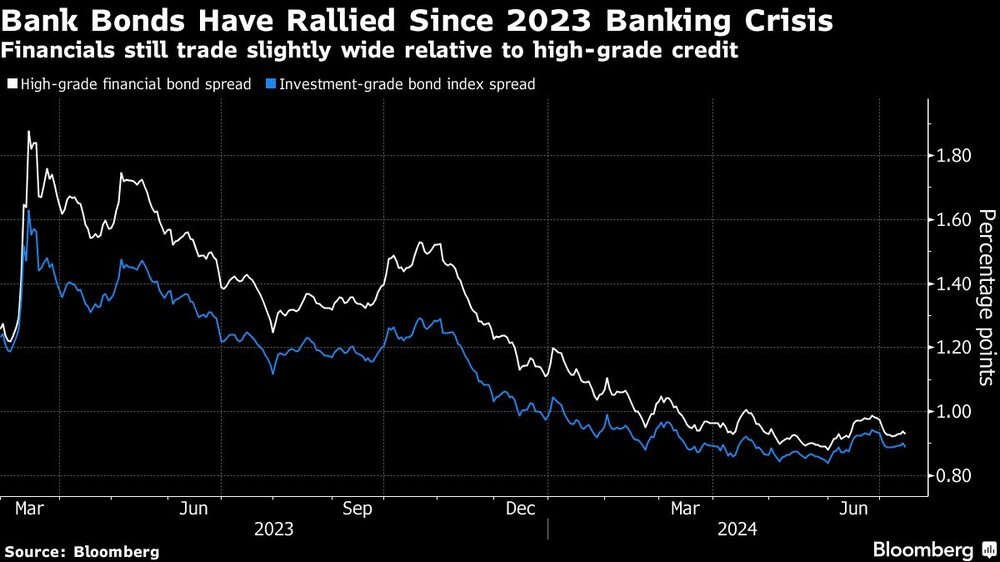

El contexto de financiación es atractivo para los emisores bancarios. Las primas de riesgo de los bonos con grado de inversión —la prima añadida sobre los bonos del Tesoro de EE.UU. que se paga a los inversionistas por mantener deuda de mayor riesgo— se redujeron el viernes en 1 punto básico, hasta 89 puntos básicos. El diferencial promedio de un bono de una institución financiera es solo 4 puntos básicos mayor que el del índice más amplio de deuda de alto grado.

Además, el costo global de venta de la deuda ha caído a su nivel más bajo en cinco meses.

JPMorgan se encuentra entre las seis empresas que pretenden emitir bonos en dólares el lunes. Bank of New York Mellon Corp. está comercializando una operación en cuatro partes, mientras que PepsiCo Inc. está realizando una oferta de tres tramos para repagar parcialmente papeles comerciales. Las mesas de deuda sindicada prevén hasta US$30.000 millones en nuevas ventas de bonos esta semana.

Lea más en Bloomberg.com