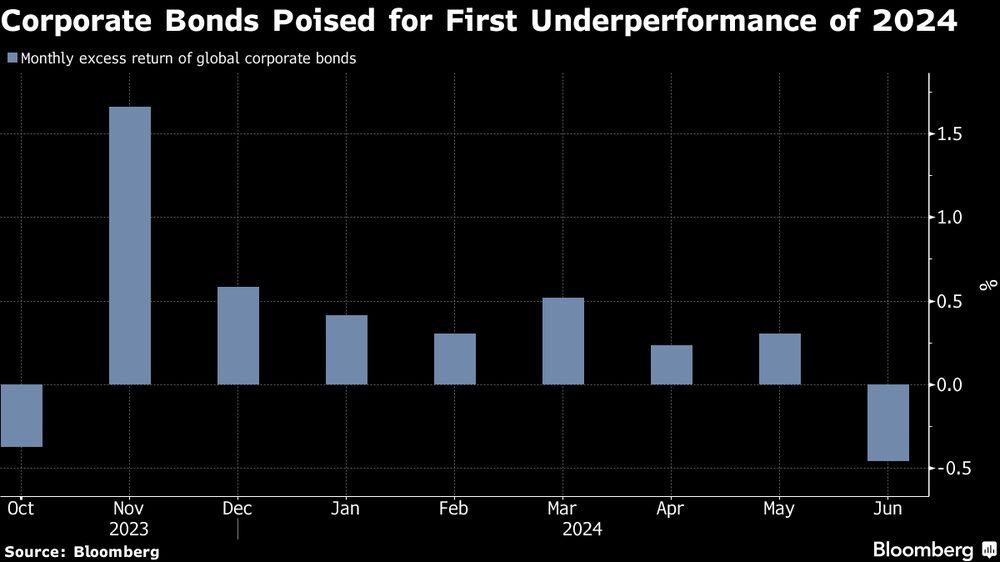

Bloomberg — Los diferenciales de los bonos corporativos mundiales van camino de registrar su primer mes de debilitamiento desde finales del año pasado, lo que reaviva el debate sobre el valor relativo del crédito frente a otras clases de renta fija de cara al segundo semestre de 2024.

Lea también: El endeudamiento de los consumidores estadounidenses se ve frenado por la caída del crédito renovable

Los diferenciales de los bonos corporativos, incluidos los bonos basura y las notas con grado de inversión, se han ampliado unos 10 puntos básicos en lo que va de junio, desde aproximadamente los niveles más bajos observados en tres años, según muestra un índice de Bloomberg. Mientras tanto, las primas de rendimiento de esas notas, así como de los bonos estadounidenses de alto grado, están subiendo desde niveles tocados en mayo que sólo se han visto durante menos del 1% del periodo desde la crisis financiera mundial de 2008, muestran los datos.

Aunque una fuerte ampliación de los diferenciales haría que el crédito fuera menos atractivo en comparación con los bonos del Tesoro, los estrategas de Goldman Sachs Group Inc. (GS) dirigidos por Lotfi Karoui no ven que eso vaya a ocurrir. El banco prevé que los diferenciales de los bonos estadounidenses de alto grado terminen 2024 en 90 puntos básicos y los de los bonos basura en 291, frente a los niveles actuales del índice Bloomberg de 94 puntos básicos y 314 puntos básicos, respectivamente.

"Estamos en este patrón de mantenimiento del telón de fondo macroeconómico, que no es ni demasiado caliente ni demasiado frío", dijo Neeraj Seth, director de inversiones y jefe de renta fija fundamental de Asia-Pacífico en BlackRock Inc. en Singapur. Ese es normalmente un "buen entorno" para el crédito, y aunque los diferenciales pueden ampliarse en diferentes coyunturas, todavía hay potencial para que vuelvan a estrecharse en una perspectiva de seis a nueve meses, dijo.

A los inversores no se les está pagando mucho por el riesgo de crédito, según el director de inversiones de abrdn, Luke Hickmore. Sin embargo, aún ve un argumento para mantener la deuda corporativa, ya que los diferenciales podrían permanecer en torno a los niveles actuales durante varios años más, de forma similar al periodo entre 2004 y 2006, cuando los tipos de interés se mantuvieron altos.

"Los fundamentales son bastante buenos en estos momentos" después de que muchas empresas hayan recortado su deuda, señaló. "Con el desapalancamiento, unas perspectivas económicas bastante estables y el perfil elevado de los tipos de interés, lo mejor es obtener el carry extra".

El descenso de los rendimientos del Tesoro estadounidense este mes, debido a las renovadas apuestas de que la Reserva Federal recortará las tasas de interés al menos una vez este año, es en parte responsable de la ampliación de los diferenciales de crédito, ya que los bonos corporativos suelen tardar en ponerse al día con los movimientos de la deuda pública, más líquida.

Le recomendamos: Jamie Dimon, CEO de JPMorgan, advierte de riesgos en la industria de créditos privados

“Históricamente, los diferenciales luchan por estrecharse cuando los rendimientos bajan, hasta que vuelven a estabilizarse”, escribieron los estrategas de JPMorgan Chase & Co. (JPM) Eric Beinstein y Nathaniel Rosenbaum en una nota este mes. No se sabe si esto hará que algunos inversores den un paso atrás, como se observó a principios de mes, añadieron.

Para algunos, el problema del crédito corporativo tiene más que ver con su escaso repunte del rendimiento en relación con sus riesgos que con cualquier signo claro de debilidad de las economías o de problemas en los balances de las empresas.

Noah Wise, gestor de carteras de Allspring Global Investments, afirma que ha aprovechado el reciente repunte de los bonos de alto rendimiento para reducir su exposición a esta deuda. Añade que prefiere las hipotecas de agencias estadounidenses que tienen calificaciones de tipo AA con diferenciales en los 50.

"Hay una cantidad históricamente estrecha de diferencial incremental para el riesgo de crédito en este momento, por lo que las valoraciones no son atractivas", señaló. "Estamos relativamente poco posicionados".

En lo que va de año, los bonos corporativos han superado a los bonos del Tesoro. Se espera que eso continúe, y los estrategas de Goldman ven que tanto los bonos de alto grado como los de alto rendimiento en dólares y euros superan a los bonos del Estado este año.

Los bonos basura europeos pueden ofrecer un 5% de exceso de rentabilidad en 2024, mientras que sus equivalentes estadounidenses pueden generar un 3,7%, afirmó el banco en un informe de junio, mientras que los títulos europeos y estadounidenses de alto grado pueden ofrecer un 2,7% y un 1,6% respectivamente en la misma medida.

Las métricas de los emisores estadounidenses de deuda de alto rendimiento han sido dispares. Las empresas mostraron un deterioro generalizado en el primer trimestre, con una caída de los márgenes de beneficio a mínimos de tres años, aunque el apalancamiento se situó cómodamente por debajo de la media a largo plazo, según escribieron los estrategas de JPMorgan, entre ellos Nelson Jantzen, en una nota del 12 de junio.

"En este tipo de entorno en el que los diferenciales son muy estrechos, el extremo delantero de la curva, los bonos de menor vencimiento, es donde buscaré carry", dijo Marvin Kwong, gestor de carteras de renta fija de M&G Investments al que le gustan los títulos de capital de bancos asiáticos. "En el extremo largo de la curva, dado dónde están los diferenciales, preferiría posicionarme de forma oportunista en bonos del Tesoro o futuros dada la volatilidad" para aprovechar cualquier movimiento a la baja de los rendimientos, añadió.

Le puede interesar: Goldman acumula US$21.000 millones en su mayor fondo de crédito privado

Kwong espera que la Reserva Federal recorte una o dos veces este año y tres o cuatro el próximo, con unas economías que se mantienen en general.

Gabriele Foa, gestor de carteras de Algebris Investments, advierte de que "el panorama fundamental se está deteriorando un poco y los diferenciales de crédito están en mínimos absolutos". "Esto ya es una señal de alarma", dijo. "Tenemos algunos largos, pero en general tenemos el posicionamiento más cauto que hemos tenido en crédito en los últimos dos años".

Para Pauline Chrystal, gestora de fondos de Kapstream Capital en Sidney, las ajustadas valoraciones de los bonos corporativos denominados en dólares estadounidenses también son motivo de preocupación. Ella prefiere los créditos australianos, donde las valoraciones están menos estiradas.

"Que los diferenciales de crédito puedan estrecharse otros 20 ó 30 puntos básicos es algo que me cuesta mucho creer", afirmó. "Pero si el impulso es muy fuerte y cada uno de tus pares está invirtiendo continuamente en crédito, no puedes quedarte sentado en efectivo".

Resumen de la semana

- Algunos gestores de dinero que compran bonos basura han estado vertiendo dinero en notas con grado de inversión en su lugar, porque los rendimientos pueden ser casi tan altos ahora.

- Los inversores de capital riesgo están clamando por sus retribuciones. Un enfoque arriesgado para satisfacer sus demandas -las recapitalizaciones de dividendos- está batiendo récords y haciéndose más popular.

- Dan Mead, de Bank of America Corp., prevé que la actividad del mercado de bonos blue-chip estadounidense se ralentice hasta finales de este año, después de que los prestatarios se atiborraran de deuda en la primera mitad, atraídos por los atractivos rendimientos ahora y por evitar la volatilidad electoral más adelante.

- El Tribunal Supremo de EE.UU. confirmó un impuesto de 2017 sobre los beneficios en el extranjero de las empresas estadounidenses, rechazando una apelación que podría haber ahorrado a las empresas cientos de miles de millones de dólares.

- La sorprendente convocatoria electoral del presidente Emmanuel Macron ha puesto de relieve el protagonismo de Francia en los mercados de crédito europeos.

- Las empresas chinas se están sumando este año a la mayor racha de emisión de pagarés en divisa japonesa por parte de los prestatarios del país desde 1986, en un mercado aún pequeño pero en crecimiento.

- Los inversores en el mercado de obligaciones de préstamo garantizadas de 1,3 billones de dólares esperan beneficiarse de las penas del Norinchukin Bank, ya que la ballena japonesa busca deshacerse de algunos bonos soberanos y rotar sus inversiones hacia otros mercados.

- Enel Finance International acudió por primera vez al mercado estadounidense de bonos con grado de inversión tras incumplir sus objetivos de emisiones y aumentar los cupones de sus bonos.

- La empresa canadiense de conductos energéticos Wolf Midstream se dispone a vender 600 millones de dólares canadienses (438 millones de dólares estadounidenses) de bonos basura.

- Home Depot Inc. vendió bonos por valor de 10.000 millones de dólares en el mercado estadounidense de grado de inversión para ayudar a financiar su adquisición del distribuidor de productos para la construcción SRS Distribution Inc.

- Hertz Global Holdings Inc. aumentó el tamaño de una venta de bonos basura en un tercio hasta los 1.000 millones de dólares, mientras la empresa de alquiler de coches trabaja para reforzar su balance tras un paso en falso con su flota de vehículos eléctricos.

- Tras dos años de ausencia del mercado de valores respaldados por activos, Carlyle Aviation Partners regresa con una venta de bonos respaldados por aviones comerciales, un mercado en el que la emisión podría seguir subiendo a medida que las ventas de aviones nuevos se vean presionadas.

- Los gestores de CLO, los mayores inversores en préstamos apalancados, han ocupado durante mucho tiempo un papel secundario cuando los prestatarios tienen problemas. Eso está empezando a cambiar.

En movimiento

- Christopher Horn, un líder del sector ampliamente reconocido en la regulación de las operaciones de titulización, se ha incorporado a Cadwalader, Wickersham & Taft como socio en la oficina de Nueva York del bufete.

- Community Investment Management, con sede en San Francisco, ha contratado a Ravi Vukkadala como jefe de país para su operación en la India, apenas unas semanas antes de la entrada del país en un índice de bonos mundial clave.

Lea más en Bloomberg.com