Bloomberg — Las audaces empresas emergentes que una vez amenazaron con sacudir el sector agrícola de US$1,5 billones y perturbar a gigantes del comercio de cosechas como Archer-Daniels-Midland Co. (ADM) y Cargill Inc. se están tambaleando.

Lea también: LatAm enfrenta rápido camino al fenómeno de La Niña; se proyecta activación de seguros agrícolas

Indigo Ag Inc., antaño un mercado para el comercio y el envío de grano, ha recortado puestos de trabajo y reducido su negocio. Farmers Edge Inc. fue llevada al sector privado a una ínfima fracción de su oferta pública inicial. Gro Intelligence, nombrada por la revista Time como una de las 100 empresas más influyentes, está cerrando, según una persona familiarizada con el asunto.

El error de muchos de estos recién llegados: pensar que podrían aplicar fácilmente el libro de jugadas de Silicon Valley al mundo de la agricultura.

“¿Cuántos agricultores ve?” preguntó Matt Carstens, director ejecutivo de Landus, la mayor cooperativa agrícola de Iowa, durante una presentación en la Cumbre Mundial de Innovación Agrotecnológica celebrada en San Francisco en marzo. “Todos estamos hablando solos. Eso está muy bien. Pero alguien tiene que ejecutarlo en una granja”.

Le puede interesar: ADM corrió a su CFO y recortó su previsión de beneficios en medio de una investigación

Las luchas muestran lo difícil que es cambiar una de las industrias más antiguas del mundo, especialmente durante una recesión de la economía agrícola. La tarea es aún más difícil, ya que los operadores tradicionales más poderosos también están impulsando agresivamente los servicios de alta tecnología para los agricultores.

Al principio, las empresas emergentes recaudaron miles de millones de dólares de los inversores, beneficiándose de unos tipos de interés ultrabajos que ayudaron a alimentar las aventuras especulativas. Su visión, inspirada en empresas como eBay y Uber, era llevar el comercio y la gestión de cultivos tradicionales a plataformas digitales, ofreciendo datos y tecnologías para cambiar las prácticas en toda la cadena de suministro agrícola.

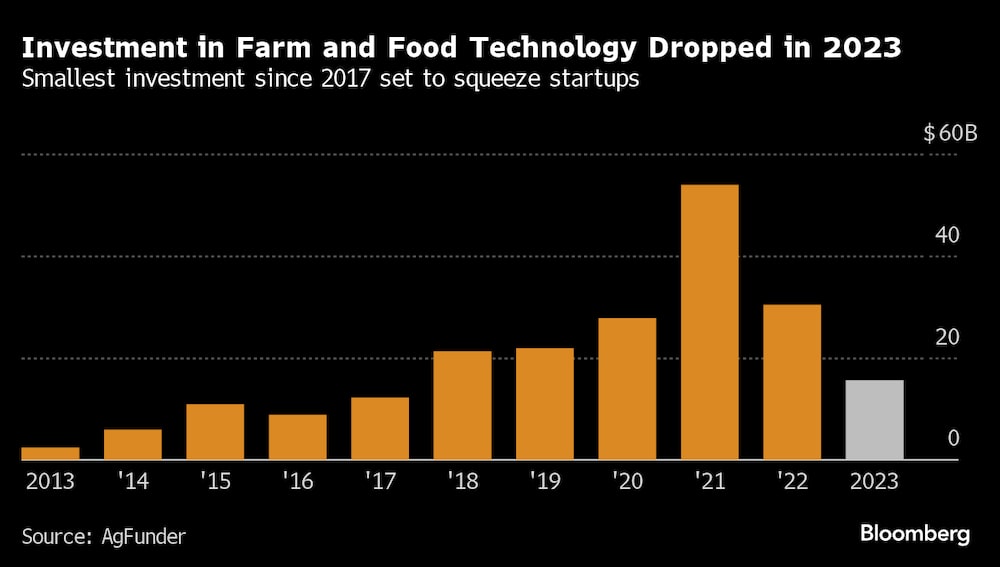

Pero la financiación, antaño abundante, se ha agotado rápidamente. El sector “agrifoodtech” recaudó US$15.600 millones en todo el mundo en 2023, casi un 50% menos que un año antes y el nivel más bajo desde 2017, según un informe de inversiones de la empresa de capital riesgo AgFunder.

Los gigantes del sector han demostrado ser adversarios formidables. Hubo una "resistencia muy, muy fuerte de la industria a que FBN estuviera en el mercado", dijo Charles Baron, cofundador de Farmers Business Network. La empresa se enfrentó a la presión de rivales más grandes en sus esfuerzos por utilizar datos colectivos de los cultivadores para ofrecer transparencia de precios, lo que dio lugar a un litigio antimonopolio hace varios años con denuncias contra Bayer AG y otros.

Pero el principal problema para muchas de las empresas emergentes es la dificultad para conectar con los agricultores.

Lance Lillibridge, que cultiva maíz y soja en Iowa, afirma que las startups no entienden al agricultor, mientras que los propios cultivadores se muestran recelosos a la hora de compartir datos sensibles de producción a cambio de pagos vinculados a créditos de carbono.

"Toman nuestros datos y los utilizan para cosas para las que no teníamos intención de que utilizaran los datos", dijo. "Han roto la confianza del agricultor".

Una oportunidad

La comunidad de capital riesgo está aprendiendo que el rendimiento de la tecnología agrícola es diferente al de otras áreas, según Marc Kermisch, director digital y de información del fabricante de tractores CNH Industrial NV, que tiene su propia estrategia para conectar a los agricultores con los equipos de alta tecnología.

"Al fin y al cabo, los agricultores son pequeños empresarios y suelen tener una sola oportunidad de plantar su cosecha cada temporada", afirma. "Así que su listón para añadir tecnología es realmente alto porque si estropean su cosecha", están afectando a sus beneficios.

Dean Banks, director ejecutivo de Indigo Ag, afirma que es más fácil hablar de disrupción que disrumpir realmente. La empresa se deshizo de negocios, incluido uno que pretendía utilizar camiones parados para el transporte de cosechas, y ahora se centra principalmente en el recubrimiento de semillas y en ayudar a los agricultores a secuestrar carbono.

La valoración de Indigo Ag cayó de casi US$4.000 millones en julio de 2022 a unos US$200 millones un año después, según estimaciones de PitchBook, que proporciona datos para mercados privados y públicos. No se dispone de una valoración más reciente por falta de datos, y la empresa declinó hacer comentarios al respecto.

Tanto los inversores como las empresas emergentes se han mostrado reacios últimamente a revelar las valoraciones de las empresas, según Alex Frederick, analista sénior de tecnología emergente en los sectores agrícola y alimentario de PitchBook. “Los inversores son más rápidos a la hora de invertir cuando las valoraciones son seguras, pero las valoraciones han estado en caída libre hasta cierto punto”, dijo.

Banks afirmó que Indigo ha realizado "progresos sustanciales" y que pretende alcanzar el punto de equilibrio a finales de año, basándose en los beneficios antes de intereses, impuestos, depreciación y amortización. "Hemos vendido o salido de los negocios en los que había otras personas que lo hacían igual de bien o mejor", dijo.

Farmers Edge, con sede en Canadá y dedicada a ofrecer soluciones tecnológicas en toda la cadena de suministro, alcanzó un valor de mercado de unos 835 millones de dólares canadienses (US$607 millones) tras su oferta pública inicial hace tres años. Fue adquirida a principios de este año por Fairfax Financial Holdings Ltd. a un precio un 98% inferior al de su OPI.

Valoraciones evaporadas

"La mayor parte del mundo tecnológico experimentó valoraciones infladas, en particular las startups, y luego, cuando las cosas empezaron a normalizarse después de Covid, esas valoraciones como que se evaporaron", dijo Vibhore Arora, consejero delegado de Farmers Edge.

Arora dijo que su mandato ha sido reajustar la dirección de la empresa, redoblar la ejecución y dejar de intentar hacerlo todo en el abarrotado mercado de la agrotecnología.

Gro Intelligence, que utilizaba datos de satélite e inteligencia artificial para hacer predicciones sobre las cosechas, despidió a principios de este mes a la mayor parte del personal que le quedaba al enfrentarse a una crisis de financiación cada vez mayor, y va a cerrar tras no encontrar un comprador, según la persona familiarizada con el asunto.

En febrero, la empresa se desprendió de su fundadora, Sara Menker. Hace sólo cinco años, Gro se jactaba de ser una alternativa al Departamento de Agricultura de EE.UU. cuando la agencia tuvo que cancelar informes debido al cierre del gobierno.

Le recomendamos: Un sorpresivo cambio fiscal trastorna el comercio en la potencia agrícola de Brasil

Farmers Business Network, por su parte, intenta recuperar su equilibrio tras una reciente racha de salidas de directivos y despidos de trabajadores.

"El ciclo bajista de la industria agraria en los dos últimos años ha afectado a muchas empresas, y FBN no ha sido inmune", dijo su director general, Diego Casanello. Afirmó que FBN se encuentra en la senda de la rentabilidad este año sobre la base del Ebitda tras tomar "muchas decisiones duras y prudentes" para centrarse en sus servicios más rentables y básicos.

FBN afirmó en un comunicado enviado por correo electrónico que sigue creciendo y que está prestando servicio a más explotaciones que nunca a través de su plataforma. Señala que es uno de los principales socios de ADM, y que se ha convertido en su socio exclusivo en la gestión de programas de sostenibilidad para miles de agricultores. Afirma que la dura resistencia de las empresas de insumos subraya la necesidad de los agricultores de un mercado competitivo.

FBN tenía una valoración estimada de unos US$3.800 millones hace unos años, aunque no se disponía de una cifra actual. La empresa suscribió recientemente un préstamo a corto plazo en forma de pagaré convertible que aún no tiene precio, según una persona familiarizada con el asunto.

Carstens, de Landus, dijo que tanto FBN como Indigo han hecho un buen trabajo, pero que "se encontraron con la fuerza de nuestra ag tradicional" y no pudieron entrar. Por su parte, Landus, con el respaldo del cofundador y ex consejero delegado de FBN, Amol Deshpande, está lanzando su propia plataforma digital centrada inicialmente en fintech, aprovechando las ventajas del modelo cooperativo para ofrecer servicios a sus agricultores miembros y más allá.

El espacio de las startups de tecnología agrícola en general debe estar preparado para que continúe el difícil clima de financiación, dijo Rob Leclerc, socio fundador de AgFunder. Algunas empresas están tratando de rehacer sus discursos a los inversores para hacer hincapié en la última niña mimada del mundo de las startups, la inteligencia artificial, pero a menudo es un esfuerzo débil y transparente.

"Las empresas necesitan una historia realmente convincente sobre por qué son fundamentalmente diferentes", dijo. "Veremos una enorme cantidad de fracasos" en el sector.

--Con la colaboración de Sarah McBride.

Lea más en Bloomberg.com