Las condiciones financieras más benignas en Estados Unidos podrían favorecer estrategias de carry trade en emergentes y, de esa forma, fortalecer algunas monedas y bonos latinoamericanos.

El carry trade es un una estrategia de inversión mediante la cual se buscan beneficios en un diferencial de tasas entre dos monedas. Tal estrategia implica que los inversores lleven a cabo un análisis meticuloso que incluya ponderaciones de riesgo, costo de oportunidad y volatilidad, para saber si el precio justifica el movimiento.

“El alivio del mercado a corto plazo facilitará espacio para que los inversores vuelvan a las operaciones de carry trade y a los cruces sensibles al riesgo, permitiendo que algunas monedas y tasas de mercados emergentes se recuperen”, señala un informe del holding financiero Barclays PLC (BCS).

Ver más: El carry trade está de moda en los mercados mundiales de renta fija y divisas

Carry trade en Latinoamérica

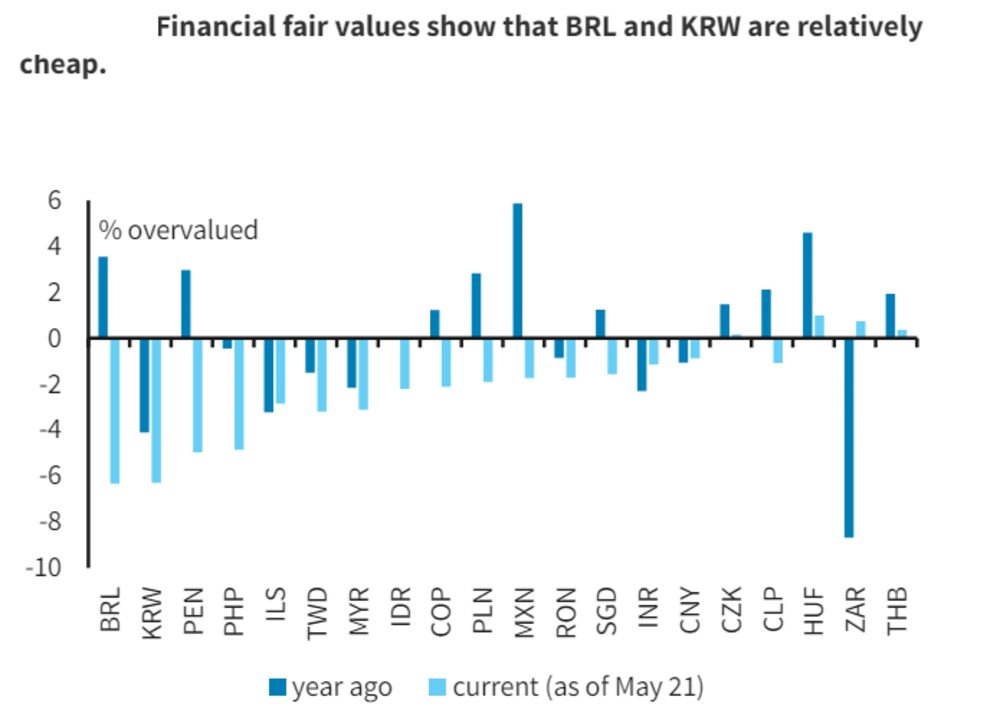

Para determinar cuáles son las monedas más desalineadas y, por lo tanto, las que tienen mayor margen para ganar en el entorno actual, Barclays utilizó estimaciones de valores justos financieros. Estas estimaciones tienen en cuenta el apetito por el riesgo de los inversores, la valoración relativa de los mercados de valores extranjeros versus los domésticos, los diferenciales de tasas de interés en diferentes puntos de la curva de rendimientos y los precios de las materias primas.

Teniendo en cuenta esta métrica, el documento señala: “Encontramos que el real brasileño, el won surcoreano y el sol peruano son las monedas más baratas, mientras que en el otro extremo de la escala, el baht tailandés, el rand sudafricano y el florín húngaro son las más sobrevaloradas”.

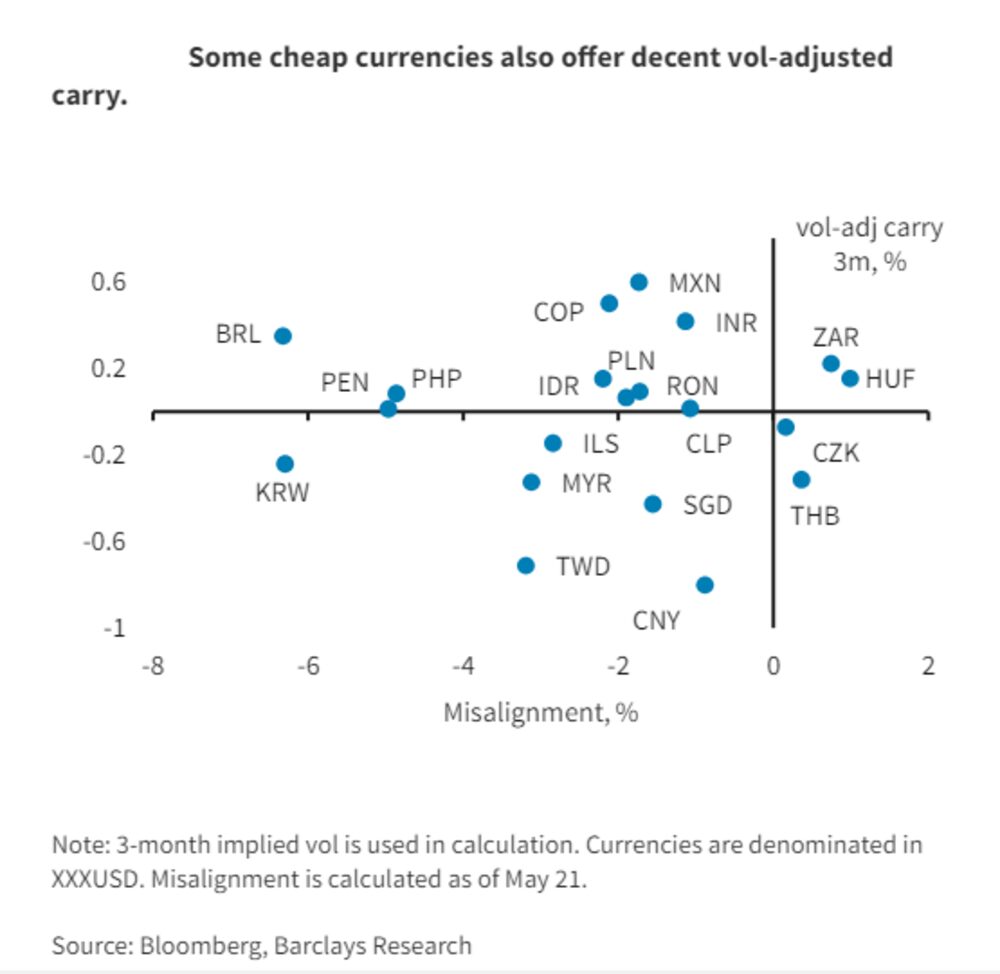

Al realizar un ajuste de precio de moneda y volatilidad, el documento advierte: “Mantenemos recomendaciones de comercio en algunas de estas monedas, como el real y la rupia india, pero destacamos otras dislocaciones como la rupia indonesia, que también parece barata, y el peso colombiano”.

Además, los analistas proyectan que el dólar se debilitará frente al real, en el corto plazo, a raíz de tener un banco central de Brasil con una postura agresiva.

Carry trade en bonos

Los analistas de Barclays indicaron que los bonos en moneda local de mercados emergentes tendrán un buen desempeño de corto plazo, gracias a que los rendimientos de Estados Unidos están “contenidos”, y los activos de riesgo suben.

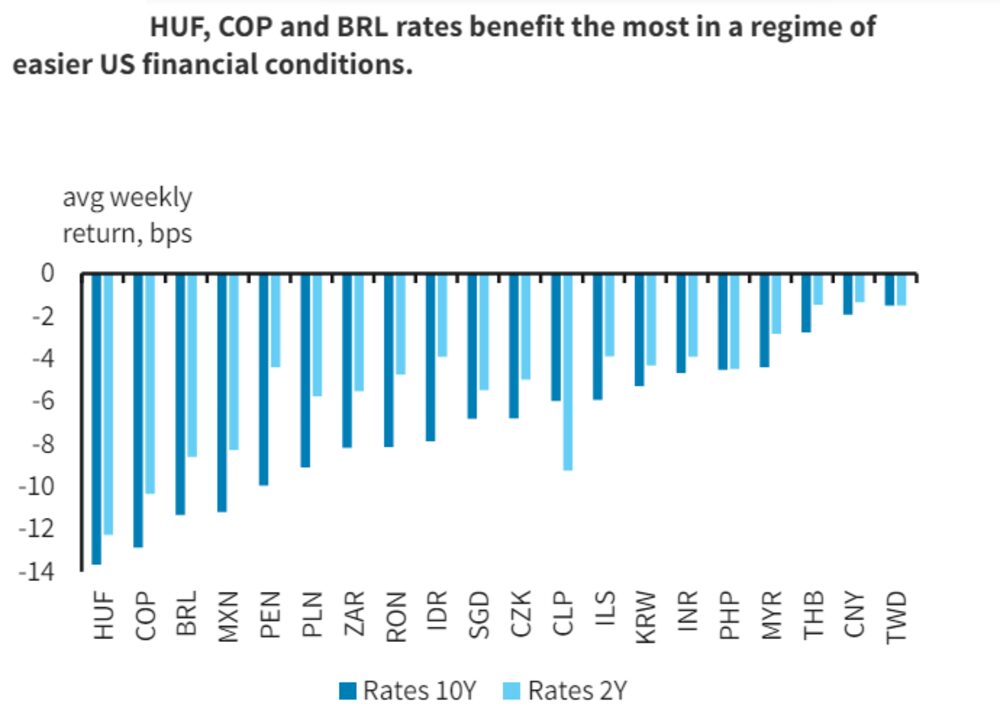

“Nuestro análisis muestra que los rendimientos históricos (en bonos a 2 y 10 años en moneda local), en un entorno de alivio de las condiciones financieras en Estados Unidos, favorece las tasas del florín húngaro, el peso colombiano y el real brasileño”, menciona el informe.

Por otro lado, Barclays puntualiza que la mayoría de las tasas asiáticas se desempeñan peor en este régimen en comparación con Latinoamérica y EMEA (Europa, Oriente Medio y África), donde la caída de los rendimientos es mayor.

¿Por qué el carry trade está de moda?

La semana pasada, Bloomberg publicó un artículo titulado “El carry trade está de moda en los mercados mundiales de divisas y tasas”. La nota periodística subraya que “explotar las diferencias en los tipos de interés está llamado a convertirse en una de las estrategias de inversión más populares en los próximos meses, ya que los mercados apuestan a que unos recortes menores mantendrán la volatilidad contenida.

“Los estrategas de todo Wall Street están pregonando las operaciones de carry trade, que cosechan los ingresos extra de las divisas y los bonos de mayor rendimiento, y prosperan en los mercados tranquilos cuando existe un menor riesgo de que las oscilaciones salvajes de los precios acaben con los beneficios”, apunta el artículo.