Bloomberg — El mercado regular de la renta variable estadounidense dura 390 minutos en un día normal de negociación. Pero al ritmo que van las cosas, puede que los 10 últimos sean los únicos que importen.

Alrededor de un tercio de todas las operaciones con acciones del S&P 500 se ejecutan ahora en los últimos 10 minutos de la sesión, según datos recopilados por BestEx Research, un desarrollador de algoritmos de negociación. Esta cifra es superior al 27% de 2021.

Ahora, nuevos datos procedentes de Europa -donde el patrón es similar- sugieren que la tendencia puede estar perjudicando a la liquidez y distorsionando los precios.

Es nueva munición para los críticos del auge mundial de la inversión pasiva, porque los fondos indexados impulsan el fenómeno. Estos productos suelen comprar y vender acciones al cierre, ya que los últimos precios del día se utilizan para fijar los índices de referencia que pretenden replicar.

Los activos en fondos pasivos de renta variable se han disparado en la última década hasta superar los US$11,5 billones solo en Estados Unidos, según datos recopilados por Bloomberg Intelligence, desplazando cada vez más operaciones al final de la sesión. Los agentes activos, que buscan aprovechar esa liquidez, les han seguido, creando un ciclo que se refuerza a sí mismo.

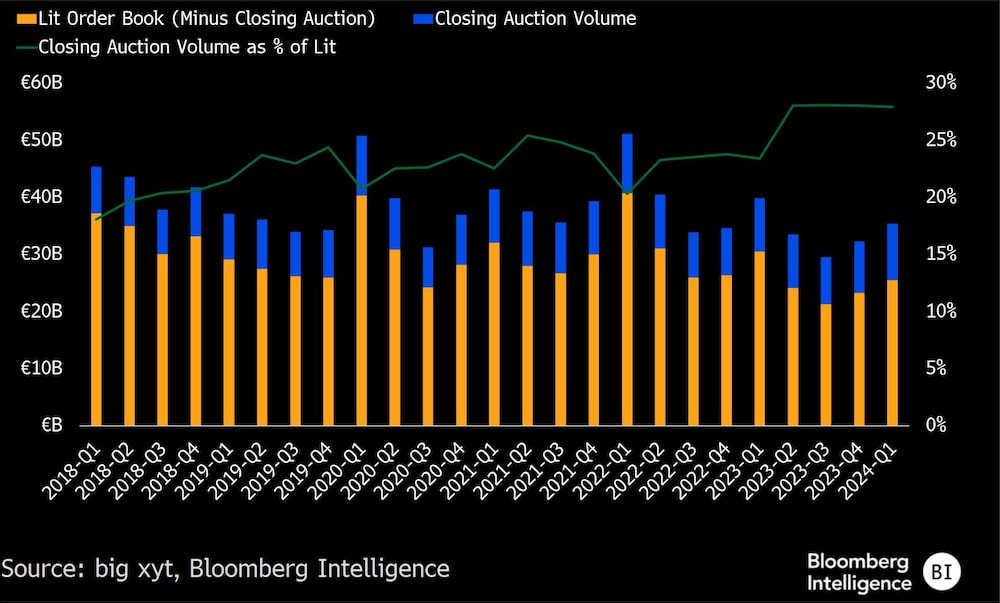

La subasta de cierre en Europa, que se produce tras el final de la negociación regular, representa ahora el 28% de los volúmenes en los centros públicos, frente al 23% de hace cuatro años, según muestran los datos de Bloomberg Intelligence y la empresa de análisis big xyt.

“El conocimiento común es que las subastas de cierre son mecanismos muy, muy buenos para cerrar los mercados”, afirma Benjamin Clapham, de la Universidad Goethe de Fráncfort, coautor de un nuevo trabajo de investigación titulado Shifting Volumes to the Close: Consecuencias para el descubrimiento de precios y la calidad del mercado. “Esto podría ser cierto, pero si tenemos tal desplazamiento de volúmenes a esta última oportunidad de negociación en el día, podríamos ver ineficiencias en los precios”.

El artículo, escrito por Clapham junto con su colega Micha Bender y el investigador del Deutsche Bundesbank Benedikt Schwemmlein, se centra en las acciones de gran capitalización de las bolsas de Londres, París y Fráncfort en los cuatro años transcurridos hasta mediados de 2023.

El trío descubrió que, por lo general, las acciones se mueven entre el final de la negociación continua y el último precio fijado en la subasta de cierre, aunque el 14% de ese movimiento se invierte de la noche a la mañana, señal de que está impulsado por flujos unilaterales más que por los fundamentales.

La nueva investigación se hace eco de estudios anteriores, incluso en los EE.UU., donde un documento de 2023 también argumentó que los movimientos observados durante la subasta se revierten de la noche a la mañana como resultado de la dinámica de liquidez.

Esta acusación se suma a otras que se han vertido contra la inversión pasiva, como la de que puede inflar ciegamente las valoraciones de las empresas y causar estragos cuando los principales índices se reequilibran, desencadenando miles de millones en operaciones unidireccionales. La letanía de preocupaciones ha inspirado ataques de alto nivel por parte de críticos como Elon Musk y, más recientemente, David Einhorn, de Greenlight Capital.

Pero no está claro hasta qué punto las distorsiones de cierre deben ser motivo de preocupación y, como ocurre con tantas otras cosas en el mercado moderno, el debate no está claramente definido.

Para Hitesh Mittal, fundador de BestEx Research, la reversión a un día forma parte del funcionamiento normal del mercado. Los fondos pasivos pueden estar comprando a precios fraccionariamente más altos al cierre, pero considera que el coste es “mucho, mucho menor” que el que cobrarían los proveedores de liquidez por transacciones de su tamaño en una liquidez más escasa a primera hora del día.

En EE.UU., el mecanismo para determinar los precios de cierre funciona junto con los últimos minutos de negociación continua. Casi el 10% de todas las acciones estadounidenses se negociaron en esa subasta de cierre el mes pasado, acercándose a los máximos anteriores de 2019 tras caer en el frenesí de la negociación minorista, según muestran los datos recopilados por Rosenblatt Securities.

Chuck Mack, jefe de estrategia para los servicios de negociación de América del Norte para Nasdaq, dijo que a los participantes del mercado les gusta el descubrimiento transparente de precios y la “profundidad de la liquidez” en las subastas de cierre. En su opinión, la liquidez intradía en EE.UU. se ve más afectada por la creciente fragmentación de los valores que cotizan en distintas plataformas.

Mientras tanto, otros dos investigadores - Carole Comerton-Forde, de la Universidad de Melbourne, y Barbara Rindi, de la Universidad Bocconi - concluyeron en 2022 que los ostensibles retrocesos europeos podrían deberse al ruido en la apertura del mercado, más que a distorsiones, y que la liquidez intradía no se ha visto perjudicada por la subasta de cierre. Escribiendo en nombre del dúo, Comerton-Forde dijo que los reguladores no tienen motivos de preocupación todavía, “pero deben seguir observando este espacio en caso de que las cosas cambien”.

La Bolsa de Londres no respondió inmediatamente a una solicitud de comentarios. Un portavoz de Euronext reconoció que se producen retrocesos en los precios tras el reequilibrio de los índices, pero dijo que “los retrocesos observados suelen ser modestos, y las reacciones exageradas del mercado son habituales tras eventos de liquidez significativos”.

Un portavoz de Deutsche Börse dijo que, aunque había diferentes opiniones entre los participantes en el mercado, el cierre de las subastas no se consideraba en general un problema.

En EE.UU., aunque los volúmenes se desplazan al final del día, el creciente papel de los inversores minoristas ha llevado a varias agencias de valores, como Robinhood, a ofrecer la negociación de algunos valores las 24 horas del día para darles la máxima oportunidad de comprar y vender. Sin embargo, para los profesionales institucionales, cada vez se trata más de esos últimos minutos.

“Cuando hablo con clientes que negocian carteras más sensibles a estos cambios en la liquidez, sin duda esperan”, afirma Mark Montgomery, responsable de desarrollo de negocio de big xyt. “Como la liquidez disminuye en la parte continua del día, la posibilidad de que filtren información sobre su intención es mucho mayor”.

Lea más en Bloomberg.com