Bloomberg — Un repunte que ha visto las acciones de los bancos europeos superar a sus pares estadounidenses y al Nasdaq en los últimos tres años se enfrenta a una prueba clave en los próximos días cuando la mayoría de los principales prestamistas de la región informen sus resultados.

Lea más: Rubner de Goldman dice que la corrección en las acciones de Estados Unidos aún no ha terminado

El optimismo sobre el aumento de las ganancias y el aumento de los retornos de capital ha sido la base de las ganancias que se han extendido este año. Un aumento del 16% en el Índice de Bancos Stoxx 600 es el más fuerte de cualquier sector, llevándolo a su nivel de cierre más alto desde 2015.

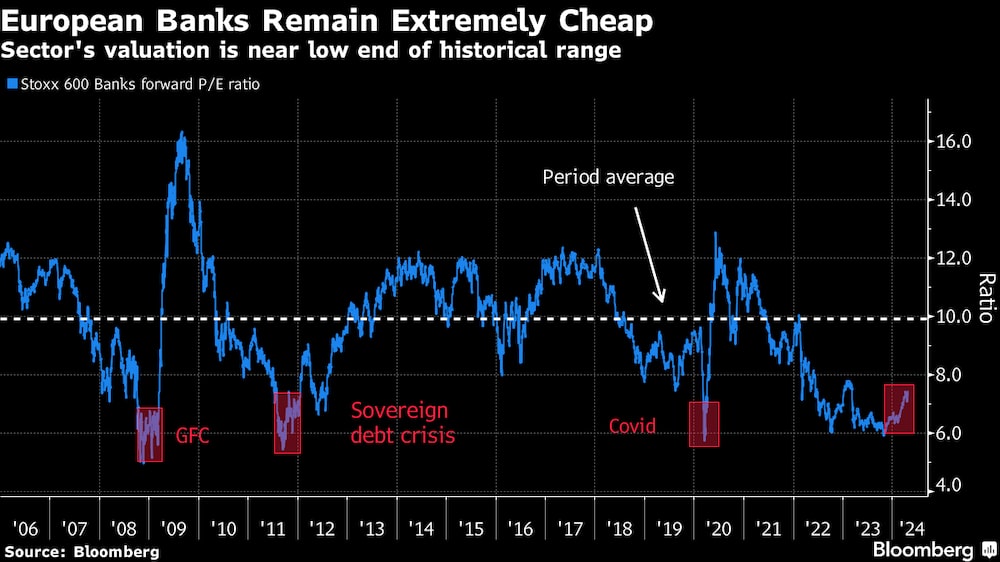

Ahora, es hora de entregar. Y los presagios parecen positivos. Las tasas de interés más altas en la memoria reciente han sido una bendición para las ganancias, mientras que las señales de que el costo del dinero se mantendrá más alto durante más tiempo sirven como un posible catalizador adicional. Los dividendos y recompras son una atracción adicional para los inversores, al igual que las valoraciones del sector que siguen siendo bajas en relación con la historia y los mercados más amplios.

Todo eso no se le escapa a los seleccionadores de acciones. Según el gestor de fondos Richard Halle, los fondos de valor estratégico europeo de M&G tienen la mayor posición excesiva en bancos europeos desde que comenzaron hace 16 años.

"Nuestra anticipación es que los pronósticos de ganancias probablemente sean resilientes", dijo Halle. El sector está incluyendo "bastantes" recortes de tasas de interés en Europa este año.

Las ganancias de los bancos europeos este año representan una extensión de un rebote que ahora se extiende al cuarto año, después de más de una década de bajo rendimiento.

Con una ganancia del 81% desde fines de 2020, el índice de bancos Stoxx 600 ha superado todo, desde las acciones tecnológicas estadounidenses hasta los prestamistas estadounidenses, y empresas como UBS Group AG (UBS), Deutsche Bank AG (DB) y Banco Santander SA (SAN) han alcanzado máximos de varios años recientemente. Según los estrategas de Berenberg, los bancos europeos son el único sector en Europa o Estados Unidos que ha superado todos los años desde 2021 y hasta ahora este año.

El miércoles, el indicador del sector cayó debido a una caída en los bancos suecos después de que las ganancias del primer trimestre de Svenska Handelsbanken AB no cumplieron con las estimaciones.

La clave para el desempeño futuro del sector serán las acciones del Banco Central Europeo, cuyo ciclo sin precedentes de alza en las tasas ha impulsado los márgenes de préstamos para los bancos que dependen principalmente de los ingresos por intereses netos. Con el banco central ahora preparándose para flexibilizar, posiblemente a partir de junio, el nivel terminal de las tasas será importante para determinar la sostenibilidad de las ganancias.

La presidenta de Banco Santander SA, Ana Botín, predijo la semana pasada que las tasas terminales serán alrededor del 3% en Europa y del 4% en Estados Unidos, lo cual “no es malo para los bancos comerciales”. Goldman Sachs Group Inc. (GS) ha descrito tal escenario favorable como un “mejor por más tiempo”.

Y sin embargo, desde el punto de vista de la valoración, los bancos europeos siguen siendo uno de los sectores más baratos de la región, cotizando a 7,4 veces las ganancias futuras, similares a los niveles observados durante la crisis financiera mundial. Esto representa un descuento del 45% con respecto al mercado más amplio y un 35% más barato que sus pares estadounidenses.

No todos son optimistas. Los analistas de Barclays Plc (BCS) liderados por Paola Sabbione dicen que el fuerte desempeño del sector significa que “podría estar más expuesto a una temporada volátil de resultados, donde cualquier incumplimiento de las ganancias sea castigado significativamente por el mercado.”

Bloomberg Intelligence espera que el primer trimestre muestre "tendencias de ingresos por intereses netos lentas" y confirme una reversión en el ciclo de mejora de las ganancias.

Sin embargo, los inversores no se achican, señalando una economía aún sólida, así como márgenes de crédito bajos y morosidad en Europa que podrían mantener los préstamos en problemas bajo control y las ganancias resilientes.

"El sector continuará con su impulso en las ganancias este trimestre y, con él, el riesgo al alza en las estimaciones de ganancias impulsadas en su mayoría por el mejoramiento de los márgenes en 2024", dijo María Torres, una gestora de fondos de Mapfre Asset Management.

Lea más en Bloomberg.com