Bloomberg — Líderes financieros mundiales están presionando para reformar un sistema de reestructuración de deuda soberana que ha dejado a los países pobres excluidos de los mercados de capitales, ya que la emergencia de China como un actor clave está cambiando las negociaciones tradicionales.

Cómo solucionar la llamada iniciativa de estructura común, creada durante la pandemia para ayudar a los países pobres a reestructurar su deuda, fue uno de los principales temas debatidos durante las reuniones de primavera del Fondo Monetario Internacional (FMI), que acaban de concluir en Washington DC.

Los líderes del FMI y de los países del G-20, que iniciaron y supervisan el proceso, han implementado algunas soluciones para acelerar las reestructuraciones de deuda, que han dejado a los países en default durante años en medio de negociaciones prolongadas. Zambia, considerada un “conejillo de indias” para el nuevo modelo, recién llegó a un acuerdo con los acreedores tres años y medio después de entrar en default. Ghana y Etiopía, que dejaron de pagar a los tenedores de bonos a finales de 2022 y 2023, respectivamente, aún están negociando.

“Los últimos cuatro años han sido un desastre en términos de deuda”, dijo el Secretario General de las Naciones Unidas, Antonio Guterres. Criticó la falta de efectividad del sistema, citando el ejemplo de Zambia. “Esto es más que contraproducente. Esto es inmoral. Esto es incorrecto. Esto debe cambiar”.

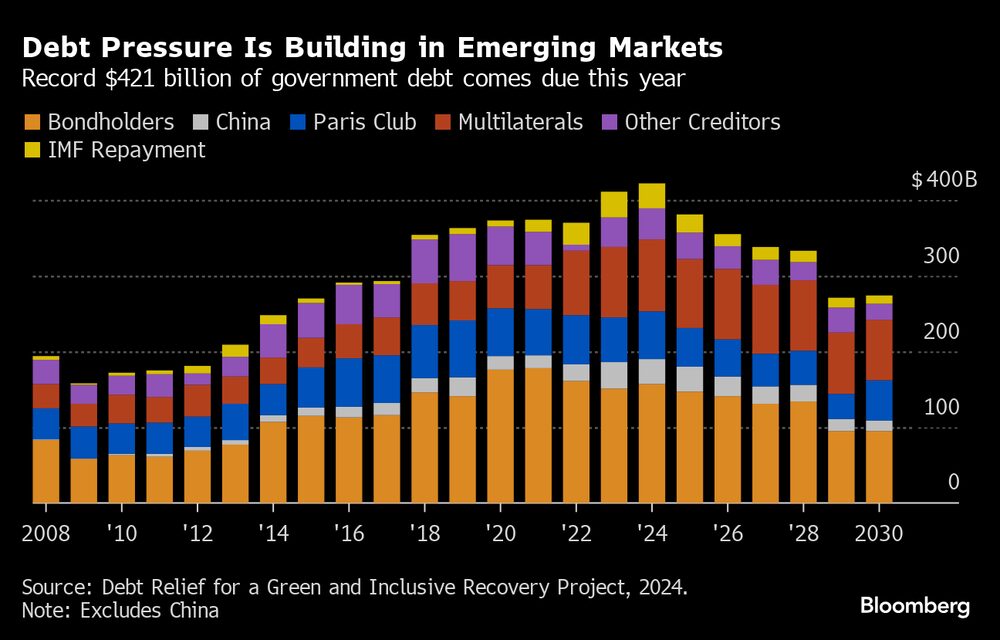

A pesar de que se espera que los incumplimientos disminuyan y la prima de riesgo para los países de alto rendimiento haya caído, los gobiernos de mercados emergentes, excluyendo a China, enfrentan pagos estimados de deuda de US$421 billones este año. Esto, combinado con la aversión al riesgo que agita los mercados debido a las tensiones en el Medio Oriente y la postura de la Reserva Federal de mantener las tasas altas durante más tiempo, está aumentando la urgencia por encontrar una solución.

“En última instancia, las personas de estos países son las que pagan el verdadero precio de los períodos prolongados de incumplimiento”, dijo Joe Delvaux, director de inversiones en Londres en Amundi SA. “Para los inversores, las recuperaciones tardan más en materializarse, ya que los bonos en default seguirán cotizando a precios muy reducidos”.

La reestructuración de deuda siempre ha sido un proceso complicado que involucra acuerdos con el FMI, los Tesoros extranjeros e inversores privados. Los bancos comerciales y los gobiernos extranjeros, que tradicionalmente poseían la mayor parte de la deuda en default, se organizaron en el Club de Londres y el Club de París de acreedores, respectivamente, para agilizar las negociaciones.

Pero ahora están siendo desplazados de las conversaciones por Wall Street y China, que al ser propietarios de más de la mitad de la deuda en default tienen el poder de rechazar acuerdos.

La estructura común buscaba garantizar que cada grupo de acreedores compartiera la carga de manera equitativa, lo que significa que los tenedores de bonos asumirían pérdidas aproximadamente iguales que, por ejemplo, los bancos chinos. Pero cada grupo negocia por separado, con poca visibilidad sobre el acuerdo en el que están trabajando otros, lo que hace que el proceso sea opaco.

“Dame un grupo de 10 personas y dos horas, y podríamos llegar a un acuerdo”, dijo David Grigorian, antiguo economista del FMI y el Banco Mundial. “En cambio, tenemos este circo donde todos negocian en habitaciones diferentes”.

En el limbo

En el caso de Zambia, China rechazó el año pasado un acuerdo propuesto que el país africano había alcanzado con los tenedores de bonos, retrasando una resolución hasta febrero. El ministro de finanzas, Situmbeko Musokotwane, afirmó que este proceso mostró la necesidad de establecer plazos más claros dentro del marco común, aunque defendió la decisión de utilizarlo en lugar de intentar acuerdos bilaterales con cada uno de sus numerosos acreedores.

Lee más: Musokotwane, de Zambia, estima un acuerdo con los acreedores comerciales en meses

“No tenemos ningún arrepentimiento”, dijo en una entrevista el martes, señalando que el uso del marco común ayudó a eliminar las sospechas entre los prestamistas de que Zambia podría llegar a un mejor acuerdo que perjudicara a otros.

Ver más: Petro dice que renegociará la deuda de Colombia con el FMI

No todos están de acuerdo.

“La crítica más importante que tenemos como acreedores es que la igualdad de trato es una broma”, dijo Kevin Daly, gerente de cartera de Abrdn Investments Ltd. en Londres, refiriéndose al marco común. “En realidad, estamos obteniendo un peor acuerdo en Zambia y también obtendremos un peor acuerdo en Ghana”.

Punto de inflexión

Las medidas anunciadas el martes podrían marcar un punto de inflexión en la campaña para incorporar a China al sistema de reestructuración de más de US$1,1 billones en deuda que los países pobres le deben.

Uno de los principales cambios sería permitir que el FMI preste dinero a los países incluso si las negociaciones con los acreedores están en curso, siempre y cuando haya avances hacia un acuerdo. Anteriormente, era necesario tener un acuerdo finalizado antes de poder desembolsar los préstamos.

"La idea es que en el futuro el FMI pueda prestar dinero más temprano una vez que los acreedores de un país hayan acordado negociar la reestructuración de la deuda oficial", dijo Martin Muhleisen, exdirector del departamento estratégico, de política y de revisión clave del FMI y ahora miembro del Atlantic Council.

Prima de riesgo

Después de unos años difíciles, han surgido señales alentadoras en el mundo de la deuda en dificultades. Además de Zambia, países como Surinam llegaron a acuerdos con los acreedores y naciones del África subsahariana que habían sido excluidas de pedir préstamos durante años emitieron deuda, y la prima de riesgo para países de alto rendimiento cayó a un mínimo de dos décadas.

Aún así, cualquier cambio realizado ahora solo se aplicaría a nuevas reestructuraciones de deuda. Y una preocupación persistente es que, con China en la ecuación, las reestructuraciones están brindando demoras en el pago en lugar de cancelaciones de deuda. Esto corre el riesgo de dejar a los países incapaces de pagar en los años venideros.

La estrategia equivale a “alargar y pretender”, dijo Mark Sobel, exfuncionario del Departamento del Tesoro de Estados Unidos que pasó casi dos décadas centrado en política internacional, especialmente en el FMI. “No se brinda necesariamente la cantidad de alivio de deuda que el país necesita para lidiar con los excesos”.

- Con la asistencia de Zijia Song y Augusta Saraiva.

Lea más en Bloomberg.com