Bloomberg — La maquinaria de las ofertas públicas iniciales (OPI) de EE.UU. está de nuevo en marcha.

Por cuánto tiempo es ahora la gran pregunta para una lista cada vez mayor de empresas que buscan cotizar en el segundo trimestre, que ya se muestra muy prometedor para uno de los mayores grupos de comisiones de Wall Street.

Tras los estrenos fulgurantes de la compañía de conectividad de semiconductores Astera Labs Inc. (ALAB) y de la plataforma de redes sociales Reddit Inc. (RDDT) en el mes de marzo, los ejecutivos de las compañías y sus socios financieros están deseosos de captar el interés de los inversionistas mientras la confianza esté alta.

Durante este trimestre, la startup de seguridad de datos Rubrik Inc., apoyada por Microsoft Corp. (MSFT), y la empresa de pruebas e inspecciones de seguridad UL Solutions Inc. presentaron solicitudes de cotización que se prevé sumarán más de US$1.000 millones a los US$9.600 millones recaudados a través de OPI en las bolsas estadounidenses este año.

“Los últimos acuerdos han representado un buen punto de partida para que otras compañías salgan al mercado”, señaló Lauren García Belmonte, codirectora de mercados de capital tecnológico para las Américas de Morgan Stanley (MS).

“Los inversionistas han manifestado su avidez por conocer nuevos negocios, y ello ha hecho posible que los dealmakers (negociadores de acuerdos) lleven adelante OPIs en un mercado donde otros datos recientes presentaban un tono entre negativo y neutro, como mucho” agregó García Belmonte.

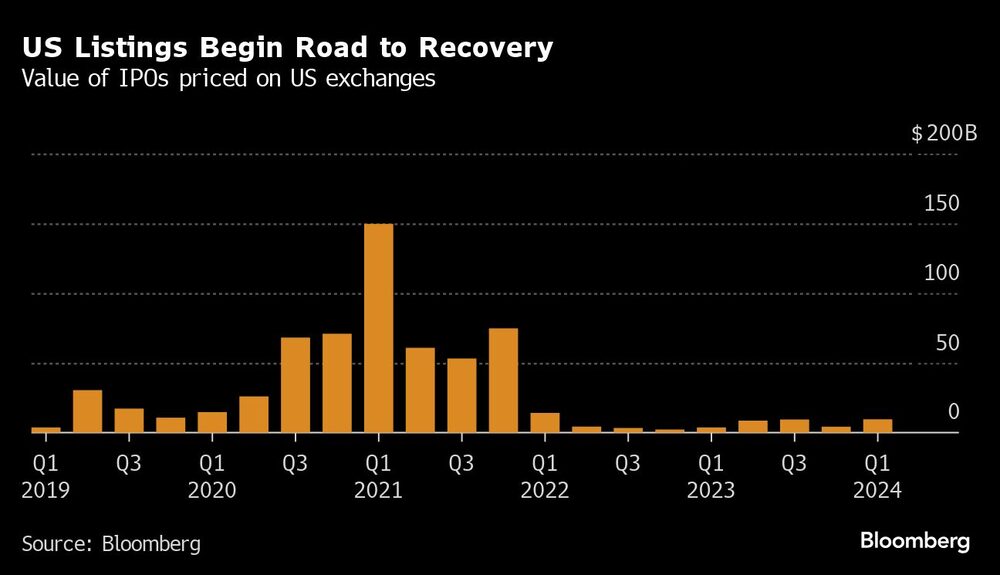

Ese entusiasmo se ha traducido en el mejor comienzo de año para la recepción de ventas de acciones por primera vez desde 2019. Impulsados por los saltos respectivos de Astera y Reddit de más del 90% y alrededor del 40%, los 48 acuerdos que cotizaron en el primer trimestre son hasta alrededor del 25% en promedio ponderado, según datos compilados por Bloomberg.

Sin duda, una gran cantidad de emisores primerizos estarán atentos para ver si Rubrik y UL Solutions pueden seguir el mismo camino cuando fijen el precio de sus IPO. En un año en el que las ventanas pueden verse afectadas por vientos geopolíticos en contra, persiste la posibilidad de que se produzcan errores en el mercado.

“Además, el sentimiento de los inversores se verá influido por la temporada de resultados empresariales, las perspectivas de tipos de interés y las elecciones”, afirmó García Belmonte.

Las empresas que podrían intentar despertar el apetito de los inversores este trimestre incluyen al gigante de almacenamiento en frío Lineage Logistics LLC, el distribuidor de TI Ingram Micro Inc., el fabricante de aluminio industrial Novelis Inc., la empresa de software de marketing digital Ibotta Inc., la empresa de vehículos compartidos Turo Inc. y los servicios financieros. plataforma Marex Group Plc y el actor de atención médica Continneum Therapeutics Inc., informó Bloomberg News.

‘Ruta de salida’

“Basándonos en lo que hemos visto en los últimos meses, la OPV tiene que ser una vía de salida realista, especialmente para las firmas de capital riesgo que poseen activos de alta calidad”, dijo el jefe de ECM para las Américas de Goldman Sachs Group Inc (GS), Gabe Gelman. “A menudo, las empresas seguirán viendo las ventas totales como alternativas atractivas, pero la conversación en torno a la credibilidad del mercado de OPV está definitivamente de vuelta en la vanguardia de las mentes.”

Parte de esa credibilidad puede provenir de la mecánica de las OPI. García Belmonte, de Morgan Stanley, cuyo banco fue el principal asegurador de las ofertas de Astera y Reddit, dijo que los inversores se centran en el tamaño general del acuerdo y también en el tamaño de la flotación en relación con la porción de acciones que probablemente serán absorbidas por los inversores ancla.

La actitud constructiva en torno a la valoración también puede resultar clave para garantizar que el motor de la OPI no se quede sin gasolina demasiado pronto.

“Los inversores institucionales buscan activamente empresas con crecimiento comprobado y una visión clara de la rentabilidad, pero siguen muy centrados en identificar los múltiplos de valoración adecuados cuando participan en OPI”, según Keith Canton, director de ECM (por sus siglas en inglés, mercado de capitales de acciones) para América de JPMorgan Chase & Co (JPM)

Los negociadores dicen que, si bien se espera que la actividad se recupere en el segundo trimestre, es poco probable que el mercado vea una avalancha de ofertas análogas a las épocas de auge de 2021, cuando las OPI establecieron un récord histórico de aproximadamente US$340.000 millones en EE. UU. y casi US$670.000 millones a nivel mundial.

“Aunque el apetito y el interés de los inversores han estado y siguen ahí, ahora hay en juego un descuento de IPO mucho más tradicional en comparación con lo que vimos a finales de 2021 y principios de 2022″, dijo Gelman.

Lea más en Bloomberg.com