Bloomberg — Una oleada de megadeals está impulsando una recuperación en fusiones y adquisiciones, brindando un alivio muy necesario para los banqueros de inversión después de dos años de actividad atenuada.

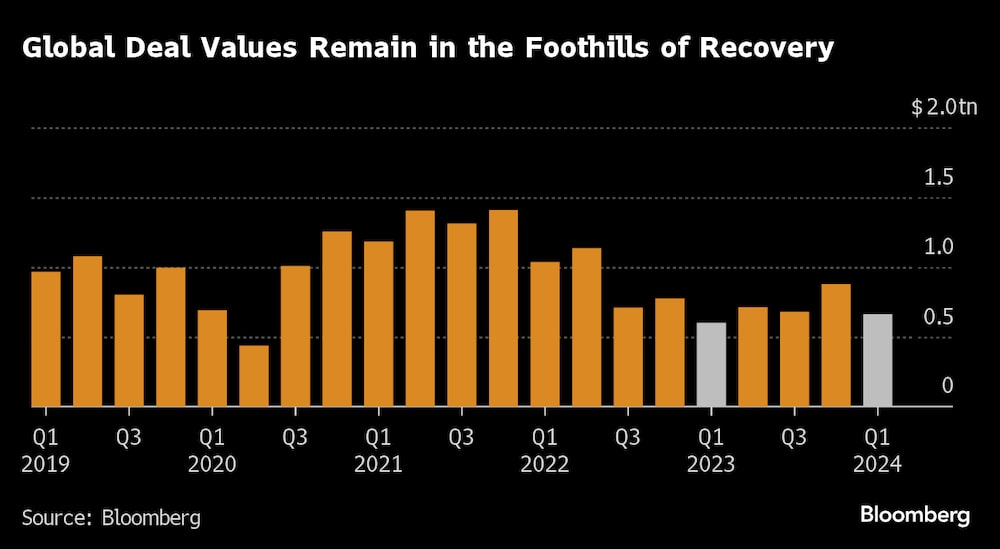

Los valores globales de las transacciones han aumentado aproximadamente un 21% interanual a más de US$660 mil millones a medida que se acerca el final del primer trimestre, según datos compilados por Bloomberg. Esto se debe en gran parte a transacciones como la propuesta de adquisición de US$35 mil millones del emisor de tarjetas de crédito Capital One Financial Corp. (COF) de su rival Discover Financial Services y el acuerdo del diseñador de chips Synopsys Inc. (SNPS) para comprar el desarrollador de software Ansys Inc. (ANSS) por casi una suma idéntica.

Los mercados bursátiles al alza y el fin de las subidas agresivas de las tasas de interés por los bancos centrales se han combinado para dar a los compradores la confianza y el capital para perseguir sus objetivos. En total, se han anunciado 10 transacciones valoradas en US$10 mil millones o más este año, el doble de la cantidad en este mismo momento en 2023.

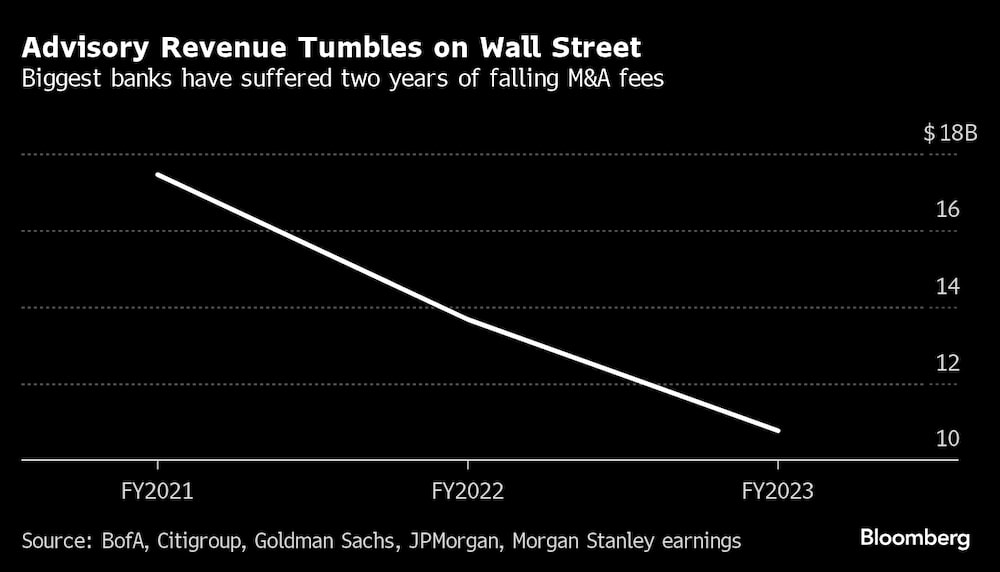

Pero pasarán un tiempo antes de que los negociadores puedan celebrar verdaderamente. Los recortes de tasas no han llegado tan rápido como algunos esperaban y el escrutinio riguroso por parte de los reguladores de competencia continúa manteniendo a algunos compradores al margen, según los asesores. Los bancos también están digiriendo los efectos de años consecutivos de disminución de los valores de fusiones y adquisiciones, lo que ha provocado la desaparición de los bonos y sigue provocando recortes de empleo en Wall Street.

"Es un comienzo mejor que el año pasado, pero aún no es la bonanza que la gente esperaba", dijo Tom Miles, jefe de Americas M&A en Morgan Stanley, que ayudó a asesorar a Discover en la operación de Capital One. "Hubo menos negocios en comparación con el año pasado, pero se sintió mejor porque eran más grandes".

Regionalmente, los negociadores en Estados Unidos han liderado la carga en los primeros meses de 2024.

Además de los acuerdos Capital One-Discover y Synopsys-Ansys, Diamondback Energy Inc. (FANG) acordó comprar el perforador de Permian Basin Endeavor Energy Resources LP por US$26 mil millones; Hewlett Packard Enterprise Co. (HPE) dijo que adquirirá Juniper Networks Inc. por US$14 mil millones; y BlackRock Inc. (BLK) acordó una adquisición de US$12,5 mil millones de Global Infrastructure Partners.

"Es una señal saludable cuando se pueden realizar los negocios realmente grandes porque eso requiere un poco más de confianza que las cosas un poco más tácticas", dijo Brian Haufrect, co-jefe de Americas M&A en Goldman Sachs Group Inc., que ayudó a asesorar a Endeavor y Juniper en sus negocios. "Después de dos años consecutivos a la baja, esto debería ser oficialmente el comienzo del próximo mercado alcista".

Las empresas de capital privado, cuyo desenfreno por hacer negocios alimentó el último auge de fusiones y adquisiciones en 2021, también están comenzando a regresar a la vanguardia, lo que indica que los bancos han comenzado a flexibilizar los cordones de la bolsa cuando se trata de financiar adquisiciones más grandes.

En febrero, un consorcio liderado por Stone Point Capital y Clayton Dubilier & Rice adquirió una participación mayoritaria en el negocio de corretaje de seguros de Truist Financial Corp. (TFC), valorando el activo en US$15,5 mil millones. Más recientemente, KKR & Co. (KKR) ha acordado adquisiciones multimillonarias de un negocio de software de Broadcom Inc. y del productor alemán de energía renovable Encavis AG.

"PE debe volver para que el mercado de fusiones y adquisiciones vuelva", dijo Vanessa Dager, jefa de asesoría de América del Norte en BNP Paribas SA. Dijo que "las preocupaciones sobre la valoración y la capacidad de otros patrocinadores para dar el precio correcto" siguen frenando a las empresas de capital privado a vender grandes empresas en sus carteras.

Aunque las señales de recuperación han llegado antes de lo que algunos predijeron a fines del año pasado, habrá desafíos para mantenerla a lo largo de 2024. La incertidumbre sobre el comienzo y ritmo de los recortes de tasas por parte de los bancos centrales, las investigaciones antimonopolio, las guerras en curso en Europa y Medio Oriente y las próximas elecciones nacionales en todo el mundo, incluido Estados Unidos, mantienen alerta a los negociadores.

"La gente está muy centrada en las elecciones, pero para la mayoría de las fusiones y adquisiciones, no las detiene por ahora", dijo Dager en BNP Paribas. "Si es un acuerdo grande y visible, es posible que las personas lo pospongan a medida que nos acerquemos a noviembre".

-- Con la asistencia de Dinesh Nair y Ben Scent.

Lea más en Bloomberg.com