Bloomberg — Los operadores de bonos están recargando con cautela las apuestas que les quemaron hace apenas unas semanas, ya que la Reserva Federal y sus principales homólogos mundiales parecen finalmente dispuestos a empezar a reducir las tasas de interés tan pronto como en junio.

Las apuestas anteriores de que los bancos centrales se apresurarían a relajar la política monetaria en 2024 fracasaron después de que las autoridades mantuvieran su atención en una inflación por encima del objetivo y una demanda resistente. Pero, el recorte sorpresa de la semana pasada en Suiza y las perspectivas pesimistas del presidente de la Fed, Jerome Powell, y de sus homólogos en el Banco de Inglaterra y el Banco Central Europeo dejan a los inversores con motivos para volver a posicionarse a favor de la relajación.

Entre los gestores monetarios como Pimco y BlackRock Inc. y el rey de los bonos Bill Gross, la perspectiva de tasas más bajas está impulsando el atractivo de las obligaciones a más corto plazo, con vencimiento en unos cinco años o menos, que son las que más pueden ganar a medida que aumenta la especulación sobre la bajada de tipos.

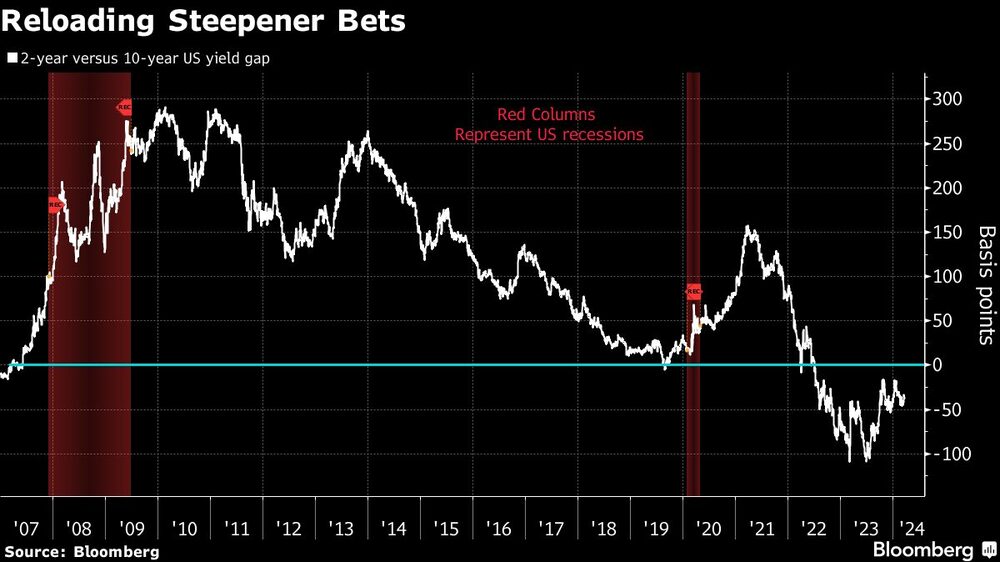

Este tipo de rendimiento superior al de los vencimientos a más largo plazo es una receta para las denominadas apuestas “steepener”, en las que la curva de rendimientos vuelve a su pendiente ascendente tradicional. Por supuesto, sigue existiendo el riesgo de que los bancos centrales vuelvan a fracasar a la hora de justificar el optimismo en torno a los plazos más cortos, dado que la inflación se mantiene estable y los mercados laborales siguen aguantando.

“Si realmente obtenemos lo que está descontado es un punto discutible, pero por la dirección actual del viaje, la promesa es lo único que importa por ahora”, dijo Jim Reid, jefe global de economía e investigación temática de Deutsche Bank AG. Si bien los mercados se centran en una “narrativa moderada, vale la pena tener en cuenta que el sentimiento sobre las tasas ha oscilado hacia adelante y hacia atrás durante 2024″, dijo.

De hecho, Reid y sus colegas calculan que los mercados han girado hacia una política moderada siete veces en este ciclo y en las últimas seis ocasiones los resultados fueron realmente agresivos.

El destello 2023

Por ahora, los inversores sienten un atisbo de lo que ocurrió a finales de 2023. En ese momento, el mercado del Tesoro parecía encaminado a una tercera pérdida anual consecutiva, pero se recuperó hacia fin de año cuando las expectativas en los mercados globales de que las autoridades reducirían las tasas a principios de 2024.

Si bien ahora parecen estar sincronizados, los bancos centrales aún podrían terminar moviéndose a diferentes velocidades, lo que podría presentar oportunidades para hacer dinero.

“Es probable que los grandes bancos centrales como el BCE, la Fed y el BOE comiencen a recortar las tasas a mediados de este año, y ahí es donde terminan las similitudes”, dijo a Bloomberg Television Michael Cudzil, gerente de cartera de Pacific Investment Management Co. . “La velocidad y el destino variarán en todo el mundo y eso es fantástico para las oportunidades de renta fija”.

Los operadores de tasas se inclinan por junio como el inicio del ciclo de flexibilización de la Fed, después de comenzar el año apostando por un inicio en marzo. Para todo 2024, ven un poco más que la mediana de las previsiones de los funcionarios de la Fed de 75 puntos básicos de reducciones. Junio es también cuando los mercados esperan que el BCE y el BOE comiencen a recortar, con al menos varias medidas descontadas por parte de ambos.

Entre los principales bancos centrales, el Banco de Japón se destaca, y los economistas proyectan que volverá a subir las tasas a finales de este año, después de descartar su programa de flexibilización la semana pasada.

Lo que dicen los estrategas de Bloomberg

“Si los bancos centrales se salen con la suya, podríamos tener los primeros recortes de tipos por parte de la Reserva Federal, el BCE, el BOC y el BOE listos y desempolvados para finales del primer semestre. Eso significa que los rendimientos iniciales en las principales economías seguirán con una tendencia a la baja, ya que no tiene sentido luchar contra los bancos centrales”.

— Ven Ram, estratega

Giro electoral

Para Kellie Wood, de Schroders Plc en Sydney, el giro moderado de la mayoría de los bancos centrales clave “configura el mercado de bonos como probablemente uno de los de mejor desempeño este año”.

Aun así, ve margen para la divergencia, especialmente ahora que se avecinan las elecciones presidenciales de Estados Unidos en noviembre.

“Hay una pequeña ventana para que la Reserva Federal recorte quizás 50 puntos básicos antes de las elecciones, pero creemos que es lo mejor que hay”, dijo el subdirector de renta fija de la empresa. Su cartera es neutral en el frente estadounidense, mientras que está posicionada de manera alcista en bonos a corto plazo en Europa y bonos del Reino Unido.

La curva del Tesoro estadounidense se empinó brevemente después de la reunión de la Reserva Federal, pero los rendimientos de los bonos a dos años se mantienen aproximadamente 40 puntos básicos por encima de los tipos a 10 años. La curva ha estado así al revés, o invertida en el lenguaje de los comerciantes, desde mediados de 2022.

Para complicar los cálculos de los inversores sobre el alcance del aumento futuro, los funcionarios de la Reserva Federal revisaron al alza sus perspectivas de inflación y crecimiento la semana pasada y achicaron el número de recortes que anticipan durante los próximos dos años.

Las revisiones para 2025 y 2026 “muestran que vamos a tener un ciclo de flexibilización superficial”, dijo David Rogal, gestor de cartera del grupo fundamental de renta fija de BlackRock.

Eso sugiere “una cierta inclinación de la curva”, dijo, y por esa razón el grupo está “infraponderando las tasas intermedias y de largo plazo -de siete a 30 años- en nuestras carteras”.

Qué observar

- Datos económicos:

25 de marzo: índice de actividad nacional de la Reserva Federal de Chicago; Encuesta económica de Bloomberg en Estados Unidos; venta de viviendas nuevas; Actividad manufacturera de la Reserva Federal de Dallas

26 de marzo: Actividad no manufacturera de la Reserva Federal de Filadelfia; productos duraderos; bienes de equipo; índice de precios de la vivienda de la FHFA; S&P CoreLogic; Confianza del consumidor del Conference Board; Índice manufacturero de la Reserva Federal de Richmond y condiciones comerciales; Actividad de servicios de la Fed de Dallas

27 de marzo: Solicitudes de hipoteca MBA; inventarios mayoristas (revisiones)

28 de marzo: PIB (4T); consumo personal; índice de precios del PIB; Peticiones de desempleo; ventas de viviendas pendientes; PMI del MNI de Chicago; Sentimiento de la Universidad de Michigan y expectativas de inflación; Actividad manufacturera de la Fed de Kansas City

29 de marzo: Ingresos y gastos personales; deflactor del PCE; avance de la balanza comercial de bienes; inventarios minoristas y mayoristas; Actividad de servicios de la Fed de Kansas City

29 de marzo: Viernes Santo. Se cerraron las operaciones en los mercados estadounidenses

- Calendario de la Reserva Federal:

25 de marzo: Presidente de la Reserva Federal de Atlanta, Raphael Bostic; Gobernadora Lisa Cook

27 de marzo: Gobernador Christopher Waller

29 de marzo: Mary Daly, presidenta de la Reserva Federal de San Francisco; powell

- Calendario de subastas:

25 de marzo: facturas de 13 y 26 semanas; notas de dos años

26 de marzo: facturas de gestión de efectivo a 42 días; notas de cinco años

27 de marzo: facturas de 17 semanas; pagarés a tasa flotante a dos años; notas de siete años

28 de marzo: facturas de cuatro y ocho semanas