Bloomberg — Las compañías estatales de toda América Latina enfrentan una caída en la producción, problemas de efectivo y costosos planes de inversión. Sin embargo, los tenedores de bonos no pueden tener suficiente.

Empresas como Petróleos Mexicanos SA, Petróleos del Perú SA y Codelco de Chile atraen a inversores al ofrecer rendimientos mucho más altos que la deuda de sus respectivos gobiernos para lo que está resultando esencialmente el mismo riesgo. El argumento es que si la nación está prosperando, no permitirá que la compañía se declare en quiebra.

“El gobierno no querrá crear una crisis política. Nadie está interesado en eso”, dijo Peter Varga, gestor de cartera senior en Erste Asset Management GmbH. “Es más barato aplazar el problema, por lo que siempre ayudarán un poco para evitar el impago”.

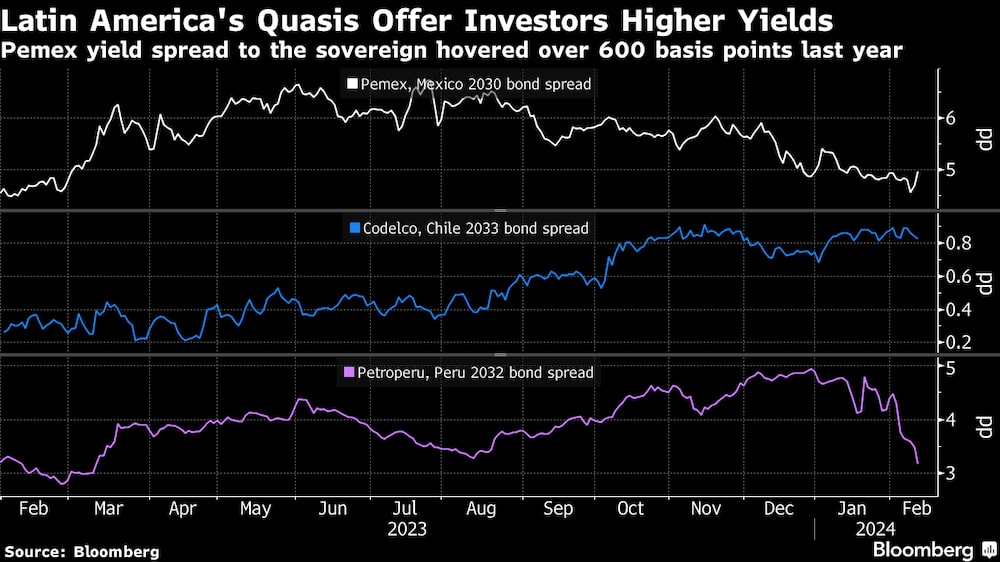

Apostar por sus bonos ha sido rentable. La deuda de Pemex, PetroPerú y Codelco superó el retorno promedio del 5.7% de un índice de Bloomberg de créditos de mercados emergentes en los últimos tres meses en al menos 1.3 puntos porcentuales. Si bien los inversores han estado elogiando desde hace tiempo los rendimientos llamativos de Pemex, las apuestas en los gigantes respaldados por el Estado en Perú y Chile están recién recuperándose ante la expectativa de un apoyo gubernamental después de que sus finanzas debilitadas elevaran los diferenciales a niveles históricos.

‘Extraño’

En todo el mundo hay ejemplos de inversión insuficiente y mala gestión en empresas estatales, siendo Eskom Holdings SOC Ltd. de Sudáfrica un ejemplo destacado después de años de apagones paralizantes. En América Latina, lo que destaca no es solo la capacidad de los gobiernos para respaldarlas, sino también su voluntad de hacerlo: México, Perú y Chile son todos créditos de grado de inversión con una fracción de la relación deuda-PIB que se observa en muchas naciones desarrolladas.

“Estas entidades son bastante extrañas”, dijo Philip Fielding, codirector de mercados emergentes de Mackay Shields en Londres. Pemex, por ejemplo, “es un monstruo bastante inusual que se encuentra sobre un soberano de grado de inversión bastante normal”.

PetroPerú comenzó a construir una refinería hace 10 años que terminó costando más del doble del presupuesto original, lo que ha tensionado sus finanzas y la ha endeudado con US$5.200 millones. Según han dicho los ejecutivos de la compañía, la empresa se está quedando sin efectivo y necesita más de US$1.000 millones en los próximos meses para pagar a los proveedores.

La producción de Codelco es la más baja en un cuarto de siglo, mientras que su deuda es la más alta entre los principales productores de cobre rastreados por Bloomberg. Pemex, que fue degradado la semana pasada por Moody’s Investors Service, tiene US$11.000 millones vencidos este año y una carga de deuda total de US$106.000 millones, lo que la convierte en la compañía petrolera más endeudada del mundo.

Sin embargo, los bonos de estas tres empresas están lejos de estar en problemas: los bonos más líquidos de Codelco, con vencimiento en 2036, se están negociando por encima de su valor nominal, en su mayoría debido a la expectativa de un respaldo continuo del gobierno. Cuando S&P Global Ratings degradó a la compañía a finales del año pasado, citó esto como una razón para una perspectiva estable.

Si bien Fitch redujo la calificación crediticia de PetroPerú en tres niveles debido a preocupaciones sobre un apoyo vacilante, el gobierno tranquilizó a los inversores a principios de este mes al afirmar que el productor de petróleo dispondrá de liquidez a corto plazo y cumplirá con todos los pagos a los tenedores de bonos.

El presidente de México, Andrés Manuel López Obrador, quien demostró ser mucho más responsable fiscalmente de lo que temían los inversores, ha invertido dinero repetidamente en Pemex a lo largo de los años para mantenerla a flote. En su última evaluación de la calificación soberana, S&P dijo que el gobierno está, en efecto, “endeudándose formalmente en nombre de Pemex” este año, “dado un rubro presupuestario para cubrir el 90% de las amortizaciones de la empresa”.

“México tiende a ser un país muy nacionalista y Pemex es como el hijo mayor de la familia”, dijo Jennifer Gorgoll, gestora de cartera con sede en Atlanta en Neuberger Berman Group LLC, que posee bonos de Pemex. “Es increíblemente importante para México mantener esa estabilidad y no creo que se produzca un impago”.

Eso vale para toda la región. De hecho, México tiene un día de expropiación petrolera, el 18 de marzo, para conmemorar la fecha en que se confiscaron los campos petrolíferos del país en 1938. La nacionalización de la industria del cobre en la década de 1970 en Chile fue tan popular que incluso el dictador de libre mercado Augusto Pinochet se negó a dar marcha atrás.

“Están conectados de manera indisoluble”, dijo Aaron Gifford, analista de T Rowe Price en Baltimore, sobre la relación entre los soberanos de la región y las empresas respaldadas por el Estado. “No creo que estos gobiernos puedan dejar que se hundan”.

Qué tener en cuenta

- En Brasil y Argentina, las cifras de actividad de diciembre arrojarán luz sobre los datos del PIB del cuarto trimestre.

- Según Bloomberg Economics, los números revisados del PIB de México y los datos de diciembre deberían indicar una fuerte pérdida de impulso en la actividad.

- El banco central de Turquía probablemente mantendrá las tasas de interés estables, aunque brindando una orientación futura más dura.

- El Banco Popular de China debe reducir su tasa de un año en 10 puntos básicos, la primera reducción desde agosto pasado.

- Bank Indonesia probablemente mantendrá las tasas sin cambios para mantener el apoyo a la rupia.

--Con la colaboración de Robert Brand, James Attwood, Marcelo Rochabrun, Vinícius Andrade y Karl Lester M. Yap.

Lea más en Bloomberg.com