Bloomberg — A veces una moneda estable puede no serlo. Cuando Silicon Valley Bank (SVB) colapsó en marzo del año pasado, la empresa de criptomonedas Circle Internet Financial Ltd. tenía US$3.300 millones de reservas de efectivo respaldando su USD Coin en el banco y no podía retirarlo. Las monedas estables son tokens criptográficos cuyo valor generalmente está ligado a una moneda como el dólar estadounidense.

Estos instrumentos ofrecen una forma para que los traders se muevan rápidamente entre monedas más volátiles, algo similar a dinero en efectivo o a una forma de mantener o enviar dinero sin utilizar un banco. Pueden rastrear una moneda normal de diversas formas, principalmente mediante la retención de activos como efectivo o bonos del gobierno para respaldar el valor del token.

Con aproximadamente el 8% de las reservas de USDC retenidas en un banco en crisis, la moneda estable experimentó su propio pánico. Los traders se apresuraron a salir, lo que hizo que su precio cayera por debajo de US$1 durante el dramático fin de semana en el que los reguladores estaban decidiendo qué hacer con SVB. Después de que el Gobierno intervino para compensar a todos los depositantes del banco, el precio de USDC se recuperó.

“Después de la crisis bancaria del año pasado, Circle mejoró la infraestructura del mercado detrás de USDC para que sea el dólar digital más sólido, seguro y transparente en Internet en la actualidad”, dice un portavoz de Circle.

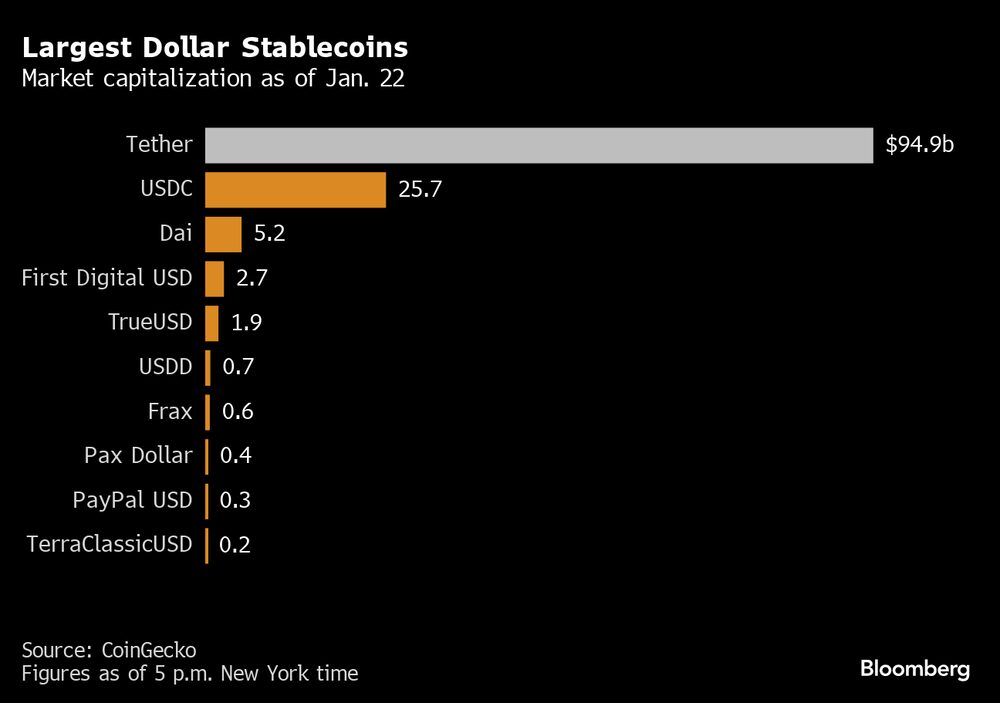

La crisis mostró cómo las monedas estables pueden ser afectadas por los problemas del mundo financiero tradicional. Pero algunos temen que las monedas estables, con un valor de mercado total de US$136.000 millones a fines de enero, puedan tener el potencial de afectar los mercados del mundo real a cambio.

“Se están volviendo más interconectadas, más vinculadas con el sistema financiero tradicional”, dijo Hilary Allen, profesora de derecho en la American University Washington College of Law.

Esa interconexión continúa a medida que la manía criptográfica que alcanzó su punto máximo en 2022 está regresando. BlackRock Inc., la entidad de gestión de activos más grande del mundo, ahora administra las reservas de USDC. Bank of New York Mellon las custodia. Circle presentó una oferta pública de venta en enero. Cantor Fitzgerald LP supervisa “muchos, muchos” de los activos de la stablecoin más grandes, Tether, según el director ejecutivo Howard Lutnick. Mastercard Inc. y MoneyGram International Inc. permiten pagos con monedas estables. PayPal Holdings Inc. lanzó su propia moneda estable en agosto. Y JPMorgan Chase & Co., a pesar del escepticismo del CEO Jamie Dimon sobre las criptomonedas, está explorando un producto similar a una moneda estable para movimientos de depósitos.

Una razón para el interés es que las monedas estables y productos similares que utilizan registros de blockchain pueden permitir que los emisores incursionen en nuevas áreas, como los pagos transfronterizos y el acuerdo de operaciones comerciales. Otro motivo es el dinero en juego. Gracias a los incrementos de las tasas de la Reserva Federal, los emisores de monedas estables pueden obtener rendimientos superiores al 4% mediante la inversión en bonos del Tesoro de EE.UU. y otros instrumentos financieros tradicionales. Según su sitio web, Tether solo tenía exposición directa o indirecta a $80.3 mil millones en letras del Tesoro de EE.UU. al final del cuarto trimestre.

Estas inversiones están generando preocupación entre los reguladores. En un informe publicado en septiembre, investigadores del Banco de la Reserva Federal de Nueva York compararon a las monedas estables con los fondos de inversión del mercado monetario, señalando cómo en 2008 los inversores huyeron de los fondos con mayores exposiciones a Lehman Brothers y a papel comercial respaldado por activos.

“Si las monedas estables siguen creciendo y se vuelven más interconectadas con mercados financieros clave, como los mercados de financiamiento a corto plazo, podrían convertirse en una fuente de inestabilidad financiera para el sistema financiero en general”, dice el informe.

Ya ha habido corridas en varias monedas estables en múltiples ocasiones. Uno de los riesgos importantes es que una salida precipitada podría perjudicar a los mercados de los activos que respaldan las monedas estables. También existe el peligro de que, con el tiempo, los tokens criptográficos puedan cambiar la estructura misma del sistema financiero.

Las monedas estables podrían comenzar a canibalizar los depósitos bancarios, una fuente importante de financiamiento barato para los prestamistas, dice Austin Campbell, profesor adjunto especializado en cripto y finanzas en la Escuela de Negocios de Columbia. “El verdadero riesgo es desvincular los pagos de los préstamos”, dice.

En el camino, los tokens criptográficos también podrían erosionar las protecciones al consumidor.

“Las monedas estables afirman tener convertibilidad uno a uno con el dólar, pero en la práctica han sido menos seguras, menos estables y menos reguladas que las formas tradicionales de dinero”, dijo la gobernadora de la Reserva Federal (Fed) Michelle Bowman en un discurso en la Universidad de Harvard el 17 de octubre.

En cuanto a la transparencia, a menudo se considera que los emisores de monedas estables carecen de ella, especialmente el jugador más grande.

La Comisión de Negociación de Futuros de Productos Básicos de Estados Unidos sancionó a Tether en 2021 después de descubrir que sus afirmaciones de estar respaldada completamente por dólares estadounidenses eran falsas. Tether aceptó pagar sin reconocer ni negar las acusaciones. El CEO de Cantor Fitzgerald, Lutnick, dijo que su firma ha revisado los activos de Tether.

“Tienen el dinero que dicen tener”, dijo en una entrevista en enero en Bloomberg Television. La empresa incorporada en las Islas Vírgenes Británicas no ha proporcionado una auditoría formal e independiente de cómo respalda su moneda.

También hay dudas sobre la regulación, incluso cuando los emisores tienen licencias o permisos para ser custodios de activos o para transmitir dinero. “Si bien muchos de estos emisores están sujetos a supervisión estatal, no están sujetos al conjunto completo de regulaciones prudenciales aplicables a los bancos, como los requisitos de capital y la supervisión prudencial”, dijo Bowman en su discurso. Sugirió que las monedas estables deberían estar sujetas a las mismas regulaciones que los bancos.

Tratar las monedas estables como bancos también podría significar proporcionar redes de seguridad como el seguro de depósitos y respaldos de liquidez de la Reserva Federal. La profesora de derecho Allen se preocupa de que esto solo acerque las finanzas cotidianas al mundo de las operaciones criptográficas tipo casino, que actualmente es el principal uso de las monedas estables. Aunque las monedas estables también comparten algunas similitudes con los fondos de inversión del mercado monetario, la industria ha resistido la idea de que los tokens deban ser regulados como valores.

La legislación sobre monedas estables está estancada en el Congreso y las agencias federales están chocando sobre cómo regular la industria. En medio de la incertidumbre regulatoria, la aplicación contra los proveedores de monedas estables se ha intensificado. A principios de 2023, el emisor estadounidense Paxos recibió una notificación de la Comisión de Valores y Bolsa de Estados Unidos de que tenía la intención de demandar a la empresa por vender un valor no registrado, la moneda estable BUSD con marca Binance. Paxos afirmó que BUSD no es un valor y emitió un comunicado diciendo que no estaba de acuerdo con la SEC. El regulador no ha presentado una demanda. Paxos dejó de emitir nuevas BUSD después de una orden del Departamento de Servicios Financieros de Nueva York.

Alrededor del mismo tiempo, la SEC acusó a Terraform Labs, el emisor de la moneda estable colapsada TerraUSD, de defraudar a los inversionistas. El fundador Do Kwon también enfrenta cargos penales. Esa moneda funcionaba de manera diferente a las monedas respaldadas por moneda fiduciaria, ya que estaba vinculada al valor de otra moneda criptográfica llamada Luna y atraía a inversores con rendimientos insostenibles del 20%. Su colapso borró miles de millones de dólares y contribuyó al colapso criptográfico que expuso el fraude en el intercambio FTX.

Con algunas entidades cripto-nativas luchando, los gigantes de las finanzas tradicionales han entrado en la refriega, pensando que pueden llenar un vacío y llegar a un acuerdo con los reguladores. “Todos los grandes jugadores del mercado están tratando de posicionarse: ‘¿Cómo podemos ser el jugador más grande de todas las monedas estables?’”, dijo Seamus Rocca, CEO de Xapo Bank en Gibraltar. “Porque, ¿por qué le daríamos ese negocio a Tether? Eso es lo que está sucediendo”.

Muchas de las empresas tradicionales dicen tener miedo de quedarse fuera de una innovación. Alex Holmes, CEO de MoneyGram, compara las monedas estables con Napster. El intercambio de archivos digitales allanó el camino para la música en línea y los servicios de transmisión. “No pasó mucho tiempo para que Apple y otros lo descubrieran. Despega increíblemente rápido”, dijo Holmes.

De manera similar, una ficha de valor que los usuarios estén dispuestos a intercambiar por una moneda local puede ser una solución para los pagos, dice. “En resumen, es una tecnología. Si eres una empresa como MoneyGram, como Visa, como Mastercard, ahí es donde puedes comenzar a abrir nuevas posibilidades”.

El gigante de los pagos PayPal trabajó con Paxos para emitir su moneda estable, que ofrece en su aplicación y sitio web. La moneda tenía un valor de mercado total de US$301 millones al 22 de enero, según CoinGecko, un sitio web de datos criptográficos. “PayPal simplemente reconoció que una moneda estable podría ser muy transformadora para su negocio”, dice Charles Cascarilla, CEO de Paxos. “Trabajaron muy duro para poder ofrecer esto a sus clientes”.

El servicio de envío de dinero basado en monedas estables de MoneyGram se ejecuta en una blockchain más pequeña llamada Stellar. Dado que no muchas personas tienen billeteras Stellar, es probable que su uso sea bajo. Otros están involucrados en pruebas principalmente fuera de Estados Unidos. En junio, Mastercard anunció una versión de prueba de su Red Multi Token en el Reino Unido.

La red está probando casos de uso basados en tokens de depósito, que son tokens similares a monedas estables respaldados por depósitos bancarios. Las posibles aplicaciones incluyen la financiación comercial, bienes raíces y pagos transfronterizos, según la compañía. “Estamos trabajando para hacer que algunos de estos casos de uso estén disponibles en el Reino Unido”, dice Raj Dhamodharan, vicepresidente ejecutivo en Mastercard.

En Estados Unidos, JPMorgan se encuentra en las primeras etapas de exploración de tokens de depósito para pagos y liquidación transfronterizos. La idea es que dichos tokens se ajusten a las prácticas bancarias tradicionales y cumplan plenamente con las leyes actuales.

Un documento de JPMorgan sostiene que los tokens de depósito eventualmente se convertirán en “una forma ampliamente utilizada de dinero dentro del ecosistema de activos digitales, tal como el dinero de los bancos comerciales en forma de depósitos bancarios constituye más del 90% del dinero en circulación hoy en día”.

Mastercard está trabajando en varios proyectos piloto de otro instrumento similar a una moneda estable, las monedas digitales emitidas por los bancos centrales, que básicamente son tokens emitidos por los bancos centrales, en lugares como Hong Kong y Australia.

Sin embargo, incluso la versión más controlada de las monedas digitales emitidas por los bancos centrales está generando dudas en la Fed. “Si no se diseña adecuadamente, una moneda digital emitida por un banco central podría interrumpir el sistema bancario y provocar la desintermediación”, dijo Bowman en su discurso en Harvard.

Las empresas financieras no criptográficas se centran más en mantener un pie en la tecnología, si tan solo para asegurarse de no quedarse fuera en caso de que despegue. “No estamos aquí para elegir ganadores y cuál es el formato de moneda correcto”, dice Dhamodharan. “Nuestro papel es asegurarnos de que respaldemos todos los formatos de moneda elegibles y dejar que el mercado decida hacia dónde va”.

Lea más en Bloomberg.com