En EE.UU. sigue habiendo déficit de pilotos, no obstante, la situación se está tornando más delicada.

Para este año, Delta Air Lines Inc. tiene previsto contratar a mil cien pilotos, de acuerdo con un comunicado de la aerolínea emitido a finales de diciembre y divulgado por Aero Crew News y el WSJ. Aunque se trata más o menos del 50% del ritmo de contratación de 2022 y 2023, continúa siendo un nivel elevado si se compara con los niveles históricos. Southwest Airlines Co. (LUV), por su parte, comunicó a fines de diciembre un contrato provisional por 5 años con su sindicato de pilotos que tendrá un coste de unos US$12.000 millones, en línea con los importantes acuerdos suscritos en United Airlines Holdings Inc. (UAL), American Airlines Group Inc. (AAL) y Delta (DAL), que además contemplan cambios significativos en los procedimientos de planificación de horarios y mejoras en la conciliación de la vida profesional y personal. Que las líneas aéreas accedan a este tipo de acuerdos a pesar del incremento de otros costes y de que la reactivación de los viajes domésticos empiece a perder impulso, hace pensar que los pilotos cuentan con un gran poder de presión.

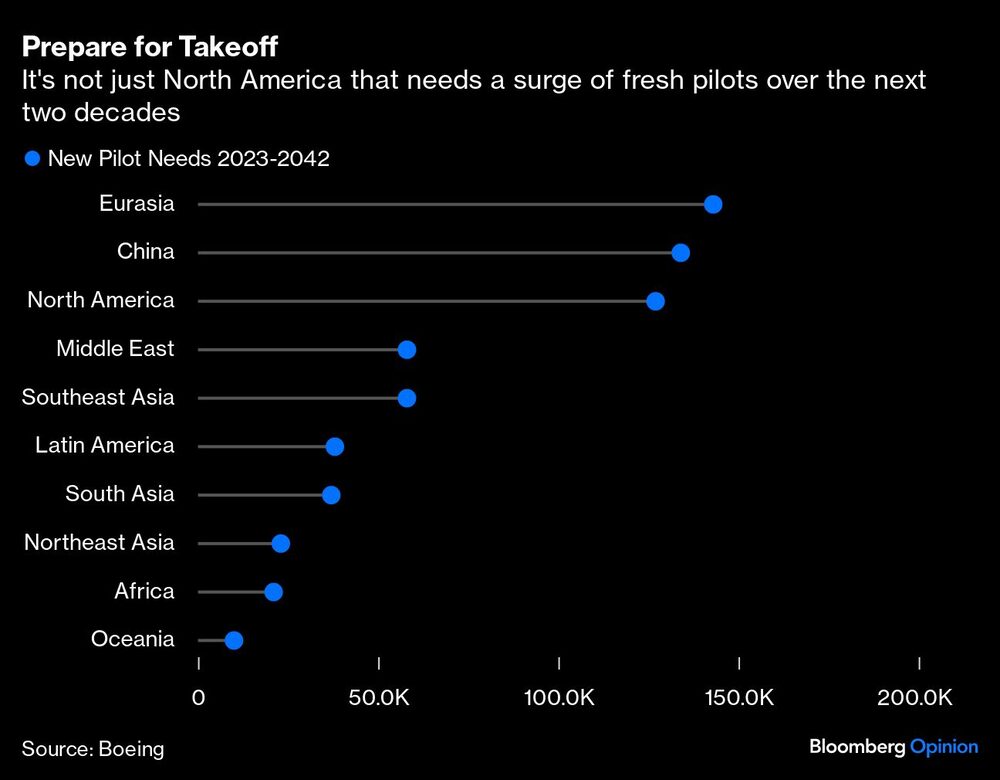

Robert Mann, presidente de la consultora de aviación RW Mann & Co., explicó durante una entrevista que la pandemia agudizó el previsible desgaste de los pilotos comerciales, cuando las aerolíneas les obligaron a jubilarse antes de tiempo para abaratar costes e intentando volver a contratar pilotos simultáneamente. Las compañías aéreas también utilizaron la pandemia como una coyuntura para retirar progresivamente los modelos de aeronaves más anticuadas y simplificar sus flotas, lo que supuso que debían volver a capacitar a los pilotos de sus plantillas que operaban los aparatos retirados. Para las mayores compañías aéreas, ya ha pasado lo peor; no obstante, continúan contratando a un ritmo rápido. Sin embargo, el problema continúa siendo muy serio para las compañías regionales, que han dejado en tierra cientos de aeronaves al no contar con los pilotos y han reducido sus servicios en aeropuertos de menor tamaño, indicó Mann. Boeing Co. (BA) calcula que el mundo requerirá 649.000 nuevos pilotos a lo largo de los próximos veinte años, y que la flota mundial se doblará hasta sobrepasar las 48.500 aeronaves. “Son datos estadísticos de crecimiento que no podemos pasar por alto”, agregó.

Simultáneamente, las negociaciones entre FedEx Corp. (FDX) y su sindicato, que representa a pilotos su compañía aérea de carga Express, se prolongan y es probable que no se hayan visto beneficiadas ( desde la perspectiva de los pilotos) por las dificultades financieras de la compañía. FedEx recortó en el mes de diciembre su previsión de ventas para el ejercicio fiscal de 2024 a una baja porcentual de un solo dígito. Su unidad Express apenas obtuvo beneficios en el último trimestre, pues sus clientes ( entre ellos el Servicio Postal de EE.UU. ) se dieron cuenta de que muchas cosas no eran tan urgentes como para mandarlas de un día para otro y priorizaron otras opciones de envío menos rápidas y menos costosas. Por este motivo, FedEx está estudiando recortar la cantidad mínima de horas garantizadas a sus pilotos y jubilar anticipadamente a unos cuatrocientos de ellos, ha informado FreightWaves esta semana, según recoge una grabación de una reunión interna. La empresa declaró en el mes de julio que cuenta con setecientos pilotos de más en una plantilla de unos 5.800 empleados.

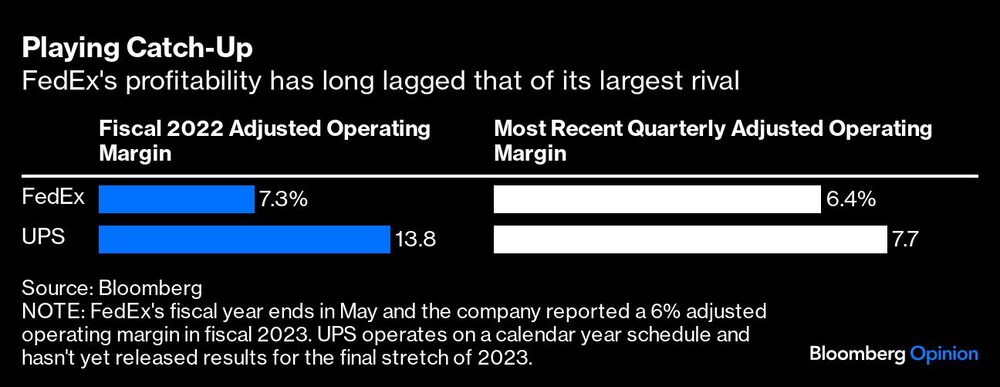

FedEx se encuentra en medio de un programa de ahorro de costos de US$6.000 millones que se extenderá hasta 2027 e incluye eliminar casi 30,000 puestos de trabajo a partir de junio, retirar aviones más viejos, depender más del transporte ferroviario y fusionar sus ramas de entrega terrestre y urgente superpuestas en una red integrada. La unidad Express opera con empleados de FedEx, a diferencia de los contratistas que apoyan a la unidad Ground, y sus propios camiones y aviones, lo que hace que este sea un negocio naturalmente más intensivo en capital y cuya sostenibilidad ha sido un tema persistente de especulación para los analistas. El objetivo es que FedEx en general aumente eventualmente los márgenes de ganancia a algún lugar en el mismo código postal que los de su rival United Parcel Service Inc. (UPS), y continuar operando la unidad Express como está estructurada actualmente hace que esto sea increíblemente difícil.

Entonces, en gran medida, el excedente de pilotos es un problema exclusivo de FedEx, que cuenta con muchos más aviadores en nómina que UPS. Pero incluso UPS está sintiendo la presión de una reversión del auge del comercio electrónico pandémico y un alivio de las limitaciones de la cadena de suministro que reforzaron su poder de fijación de precios. UPS ofreció paquetes de indemnización voluntaria a pilotos senior en agosto, y alrededor de 200 de ellos aceptaron el trato, dejando a la empresa de entrega de paquetes con una fuerza laboral piloto de alrededor de 3200.

Si sólo Delta busca contratar a más de 1.000 pilotos y alrededor de 900 de ellos se han vuelto superfluos en UPS y FedEx, entonces esto parecería ser un problema con una solución al menos parcial. Desgraciadamente, no es tan sencillo. Los salarios, el control de la programación y otros beneficios en la industria de la aviación están dictados por la antigüedad y, a diferencia de la mayoría de las carreras, la experiencia no suele ser transferible entre empresas. Un piloto con 10 años de experiencia en FedEx no podría obtener automáticamente el mismo estatus en una aerolínea y podría encontrarse mucho más abajo en el tótem. Las condiciones de trabajo para los pilotos de carga también son diferentes: muchos vuelan durante períodos de dos semanas (a menudo de noche) y luego tienen dos semanas de descanso. Esto puede parecer agotador para algunos, pero la previsibilidad y los despegues diarios menos frecuentes son ideales para otros.

PSA Airlines, una aerolínea regional propiedad de American Airlines, ofreció bonificaciones de hasta US$250.000 en un intento de reclutar capitanes potenciales entre las filas de pilotos de FedEx y UPS. La aerolínea regional también se ofreció a reconocer la experiencia de los pilotos con salarios y beneficios acordes. No está claro cuántos pilotos de FedEx o UPS aceptaron el acuerdo o consideraron seriamente el cambio, ya que las aerolíneas regionales no gozan del mismo prestigio. Sería sorprendente ver que las aerolíneas más grandes ofrezcan ofertas similares porque les conviene preservar el sistema de antigüedad y fomentar la lealtad entre sus pilotos existentes.

Hawaiian Holdings Inc. (HA), que está desarrollando operaciones de carga para respaldar a Amazon.com Inc. (AMZN), llegó a un nuevo acuerdo laboral con sus pilotos el año pasado que pagará a sus capitanes de carga de mayor rango US$376 la hora, informó FreightWaves . Eso se compara con US$326,50 para aquellos con 12 años en el trabajo como capitanes de fuselaje ancho para FedEx, dijo el sitio de noticias de transporte, citando datos de la Asociación de Pilotos de Líneas Aéreas. Hawaiian acordó el mes pasado venderse a Alaska Air Group Inc. (ALK) por US$1.900 millones.

Las tarifas más altas para los pilotos en Hawaiian eran costosas pero también necesarias para competir por el talento, dijo el consultor de aviación William Swelbar, quien renunció a la junta directiva de Hawaii en mayo pasado después de más de 15 años. Tradicionalmente, los pilotos de carga estaban mejor pagados que sus homólogos comerciales, pero eso está cambiando con los nuevos contratos laborales. Con el debilitamiento del mercado de carga, la reevaluación de FedEx de sus filas de pilotos puede representar la “primera grieta” en un patrón de aumento de las tasas salariales que no es sostenible, dijo. Generar suficientes ingresos para compensar los mayores costos laborales será un desafío para las aerolíneas, con los rendimientos nacionales ya bajo presión y algunas aerolíneas teniendo que recurrir a descuentos para cubrir un aumento de nueva capacidad.

Spirit Airlines Inc. (SAVE) ha desacelerado la contratación y suspendido la capacitación de nuevos pilotos . Como el mayor operador estadounidense de aviones Airbus SE (AIR) propulsados por el motor turbofan con engranajes de RTX Corp. (RTX), Spirit se ha visto particularmente afectado por los problemas de control de calidad y el retiro del mercado de ese sistema de propulsión. Un promedio de 26 aviones de la flota Airbus de la aerolínea estarán en tierra durante 2024 para inspecciones y reparaciones de motores, y el número aumentará de 13 en enero a 41 en diciembre. Spirit también está frenando el crecimiento de su capacidad en medio de una demanda más débil de lo esperado. Simplemente no necesita tantos pilotos en este momento. Los analistas pronostican pérdidas anuales en la aerolínea hasta al menos 2025, lo que podría convertirse en un problema para JetBlue Airways Corp. (JBLU) si la aerolínea logra convencer a un juez para que permita que se lleve a cabo su atrozmente sobrevalorada adquisición de Spirit.

Con la moderación de la demanda de contratación en el sector comercial y FedEx indicando que no necesita tantos pilotos como en el pasado, " probablemente si quieres buscar un trabajo, es un buen momento porque puede que no dure”, dijo Swelbar. .

Citas de la semana

“La situación evoluciona constantemente y sigue siendo muy volátil, y toda la inteligencia disponible confirma que el riesgo de seguridad sigue estando en un nivel significativamente elevado. Por lo tanto, hemos decidido que todos los buques de Maersk que transiten por el Mar Rojo/Golfo de Adén serán desviados hacia el sur, alrededor del Cabo de Buena Esperanza, en el futuro previsible. ... Si bien seguimos esperando una resolución sostenible en el futuro cercano y hacemos todo lo posible para contribuir a lograrla, alentamos a los clientes a prepararse para que persistan las complicaciones en el área y se produzcan interrupciones significativas en la red global. .” — AP Moller-Maersk A/S

El gigante naviero danés hizo los comentarios en un comunicado en su sitio web. Anteriormente, Maersk había detenido dos veces sus rutas a través del Mar Rojo después de que sus barcos fueran atacados por militantes hutíes respaldados por Irán; Este último movimiento indica una evasión más duradera de la región. Los barcos deben cruzar el Mar Rojo para ingresar al Canal de Suez, una conexión clave entre Europa y Asia para buques cisterna de combustible y portacontenedores que se ha vuelto aún más importante después de la invasión rusa de Ucrania y una sequía en el Canal de Panamá. La alternativa es emprender un viaje mucho más largo (y más caro) alrededor del Cuerno de África, pero la serie de ataques en el Mar Rojo (que han persistido incluso después de que Estados Unidos lanzara un grupo de trabajo multinacional destinado a reforzar la seguridad) no da a los transportistas muchas opciones. La interrupción está elevando los costos de envío, con tarifas en las rutas de Asia al norte de Europa aumentando un 173% desde justo antes de que comenzaran los ataques a mediados de noviembre a más de US$4.000 por unidad equivalente de 40 pies, según Freightos.com, una agencia de reserva de carga y plataforma de pago. El costo del envío de mercancías desde Asia a la costa este de América del Norte ha aumentado más del 50%, y las tarifas de la costa oeste también están aumentando en previsión de que se envíe más carga en esa dirección.

Acuerdos, activistas y gobierno corporativo

Air Liquide SA, el fabricante francés de gases industriales, se convirtió en la última empresa en tener una de sus instalaciones ocupadas bajo la dirección del gobierno mexicano. México ordenó la ocupación temporal e inmediata de la planta de hidrógeno de Air Liquide en la refinería Miguel Hidalgo en Tula por motivos de interés público. Air Liquide firmó en 2017 un acuerdo de suministro de hidrógeno a largo plazo para la refinería de Pemex y acordó pagar €50 millones (US$54,5 millones) para comprar y mejorar la planta en medio de un impulso para reformar la industria energética de México a través de acuerdos con empresas privadas. El presidente Andrés Manuel López Obrador, conocido como AMLO, busca revertir esos cambios y consolidar más poder a nivel estatal. Bajo AMLO, el gobierno también canceló proyectos para un aeropuerto y una planta de cerveza y confiscó una parte de una línea ferroviaria propiedad del Grupo México SAB del multimillonario Alemán Larrea. También se enfrentó con Vulcan Materials Co. , un fabricante de cemento y concreto con sede en Alabama que pidió a la administración Biden que intervenga y proteja su propiedad en México de lo que la compañía percibe como una amenaza de adquisición hostil.

OPI. Smith Douglas Homes Corp., un constructor de viviendas con sede en Woodstock, Georgia, y Amer Sports Inc., el fabricante de las raquetas de tenis Wilson y los bates de béisbol Louisville Slugger, presentaron sus solicitudes para cotizar en bolsa esta semana. El año pasado fue difícil para las ofertas públicas en medio de resultados decepcionantes para las cotizaciones más importantes, incluido el diseñador de chips Arm Holdings Plc (ARM), pero en realidad hubo una gran cantidad de acuerdos en el espacio industrial. Por lo tanto, será interesante ver cómo les va en sus debuts públicos a las empresas con una inclinación más hacia la vieja economía, como las constructoras de viviendas y los fabricantes de equipos deportivos.

Esta nota no refleja necesariamente la opinión del consejo editorial o de Bloomberg LP y sus propietarios.

Lea más en Bloomberg.com