Bloomberg — El giro de la Fed hacia los recortes de los tipos de interés durante la semana pasada ha alimentado las esperanzas de que las compañías que aspiran a cotizar en bolsa aceleren los plazos de sus OPI.

Las cotizaciones bursátiles subieron y los rendimientos de la renta fija retrocedieron una vez que la Fed pronosticó más reducciones de tipos el año que viene y que su presidente, Jerome Powell, evitó responder a la posición pesimista de Wall Street. Son buenas noticias para sectores que necesitan mucho capital, como la tecnología y la sanidad, y para un mercado de OPI que intenta recuperarse de dos años de estancamiento.

El repunte de la renta variable se ha extendido más allá de los denominados 7 Magníficos, valores tecnológicos, ya que el índice S&P 500 se aproxima a un nuevo máximo y el índice Nasdaq 100 y el Dow Jones Industrial Average ya han batido sus récords. Ante la mejora de los múltiplos de valoración, la denominada cartera de OPI en la sombra de compañías que están tramitando sus solicitudes “ha crecido como nunca en los últimos siete trimestres”, explica Mark Schwartz, responsable de asesoramiento sobre OPI y SPAC para las Américas de Ernst & Young.

“El número de compañías que estaban vacilando a la hora de prepararse seriamente para una oferta pública inicial, están dando el salto en las dos últimas semanas”, señaló Schwartz en una entrevista.

Sigue siendo una incógnita cuándo exactamente el mercado verá un repunte notable, dependiendo en parte de las caídas en la tasa de los fondos federales, que actualmente se pronostica que caerá 75 puntos básicos el próximo año, así como de factores estacionales. Los ingresos del primer trimestre de las OPI estadounidenses en la década previa a la pandemia fueron los más bajos en promedio, recaudando aproximadamente la mitad de los fondos en el período de abril a junio, según datos compilados por Bloomberg.

Las elecciones estadounidenses son otro riesgo de calendario. “Así que las conversaciones están un poco divididas en cuanto a quién puede apuntar a antes del verano y quién está pensando en 2025″, dijo Schwartz.

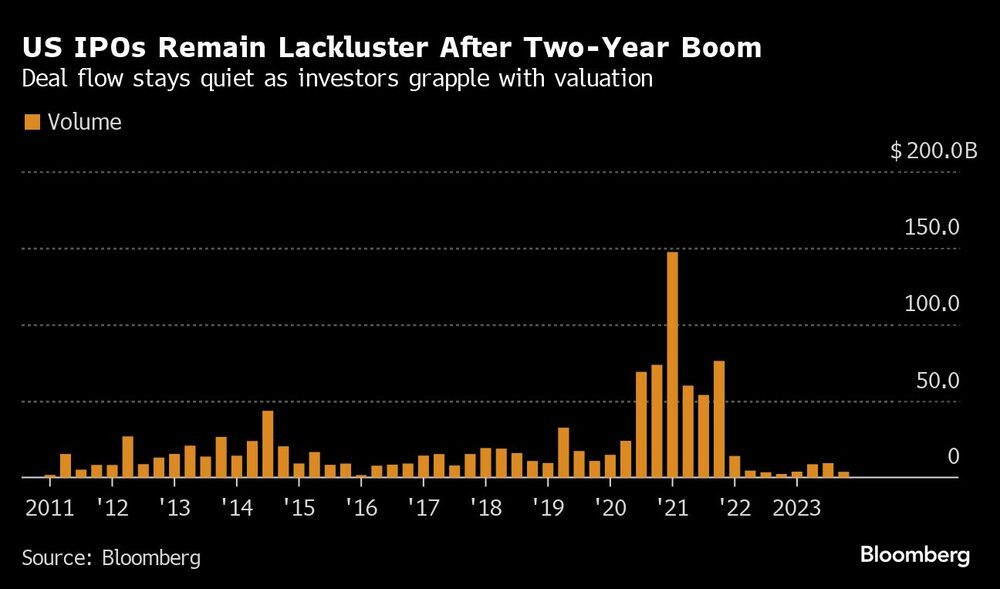

Después de que la tan esperada oferta pública inicial de Arm Holdings Plc (ARM) en septiembre no lograra reavivar completamente el mercado, los banqueros expresan un optimismo cauteloso sobre el regreso de OPI más grandes el próximo año. Si bien los US$25.500 millones recaudados en las bolsas estadounidenses este año suponen una caída de más del 90% con respecto al auge de 2021, unos fundamentos más estables, un mayor apetito por el riesgo y una caída de las tasas de interés están impulsando las esperanzas de una mayor actividad.

“El giro de la Fed probablemente impulse la emisión de IPO a principios de 2024″, dijo Josh Weismer, director de mercados de capital social de Mizuho Americas. Si bien el volumen de OPI es históricamente más lento a principios de año, espera que la actividad de transacciones aumente en el segundo trimestre.

La oferta más fuerte de acciones en los mercados secundarios y el relativamente tranquilo índice de volatilidad Cboe, o VIX, que se sitúa cerca de su nivel más bajo desde enero de 2020, ayudan a crear “un entorno increíblemente constructivo para las OPI”, dijo Weismer.

Un punto conflictivo para los inversores y las empresas es la brecha entre cómo se perciben a sí mismos los patrocinadores y la dirección de las empresas privadas y lo que los inversores públicos están dispuestos a pagar por las acciones. Según banqueros e inversores, se ha ido reduciendo en los últimos meses, aunque sólo el tiempo dirá cuándo las empresas darán el salto a las bolsas públicas.

Dicho esto, no todo el mundo es optimista. El fundador de G Squared, Larry Aschebrook, es menos optimista sobre el potencial a corto plazo de las OPI, ya que la incertidumbre geopolítica y una lista de elecciones en 2024 plantean posibles obstáculos.

“La ventana se abrirá entre Acción de Gracias y Navidad en 2024″, dijo el capitalista de riesgo. “Y luego las cosas se volverán más activas en 2025″.

Lea más en Bloomberg.com