Bloomberg — Las bolsas asiáticas se preparan para una caída temprana el viernes, encogiéndose de hombros ante una subida en Wall Street, mientras los operadores redoblan las apuestas a que el Banco de Japón se acerca al final de su política de tipos de interés negativos.

Los contratos de futuros en Japón cayeron y el yen registró su mayor subida en casi un año. Las acciones australianas también cayeron en las primeras operaciones, mientras que los contratos de China continental apuntan a pérdidas, a pesar de que las acciones estadounidenses pusieron fin a una caída de tres días.

Los operadores estarán atentos a cualquier aclaración por parte del gobernador Kazuo Ueda, después de que dijera a los legisladores que su trabajo iba a ser más difícil a partir de finales de año, lo que contribuyó a alimentar las especulaciones sobre una eliminación a corto plazo del tipo de interés bajo cero. Esto llevó al yen a su nivel más alto desde agosto, y las apuestas en contra de la divisa capitularon, lastrando el mercado de valores japonés, muy orientado a la exportación.

Krishna Guha, de Evercore, afirma que no cree que el Banco de Japón vaya a considerar seriamente una subida sorpresa en diciembre, y que es más plausible que se produzca a principios del nuevo año. “Aunque afirma que la opción de hacerlo en enero es seria, en realidad se inclina más por una subida posterior en abril”, señaló. “Así que, aunque la dirección de la subida es la correcta, las operaciones tácticas del jueves probablemente se hayan excedido.

La atención se centrará en el informe de nóminas no agrícolas de EE.UU. del viernes, ya que los operadores buscan más pruebas de un enfriamiento del mercado laboral para evaluar el resultado de la reunión de política monetaria de la Reserva Federal de la próxima semana. Los datos de esta semana mostraron que las solicitudes continuas de subsidios de desempleo registraron la mayor caída desde julio. A pesar de este descenso, las solicitudes de subsidio de desempleo siguen cerca de su nivel más alto en dos años, en un contexto de enfriamiento del mercado laboral.

“Es probable que el informe de empleo ofrezca indicios adicionales de que el mercado laboral se está suavizando, una señal positiva para los empresarios”, afirmó José Torres, economista jefe de Interactive Brokers. “Su impacto en los mercados, sin embargo, dependerá de si los inversores ven los datos como un trampolín hacia un recorte de tipos en marzo y un aterrizaje suave, o un efecto adverso sobre el gasto de los consumidores y una desaceleración económica más aguda.”

Alphabet Inc. subió un 5,3% un día después de que Google presentara Gemini, el “modelo de inteligencia artificial más grande y capaz” que jamás haya construido. Esto reavivó la subida de las acciones, con el Nasdaq 100, de fuerte componente tecnológico, ganando un 1,5% y el S&P 500 subiendo un 0,8%, su primera subida de la semana.

Según Yung-Yu Ma, de BMO Wealth Management, “la inteligencia artificial tiene potencial para aumentar considerablemente la productividad a partir de 2024″. “La resistencia, la adaptabilidad y la innovación han sido señas de identidad de la economía en 2023, y vemos que esos factores nos llevarán también en 2024″.

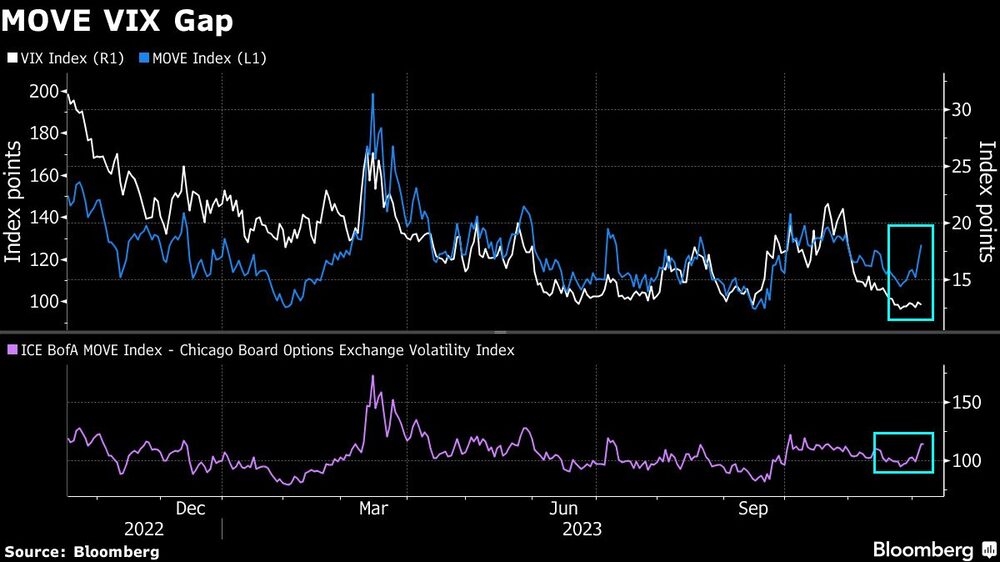

El optimismo sobre la desinflación y los posibles recortes de tipos el año que viene ha desempeñado un papel importante en el reciente repunte de las acciones estadounidenses. Sin embargo, una lectura de la volatilidad de los distintos activos muestra que los riesgos no son tan moderados como parecen. La diferencia entre el índice MOVE, que mide la volatilidad de los tipos de interés, y el índice VIX, que mide las oscilaciones de las cotizaciones bursátiles, ha vuelto a aumentar, lo que sugiere que los mercados de tipos siguen agitados y podrían provocar tensiones en la renta variable en cualquier momento. Los bonos del Tesoro registraron pequeños movimientos el jueves, con la rentabilidad a 10 años subiendo hasta el 4,15%.

Marko Kolanovic, de JPMorgan Chase & Co., advirtió a sus clientes de que la renta variable y otros activos de riesgo no podrán mantener ningún repunte potencial sin que los bancos centrales recorten sustancialmente los tipos, y no lo prevé a menos que los mercados caigan en picado o la economía se estanque. Por ello, dijo que los inversores deberían optar por el efectivo o los bonos en lugar de las acciones.

“Se trata de una situación catch-22″, dijo Kolanovic. “Esto implicaría que primero tendríamos que ver algunos descensos y volatilidad en los mercados durante 2024 antes de una relajación de las condiciones monetarias y un repunte más sostenible”.

Por otra parte, el petróleo subió y recortó las pérdidas de la semana, ya que las operaciones de baja convicción y la creciente preocupación por el exceso de oferta hicieron que los operadores algorítmicos llevaran la voz cantante. El oro se mantuvo estable a la espera del informe de empleo.

Lea más en www.bloomberg.com