Bloomberg — En cuestión de una semana, los operadores han pasado de apostar por la reducción de tasas en todos los rincones de los mercados de futuros, efectivo y opciones, a mostrar dudas sobre la cantidad y el ritmo de las medidas de la Reserva Federal previstas para el próximo año.

El mercado de swaps sigue anticipando que el banco central recortará su tipo de referencia hasta alrededor del 4% a finales del próximo año, desde su actual rango del 5,25% al 5,5%. Pero algunas operaciones ya se están oponiendo a ello, apostando a que es improbable que la Fed suavice la política monetaria tan rápidamente.

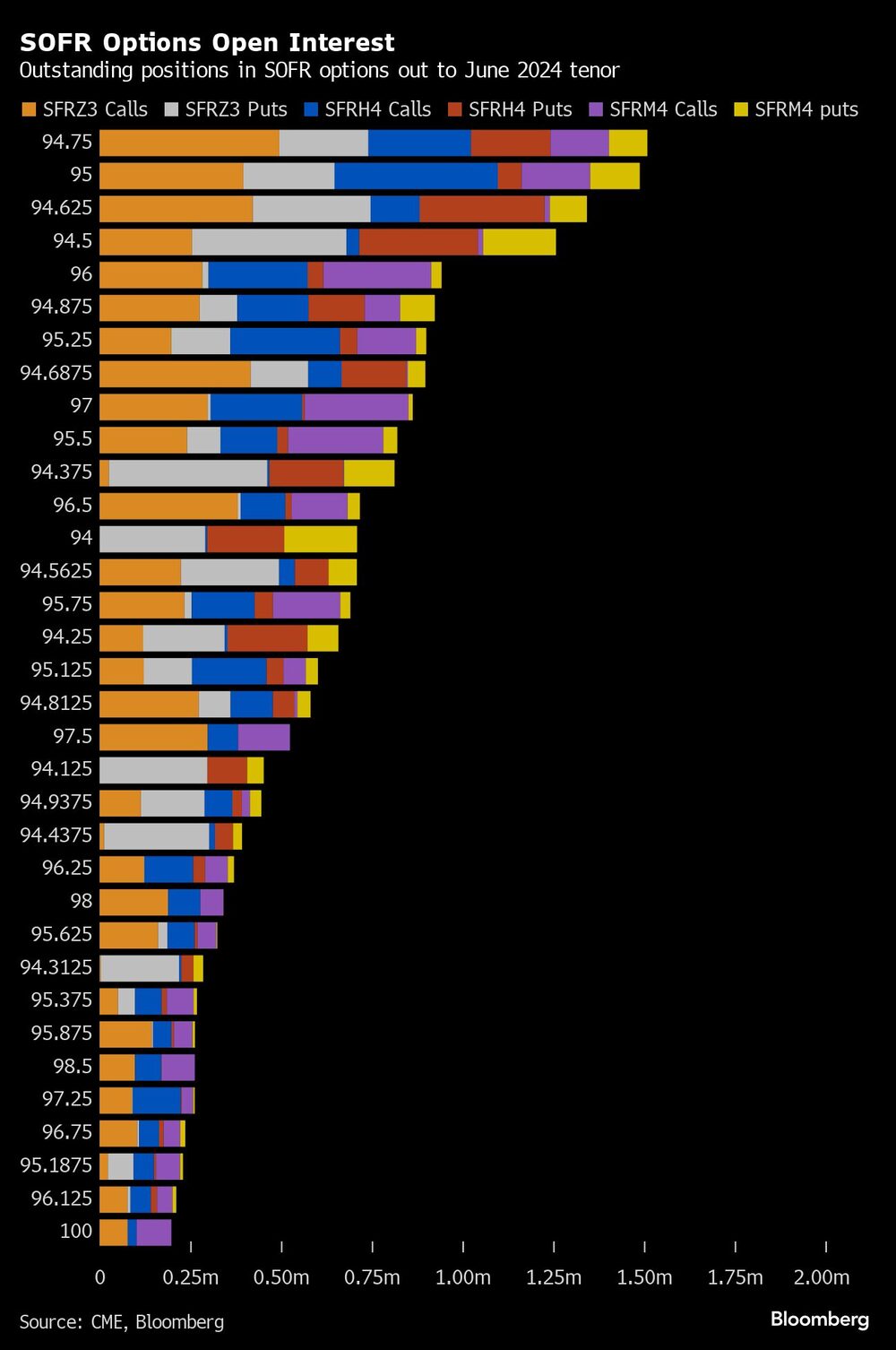

Durante la sesión del lunes, hubo una cantidad significativa de nuevos posicionamientos en opciones ligadas al Tipo de Financiación a un Día Garantizado que se beneficiarían si el mercado se equivoca sobre el número de recortes de tasas que se producirán en la primera mitad del próximo año. Esto se produjo tras un informe de los estrategas de Goldman Sachs que sugerían utilizar las opciones SOFR para apostar contra la “excesiva” cantidad de relajación que se valora en el mercado de futuros.

Los flujos recientes en los futuros del SOFR también han sido coherentes con la recogida de beneficios en las posiciones largas. El martes se produjo una serie de operaciones en bloque que parecían completar la liquidación de una posición larga de US$100.000 iniciada la semana pasada.

Sin embargo, en el mercado de futuros del Tesoro, el sesgo de las opciones ha pasado a ser positivo en todos los tenores, con un movimiento notable durante la semana pasada en el contrato de bonos largos, donde el costo de la cobertura contra el riesgo de un repunte desmesurado ha subido al nivel más caro desde abril. Eso indica que los operadores (a pesar de las dudas sobre si las expectativas de la Fed han cambiado demasiado) están poniendo más probabilidades en que los bonos del Tesoro suban que en que se vean afectados por otra venta masiva.

Aquí un resumen del posicionamiento en varios rincones del mercado:

Cambio de sesgo Dovish

El sesgo de los futuros de los bonos a 2, 5, 10 y más años ha cambiado a positivo, lo que significa que los operadores están pagando ahora una prima para cubrir una subida de los bonos del Tesoro frente a una venta. Es la primera vez que todos los tenores favorecen el sesgo de compra desde junio, mientras que el sesgo en el contrato de bonos largos es más caro (favorece un repunte) desde abril.

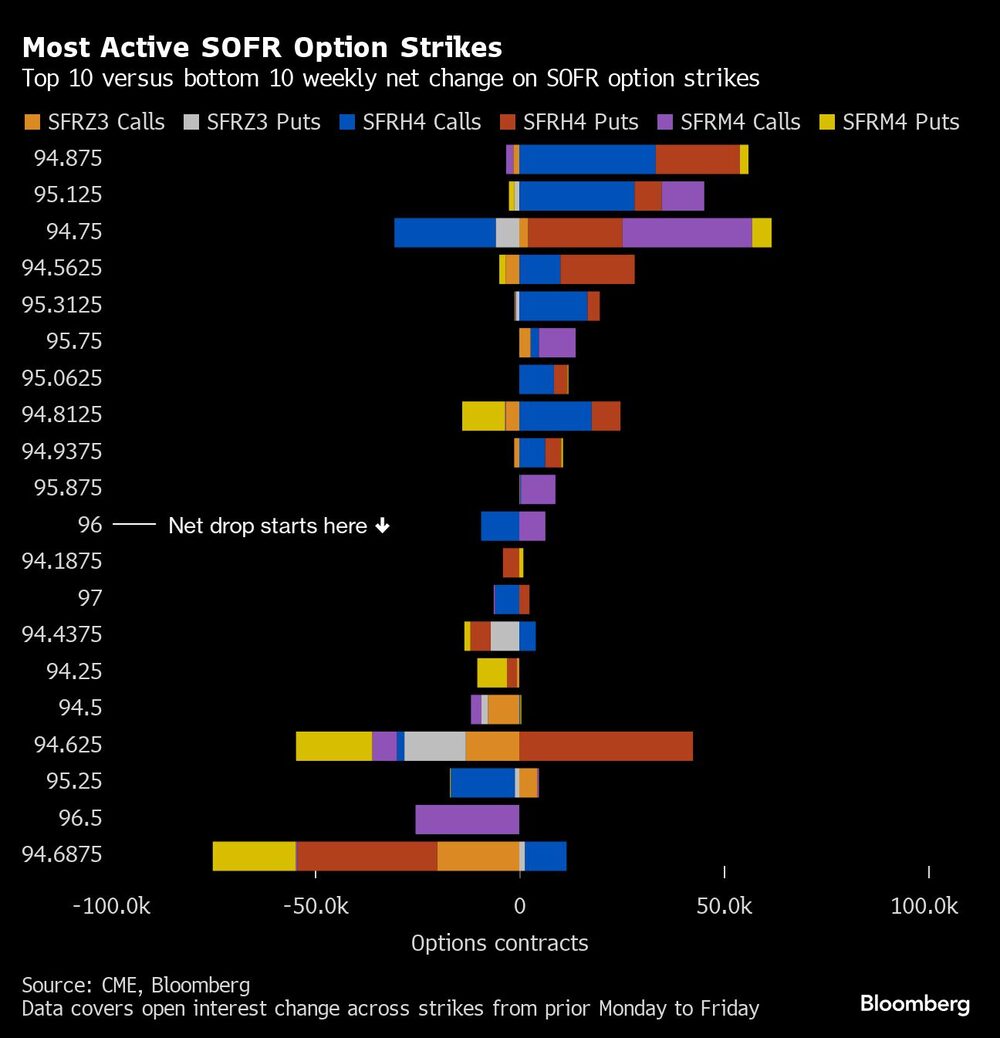

Surgen flujos de SOFR alcistas

En la sesión del lunes surgió por primera vez en semanas una demanda significativa de protección a la baja. Los mayores flujos (de nuevo riesgo) se produjeron en opciones de enero y febrero. El flujo contradice un tema unilateral de demanda alcista observado en las últimas sesiones. Entre las mayores oscilaciones semanales de posicionamiento se han observado aumentos del interés abierto en los strikes 94,875 y 95,125, en gran parte debido a fuertes apuestas en las opciones de compra 94,75/95,00/95,25 del 23 de marzo y en las opciones de compra 94,875/95,00/95,125/95,25 del 24 de marzo.

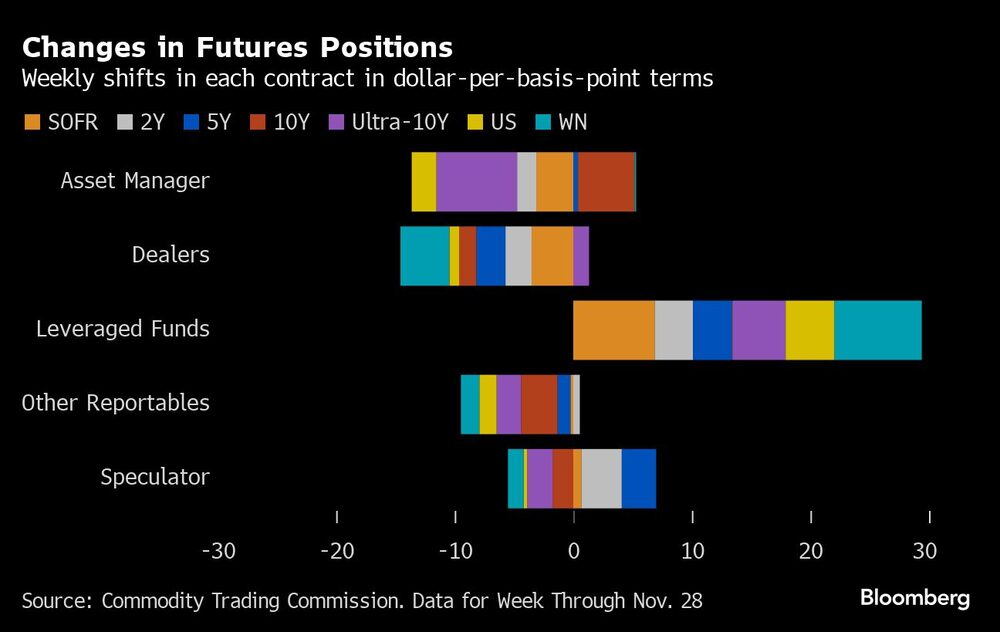

Los fondos de cobertura cubren posiciones cortas

Los fondos de cobertura han deshecho posiciones cortas en toda la curva de futuros del Tesoro al ritmo más rápido desde febrero, según los datos de la CFTC hasta el 28 de noviembre. A lo largo de la semana, los fondos de cobertura deshicieron el equivalente a aproximadamente 283.000 futuros de pagarés a 10 años, y la mayor parte de la cobertura de posiciones cortas se produjo en el extremo largo de la curva. La mayor liquidación por parte de los fondos especulativos se observó en los futuros sobre bonos ultralargos, donde la posición larga neta se redujo en US$7,4 millones por punto básico de riesgo.

Lea más en Bloomberg.com