Bloomberg — Las bolsas asiáticas se preparaban para abrir a la baja el martes, siguiendo las pérdidas de Wall Street ante la preocupación de que las apuestas agresivas sobre el endurecimiento monetario de la Reserva Federal puedan ser demasiado optimistas.

Las acciones australianas cayeron en las primeras operaciones, mientras que los futuros de los índices de referencia en Japón y Hong Kong tendían a la baja después de que el S&P 500 cayera desde el máximo desde marzo de 2022. El Nasdaq 100 cayó un 1% el lunes, en medio de una caída de las megacapitales. La rentabilidad de los bonos estadounidenses a dos años subió nueve puntos básicos, hasta el 4,63%. El dólar subió. El bitcoin se acercó a los 42.000 dólares, mientras se intensificaba la especulación frenética con las criptodivisas.

En los próximos días, los operadores estarán muy atentos a los datos clave de empleo en EE.UU. en busca de pistas sobre si la mayor economía del mundo tendrá un aterrizaje suave o si la campaña de subidas de tipos de la Reserva Federal desencadenará una desaceleración que acabe con la riqueza en 2024. Sin embargo, ambos escenarios sugieren que se avecinan tipos más bajos. Hasta la reunión de la Reserva Federal de diciembre del año que viene, se prevén casi 125 puntos básicos de relajación, lo que equivale a unos cinco recortes de un cuarto de punto.

“Los mercados se están acercando a los límites de lo que se puede valorar de forma plausible sin asociar probabilidades significativas de recesión a corto plazo”, escribieron estrategas de Goldman Sachs Group Inc. como Praveen Korapaty.

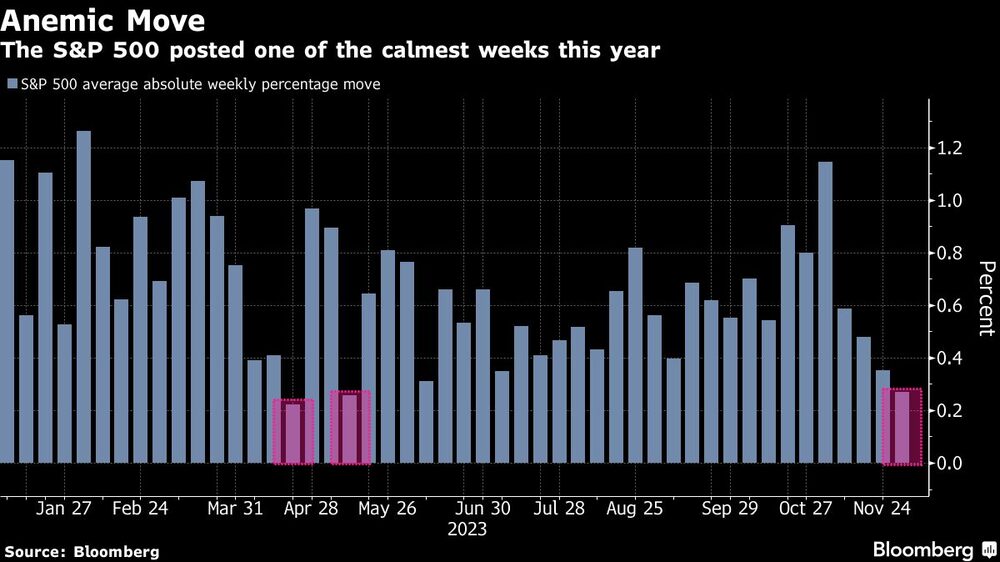

Según Michael Wilson, de Morgan Stanley, las bolsas estadounidenses se encaminan hacia un final de año agitado. El estratega dijo que diciembre podría traer “volatilidad a corto plazo tanto en los tipos como en la renta variable” antes de que tendencias estacionales más constructivas, así como el “efecto enero”, apoyen a la renta variable el próximo mes.

Mislav Matejka, de JPMorgan Chase & Co., dijo que los mercados que esperan un aterrizaje suave no dejan margen para el error. “Quizá haya que ser contrarian una vez más”, afirmó Matejka.

En Asia, China ha reafirmado su interés por mejorar la calidad del crédito, y el gobernador del banco central se ha comprometido a mantener bajo control el crecimiento de la masa monetaria y a ofrecer un mayor apoyo a sectores clave como la tecnología y la fabricación avanzada. Mientras tanto, el endeudado promotor inmobiliario China Evergrande Group consiguió sorprendentemente un respiro para alcanzar un acuerdo de reestructuración con sus acreedores.

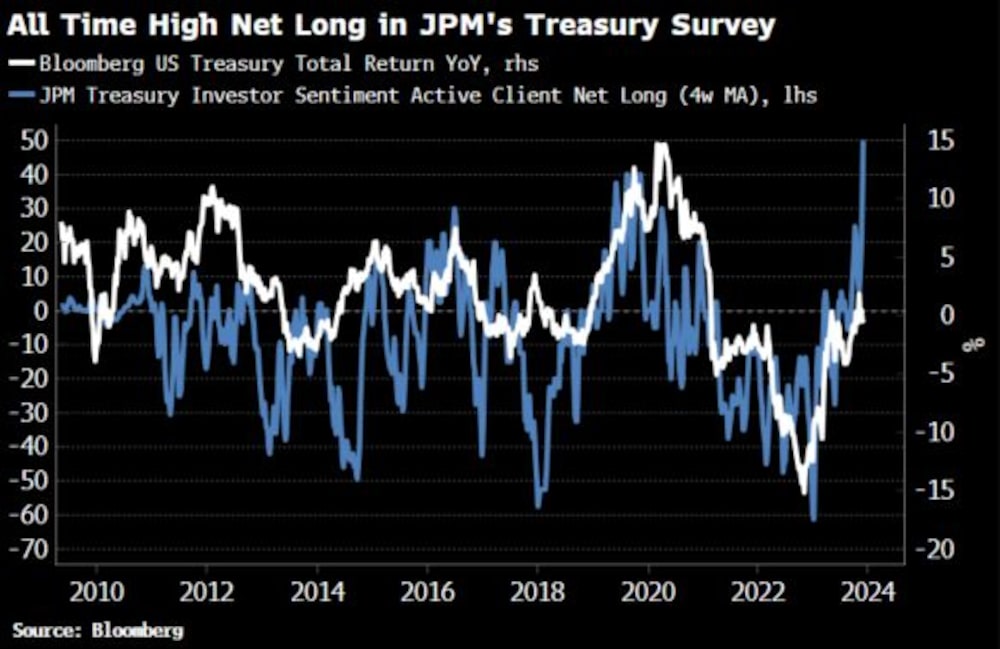

De vuelta a Wall Street, los próximos pasos de la Fed podrían ayudar a reavivar una volatilidad que últimamente ha dado muestras de anemia. Las condiciones técnicas de “sobrecompra” y el posicionamiento alcista han dejado a los mercados vulnerables a correcciones tras las históricas subidas tanto de la renta variable como de los bonos del Tesoro del mes pasado.

“El mayor riesgo a corto plazo para los mercados podría ser simplemente que, tras un fenomenal repunte de un mes, un periodo de consolidación podría ser un respiro necesario”, dijo Jason Draho de UBS Global Wealth Management. “Muchas de las buenas noticias ya están descontadas, y el hecho de que los inversores vean poco riesgo inminente de caída hace que los mercados sean vulnerables incluso a pequeñas decepciones”.

Para Paul Nolte, de Murphy & Sylvest Wealth Management, la cuestión ahora es: ¿Cumplirá la Reserva Federal las expectativas del mercado?

“Tuvimos una subida masiva de los tipos de interés que aún no ha afectado del todo a la economía”, afirma Dana D’Auria, de Envestnet Inc. “El mercado tiene bastantes posibilidades de ralentizarse el año que viene. ¿Significa esto que habrá un desplome masivo? No, no necesariamente. Pero no abogo por perseguir valores y no ser equilibrado en la forma de acudir al mercado”.

Para Chris Larkin de E*Trade de Morgan Stanley, los operadores pueden estar preguntándose si el mercado se ha vuelto demasiado complaciente.

El porcentaje de valores del S&P 500 que cotizan por encima de sus medias móviles de 50 días ha aumentado hasta el 84%, lo que indica una amplia participación durante el reciente repunte, según datos recopilados por Bespoke Investment Group. Mientras tanto, el diferencial alcista-bajista de la encuesta de la Asociación Americana de Inversores Individuales mostró recientemente la postura más alcista del grupo desde julio, acercándose a niveles no vistos desde abril de 2021.

El S&P 500 registró un movimiento diario medio del 0,3% en cualquier dirección la semana pasada, sus oscilaciones más suaves en medio año, ya que el mercado perdió algo de impulso hacia el final de su segundo mejor noviembre desde 1980. El índice de volatilidad Cboe, también conocido como VIX, se acercó a los niveles más bajos de este año el viernes pasado después de que el presidente de la Fed, Jerome Powell, diera su señal más clara hasta ahora de que los funcionarios han terminado de subir las tasas de interés.

“Todos los ojos estarán puestos en el informe mensual de empleo del viernes para ver si confirma la tendencia de enfriamiento que vimos la mayor parte del mes pasado”, dijo Larkin. “Si no lo hace, podría renovar las preocupaciones de que el pivote de 2024 de la Fed a los recortes de tasas podría retrasarse”.

Mientras se acumulan las advertencias de que el mercado se está sobrecalentando, “no luchar contra la cinta” parece seguir siendo el lema de muchos operadores en este último tramo del año.

“Si el S&P 500 empieza a tender a la baja, los creadores de mercado tendrán que comprar mecánicamente la caída”, dicen los estrategas de Tier1Alpha. “Por el contrario, si el mercado tiende al alza, los operadores tendrán que vender futuros para mantener una posición delta-neutral”.

En el resto de la jornada del lunes, el petróleo cayó por tercera sesión consecutiva ante el persistente escepticismo de que los últimos recortes de la oferta de la OPEP+ vayan a tensar el mercado. El oro retrocedió desde su máximo histórico. El cobre, el zinc y el níquel también cayeron.

Lea más en Bloomberg.com