Bajo la adrenalina de la subida bursátil de noviembre se esconde una inquietante calma que apunta a más ganancias para los inversores en renta variable, al menos hasta finales de año.

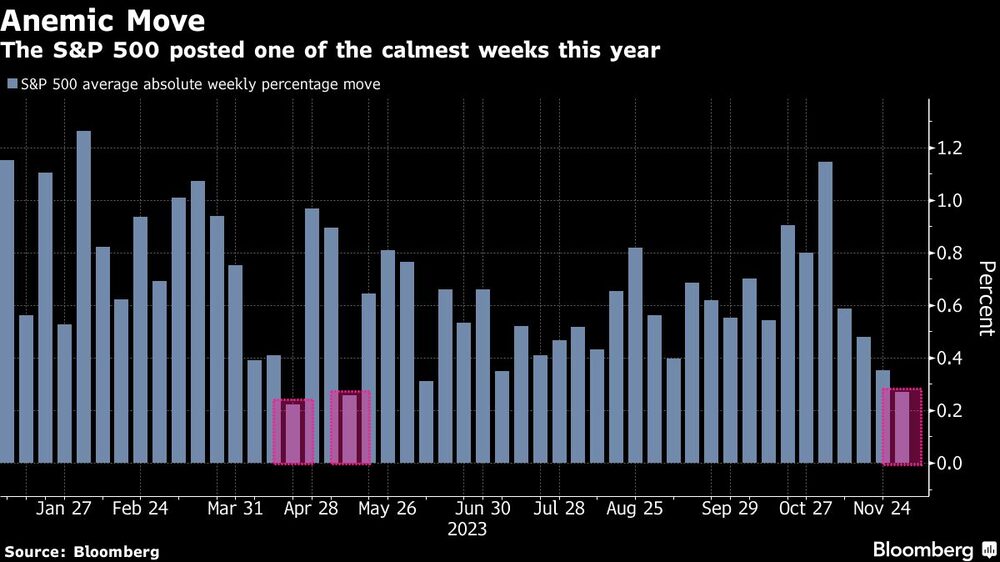

El índice S&P 500 registró un movimiento diario medio del 0,3% en cualquier dirección la semana pasada, sus oscilaciones más suaves en medio año, a medida que el mercado perdía algo de impulso hacia el final de su segundo mejor noviembre desde 1980. El índice de volatilidad Cboe, también conocido como VIX, cayó hasta los niveles más bajos del año el viernes, y las acciones subieron después de que el presidente de la Reserva Federal, Jerome Powell, diera su señal más clara hasta ahora de que las autoridades han terminado de subir los tipos de interés.

“El mercado puede trabajar fuera de las condiciones de sobrecompra ya sea por la acción del precio en declive o a través del tiempo, y hasta ahora, el S & P ha digerido el gran avance desacelerándose en el tiempo”, dijo Frank Cappelleri, fundador de CappThesis LLC. “La ralentización tras una primera mitad de noviembre tan fuerte debería considerarse constructiva”.

Para los partidarios de la renta variable, la evolución de los precios demuestra que los ánimos de riesgo no han generado la euforia que suele preceder a las subidas. Y demuestra lo reacios que se muestran los inversores a retirar su dinero, ya que el índice de referencia de la renta variable se encuentra a un 4% de su máximo histórico.

El índice S&P 500 subió un 0,8% la semana pasada, la menor subida de su racha de cinco semanas de ganancias. ¿Qué ha ocurrido? Sencillamente, el aluvión de grandes sesiones de la primera quincena de noviembre dio paso a un periodo relativamente tranquilo, en el que el índice pasó 11 días sin moverse un 1% en ninguna dirección, el final de mes más tranquilo desde julio.

Si la historia sirve de guía, es poco probable que diciembre traiga fuertes ventas. Desde 1950, es el tercer mejor mes del año para el S&P 500, con una subida media del 1,4%, según los datos recopilados por The Stock Trader’s Almanac.

La tendencia de los gestores de carteras a reforzar sus fondos a finales de año comprando valores con mejores resultados contribuye a esta estacionalidad. Las acciones también suelen tener una buena racha en el periodo que abarca las últimas cinco sesiones de diciembre y el comienzo del nuevo año.

Aun así, hay muchos riesgos sobre la mesa en estos momentos. Los mercados están preparados para un aterrizaje suave de la economía, pero no hay garantías de que el crecimiento se mantenga firme después de que el endurecimiento de la Fed surta pleno efecto. En noviembre, un indicador de la actividad de las fábricas estadounidenses se contrajo por decimotercer mes consecutivo.

Otra preocupación es que la mayor parte de las ganancias de este año han sido impulsadas por una pequeña parte del mercado. Los datos recopilados por Societe Generale muestran que se trata del grupo más reducido de impulsores de una subida superior al 15%. Una de las medidas favoritas del impulso es también una señal de advertencia: El índice de fuerza relativa de 14 días del índice de referencia saltó de los niveles de caída a los de sobrecompra en menos de un mes.

Esta es en parte la razón por la que Brian Frank, gestor de cartera del Frank Value Fund, desconfía del avance del mercado.

“Las acciones estadounidenses han pasado de una sobreventa masiva a una sobrecompra masiva en tan poco tiempo”, afirma. “Así que la fuerte racha de noviembre podría acabar robando parte de la fortaleza histórica de diciembre”. En respuesta, Frank está comprando acciones de empresas de pequeña y mediana capitalización que son conocidas por sus dividendos.

Los ejecutivos compran

Sin embargo, los alcistas están recibiendo señales tranquilizadoras de los ejecutivos de las empresas, que compraron más acciones de sus empresas en noviembre, elevando la proporción de compradores frente a vendedores al nivel más alto de los últimos seis meses, según muestran los datos recopilados por el Washington Service.

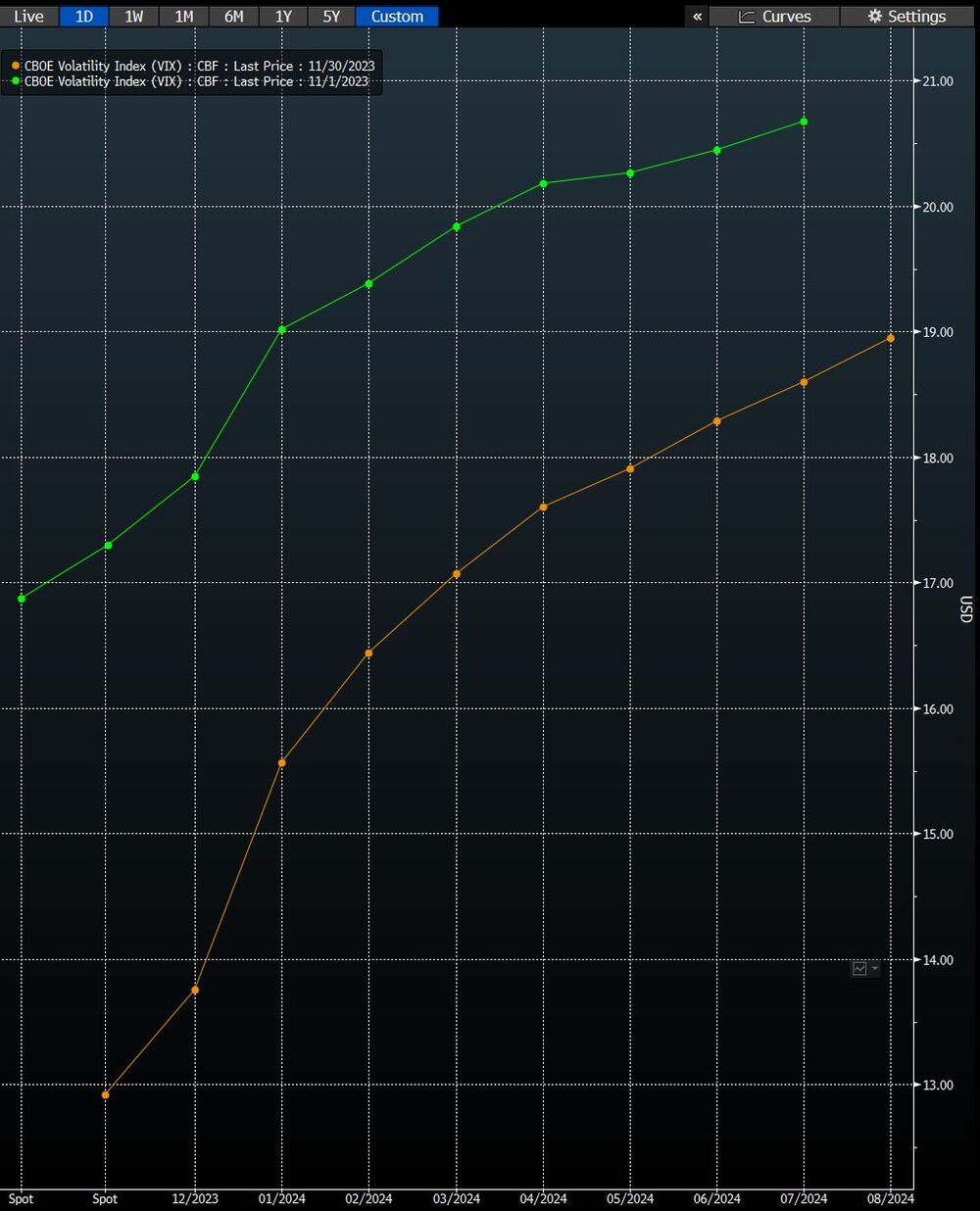

El mercado de opciones también transmite confianza. La curva de futuros del VIX -una herramienta utilizada a menudo como guía para el posicionamiento especulativo en los próximos meses- muestra una falta de demanda de protección contra el crash. Ahora está más baja que a principios de noviembre en una serie de vencimientos.

Aunque el suspenso en torno a la decisión de política monetaria de la Reserva Federal del 13 de diciembre, en la que se espera que el banco central mantenga los tipos de interés, las proyecciones económicas que publique ese día y la conferencia de prensa de Powell pueden generar turbulencias. El viernes, el presidente de la Fed desestimó las apuestas sobre recortes de tipos a mediados de 2024, pero los operadores de bonos sólo redoblaron las apuestas de que la Fed flexibilizará el próximo año.

“Un giro moderado alivia algunos de los riesgos de recesión a corto plazo y a largo plazo”, dijo Dennis Debusschere, fundador y estratega jefe de mercado de 22V Research. “Es menos probable que una Fed más moderada se oponga a la reciente relajación de las condiciones financieras. Eso debería beneficiar a las partes más arriesgadas del mercado”.

Lea más en www.bloomberg.com