Bloomberg — El banco central de Israel presentó su evaluación más detallada hasta la fecha de las implicaciones económicas de la guerra con Hamás, al tiempo que pospone los recortes de las tasas de interés en favor de la estabilización de los mercados.

Una perspectiva actualizada del departamento de investigación del banco cifra el “efecto bruto” del conflicto sobre Israel en 198.000 millones de shekels (US$53.000 millones), de los cuales más de la mitad corresponden a gastos de defensa.

Leader Capital Markets había estimado anteriormente el precio fiscal de la guerra en 180.000 millones de shekels en 2023-2024, y el Ministerio de Finanzas afirmó que está costando a la economía cerca de US$270 millones diarios.

El equipo interno de investigación del Banco de Israel también rebajó sus previsiones de crecimiento económico y ahora espera que el producto interno bruto crezca un 2% este año y el próximo, frente a las estimaciones anteriores de un 2,3% en 2023 y un 2,8% en 2024. El Ministerio de Hacienda mantiene la misma previsión de PIB para este año, pero ve ganancias ligeramente más débiles en el futuro.

Junto con las nuevas previsiones del lunes, el comité monetario mantuvo su tasa de interés oficial en el 4,75%, en línea con todas las previsiones. El shekel cotizó más fuerte frente al dólar tras el anuncio.

Tras la decisión, el gobernador Amir Yaron advirtió de que “las ramificaciones fiscales” de la guerra perdurarán a medio plazo e instó al gobierno a actuar con cautela mientras elabora un nuevo presupuesto.

“Junto a la necesidad de dar una respuesta presupuestaria a las necesidades creadas por la guerra, en tiempos de emergencia también es muy importante mantener un marco fiscal responsable”, dijo. “Es importante que el gobierno recorte los nuevos gastos de carácter prolongado”.

Otros puntos destacados de las estimaciones actualizadas del Banco de Israel

- Los gastos brutos de defensa se sitúan en 107.000 millones de shekels en 2023-2025

- Se espera que la inflación en los cuatro trimestres que terminan en el cuarto trimestre de 2024 sea del 2,4%.

- Se espera que el tipo de interés sea del 3,75%/4% en el cuarto trimestre de 2024

- Se prevé un déficit presupuestario del 3,7% del PIB en 2023, y del 5% en 2024

- Se estima que el ratio deuda/PIB será del 63% en 2023 y del 66% en 2024, frente al 60,5% del año pasado.

En Israel se está desarrollando un debate sobre los cambios en su presupuesto actual, con funcionarios del banco central criticando recientemente la reticencia del gobierno en el poder a eliminar los gastos en programas religiosos y asentamientos en Cisjordania, en un momento en que se encuentra bajo presión para conseguir fondos para financiar el esfuerzo bélico.

El peor conflicto armado de Israel en medio siglo ha desgarrado la economía al paralizar muchas empresas, sacudir la demanda de los consumidores y vaciar de trabajadores el mercado laboral tras un ataque de Hamás desde Gaza el 7 de octubre en el que murieron 1.200 personas.

Está previsto que el gabinete se reúna más tarde, el lunes, para debatir un plan fiscal revisado para 2023 que aumentará el gasto en 30.000 millones de shekels, gran parte del cual se financiará con deuda.

Mientras tanto, las tensiones sobre las asignaciones especiales han aumentado entre el primer ministro Benjamin Netanyahu y su rival político, el ex ministro de Defensa Benny Gantz, que recientemente formó un gobierno de unidad nacional mientras dure la guerra. Gantz ha dicho que su partido tendría que “considerar sus futuros pasos” si la financiación discrecional se mantiene en el nuevo presupuesto.

El desacuerdo podría convertirse en un obstáculo para la bajada de tipos a principios del próximo año, según el economista jefe de mercados del Banco Mizrahi Tefahot, Ronen Menahem. Señala una falta de voluntad por parte del gobierno para cambiar sus prioridades políticas en favor de una mayor disciplina fiscal y centrarse en políticas que potencien el crecimiento, dijo.

En una declaración que acompañó a la decisión del banco central el lunes, los responsables de formular las políticas repitieron casi palabra por palabra su orientación del mes pasado, afirmando que la atención se centra en “estabilizar los mercados y reducir la incertidumbre, junto con la estabilidad de los precios y el apoyo a la actividad económica”.

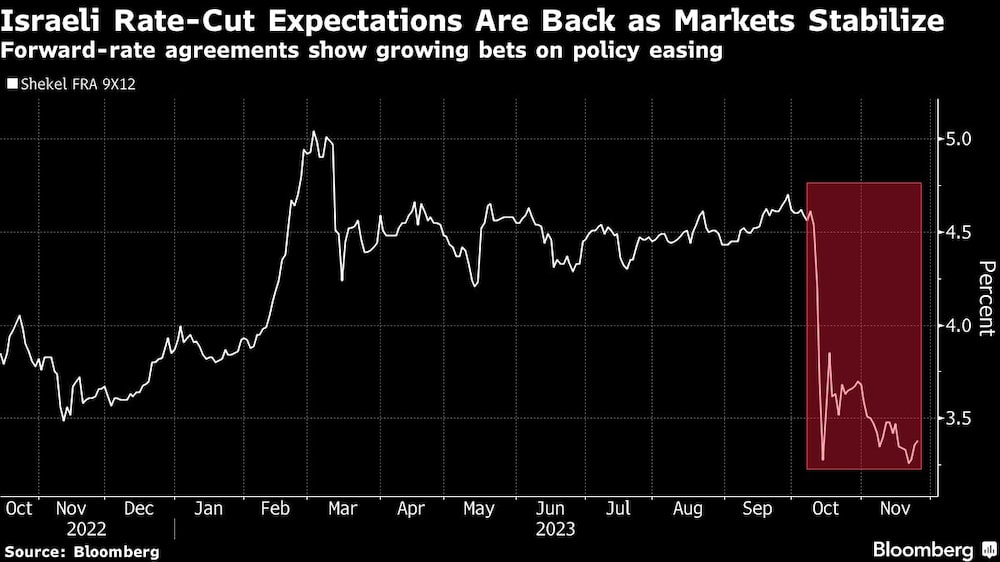

“En la medida en que la reciente estabilidad de los mercados financieros se afiance y el entorno de inflación siga moderándose hacia el rango objetivo, la política monetaria podrá centrarse más en apoyar la actividad económica”, declaró el banco central.

El sentimiento se ha invertido bruscamente desde la última reunión del comité monetario del Banco de Israel hace un mes, cuando el shekel sufría su mayor racha de pérdidas en casi cuatro décadas. Sin embargo, sigue siendo difícil predecir el curso de la guerra, ya que la breve tregua entre Israel y Hamás finalizará un día después de la reunión sobre tasas.

La oficina de Netanyahu dijo que el lunes por la tarde continuaban las negociaciones sobre la lista de personas que serían liberadas a continuación. En declaraciones al presidente estadounidense Joe Biden el domingo, Netanyahu dijo que cada día adicional de tregua está condicionado a que Hamás libere a 10 rehenes más. Hamás dijo que quiere una pausa más larga, pero no especificó si liberaría a más cautivos.

Israel ha dejado claro que quiere continuar la guerra hasta que Hamás, designado grupo terrorista por Estados Unidos y la Unión Europea, sea destruido. Los ataques aéreos y la ofensiva terrestre del ejército israelí sobre Gaza han matado a unas 15.000 personas, según el Ministerio de Sanidad de la zona, dirigido por Hamás.

A medida que se extienden los daños económicos, vuelve a surgir la posibilidad de un recorte de tasas, ahora que el shekel se ha apreciado casi un 9% frente al dólar desde la última reunión del Banco de Israel, el 23 de octubre, el mejor comportamiento del mundo en ese periodo.

La decisión de esta semana fue la primera desde el nuevo nombramiento de Yaron como gobernador para otro mandato de cinco años. Durante su mandato hasta ahora, Yaron sólo ha recortado los tipos una vez (en el punto álgido de la pandemia de Covid-19 en 2020) y desde entonces ha presidido un ciclo de endurecimiento monetario de duración récord que llevó los costes de endeudamiento a su nivel más alto en 17 años.

Tras el inicio de la guerra, Yaron desplegó medidas de emergencia para estabilizar los mercados. El reciente repunte del shekel se debió en gran parte a las intervenciones sin precedentes del banco central, que ascendieron a US$8.200 millones en octubre.

Los riesgos en torno a la inflación pueden resultar por ahora un obstáculo para recortar las tasas en el futuro. El crecimiento de los precios ha estado por encima del objetivo del gobierno de entre el 1% y el 3% desde finales de 2021.

El banco central dijo el lunes que “en vista de la reciente volatilidad del tipo de cambio, la depreciación del shekel sigue suponiendo un riesgo para la convergencia de la inflación al rango objetivo”.

Las perspectivas siguen siendo inciertas, aunque Israel ha desafiado hasta ahora algunas predicciones anteriores de un repunte de los precios, y la inflación anual se ha ralentizado ligeramente hasta el 3,7% en octubre.

“Éste puede ser un punto de inflexión para la inflación, porque a largo plazo, las dificultades de transporte, la escasez de materias primas y la presión sobre el mercado inmobiliario pueden hacer subir los precios”, dijo Ori Greenfeld, estratega jefe de Psagot Investment House. “El banco central puede optar por esperar hasta que haya más certeza de que la inflación bajará a su rango objetivo del 1%-3% antes de recortar los tipos”.

Lee más en Bloomberg.com