Bloomberg Opinión — No soy partidaria de las estrategias financieras de talla única. Sí, veo el valor de hacer que la inversión sea lo más sencilla posible, pero el equilibrio adecuado entre riesgo y recompensa es una decisión personal, y las estrategias más comunes son arbitrarias o agnósticas respecto a detalles cruciales.

Lo que me lleva al tema de esta columna: la popular aunque interminablemente criticada estrategia de asignación de activos 60/40. Con los precios de los bonos hundiéndose y las correlaciones volviéndose locas, el año pasado la cartera 60/40 obtuvo sus peores rendimientos en décadas. Por otra parte, tal vez fuera sólo un parpadeo y los inversores sólo tienen que esperar a que pase.

Si el 60/40 está fracasando o simplemente está teniendo un mal año depende de cómo definas el éxito. Y el principal problema de una cartera 60/40 es que su objetivo está muy mal definido. La transición a un entorno de tipos altos significará mercados agitados en los próximos años, y esto pondrá a prueba las estrategias simples en las que confía la industria financiera. Las que fracasarán serán las que no estén claras para empezar.

La cartera 60/40 es una asignación del 60% a acciones y del 40% a bonos. Se atribuye al premio Nobel Harry Markowitz la idea del 60/40 como parte de su disertación sobre la teoría moderna de carteras, aunque la versión del documento publicada hace 71 años no lo menciona. Aun así, muchos asesores financieros y columnistas de finanzas personales sugieren el 60/40 como la cartera que promete ese equilibrio perfecto entre riesgo y rentabilidad.

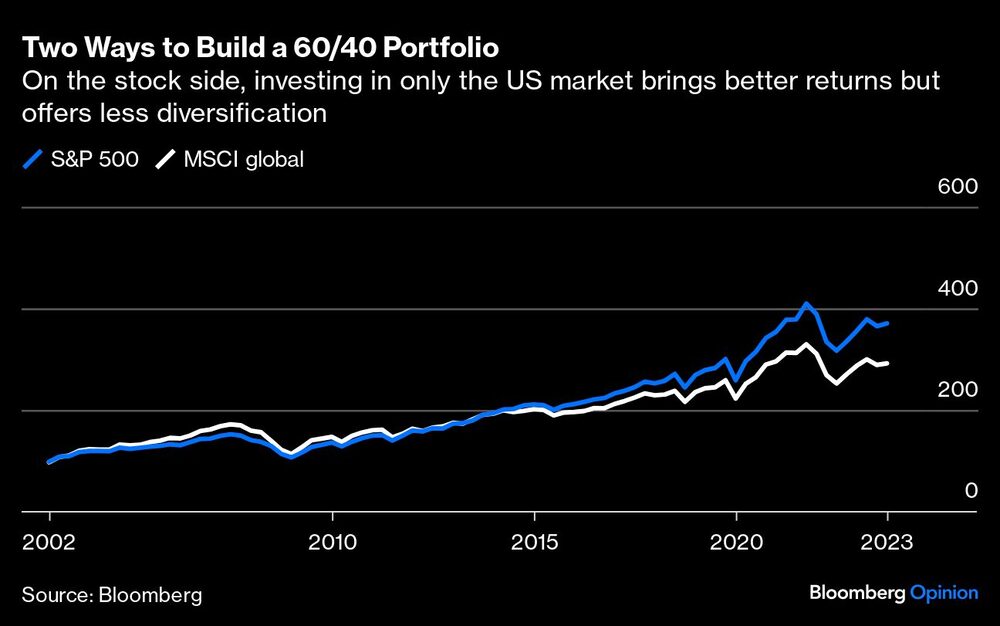

Si eso suena demasiado simple, es porque lo es. En primer lugar, la cartera óptima en la parte del 60% de acciones no está clara. ¿Se trata de una cartera de acciones globales (que ofrece más diversificación) o mayoritariamente de acciones estadounidenses, como ocurre en algunos de los grandes fondos con carteras 60/40? Si estás comprometido con la opinión de que más diversificación es mejor, entonces una cartera global es la respuesta. Pero la mayoría de las afirmaciones sobre el gran rendimiento del 60/40 en las últimas décadas presuponen un fondo dominado por acciones estadounidenses, con rendimientos impulsados en gran medida por unos pocos grandes valores en los últimos años.

Es un rendimiento que puede que no se repita y de todos modos, contar sólo con unas pocas acciones de altos vuelos viola la premisa central de diversificación que subyace a la supuesta filosofía del 60/40.

Lo que ocurre en el 40% (la parte de renta fija) es aún más confuso. No está nada claro en qué consiste la estrategia de renta fija. ¿Se pretende equilibrar el riesgo y la recompensa atemperando las acciones arriesgadas con una cartera de bonos de bajo o nulo riesgo? Si es así, entonces el 40% deberían ser sobre todo valores a corto plazo emitidos por el gobierno (o equivalente). ¿O el objetivo es la diversificación? Porque algunos bonos también son arriesgados, pero suelen tener una correlación negativa con las acciones (hasta que dejan de tenerla, y normalmente las correlaciones cambian en el peor momento posible), y en ese caso los bonos a largo plazo y los bonos corporativos deben estar ahí.

La distinción entre invertir en bonos por seguridad o por diversificación puede no parecer tan importante; al fin y al cabo, la diversificación también pretende reducir el riesgo. Pero la diversificación y la cobertura son estrategias diferentes con objetivos diferentes y requieren comprar bonos diferentes. La diversificación pretende encontrar una cartera eficiente, o la combinación de activos de riesgo que consiga la mayor recompensa con el menor riesgo posible. La cobertura es la reducción del riesgo: asumir menos riesgo equilibrando tus activos de riesgo con algo sin riesgo y renunciando a cierta recompensa.

Basándonos en las participaciones de los fondos más populares, el objetivo del 40% parece ser la diversificación, ya que está principalmente en bonos más arriesgados y a más largo plazo. Por otra parte, el paso a bonos más arriesgados puede haberse producido porque a finales de la década de 2010 los bonos en efectivo no ofrecían ningún rendimiento, y algunas personas subestimaron el riesgo de los bonos a largo plazo cuando la inflación parecía improbable.

La claridad sobre si quieres cobertura o diversificación también determina cómo se puede medir el éxito. Si se promete a un inversor un fondo que mantendrá su valor pase lo que pase en los mercados, entonces la cobertura sin riesgo debe dominar la estrategia de renta fija, y las grandes caídas son un problema. Si el objetivo es simplemente una cartera de activos diversificada que experimentará ocasionalmente algunas grandes caídas (y caerá cuando más necesites el dinero), pero que con el tiempo probablemente funcionará bien, entonces la estrategia debería ser la diversificación. En ese caso, los inversores deben darse cuenta de que el 60/40 no es una estrategia completa y cubrirse por su cuenta.

El 60/40 puede hacer un poco tanto de diversificación como de cobertura, pero es importante tener claro qué significa libre de riesgo y convertirlo en una parte diferenciada de la estrategia de renta fija, en lugar de meterlo en la parte del 40% de la cartera, como hacen la mayoría de los fondos.

Mantener la sencillez de la inversión tiene su valor. Y seguir con una cartera 60/40 sigue siendo probablemente una mejor apuesta que muchas otras estrategias, siempre que no pagues comisiones elevadas, porque ofrece diversificación de forma fácil y accesible. Pero las perspectivas de los bonos y la posibilidad de una recesión sugieren que la cartera 60/40 podría mejorar, empezando por una mayor claridad sobre cuál es su objetivo.

Esta nota no refleja necesariamente la opinión del consejo editorial o de Bloomberg LP y sus propietarios.