Bloomberg — Exxon Mobil Corp. (XOM) y Chevron Corp. (CVX) obtuvieron unos beneficios decepcionantes en un contexto de debilidad de sus negocios de refino de petróleo y productos químicos.

Exxon no alcanzó las expectativas para el tercer trimestre en 9 céntimos por acción, mientras que Chevron perdió 66 céntimos. Las empresas citaron un exceso de oferta internacional de productos químicos de las nuevas plantas de producción y las pérdidas de refino en el extranjero, respectivamente.

Las acciones de Exxon caían un 1,1% a las 10.13 horas en Nueva York. Chevron se desplomó un 5,1%, convirtiéndose en una de las empresas con peores resultados del día en el índice S&P 500.

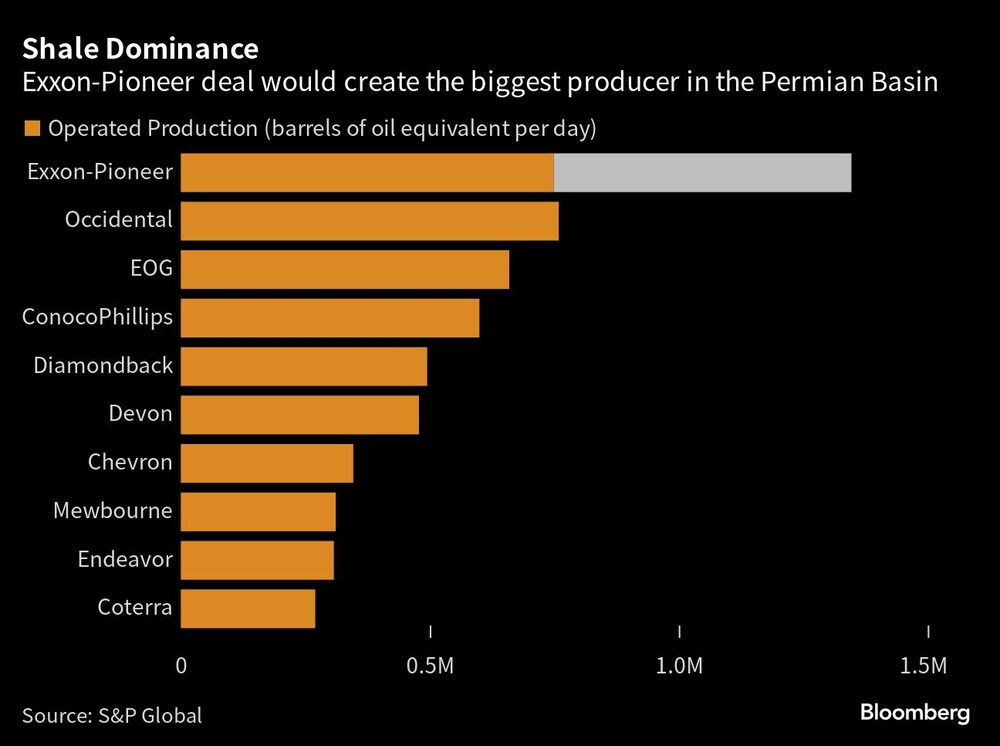

Los resultados se producen en un momento en el que ambas empresas persiguen acuerdos históricos que se espera amplíen enormemente su potencial de producción de petróleo. El acuerdo de 60.000 millones de dólares de Exxon para adquirir el gigante del esquisto Pioneer Natural Resources Co. y la oferta de 53.000 millones de dólares de Chevron por Hess Corp. ponen de relieve su determinación de adelantarse a las grandes petroleras europeas y a las independientes estadounidenses asegurándose el control de vastos recursos que pueden apuntalar la producción de crudo durante décadas.

A pesar de la pérdida, Exxon elevó los pagos trimestrales a los inversores a 95 centavos por acción, pagaderos el 11 de diciembre, un centavo por encima de la previsión de dividendos de Bloomberg. Mientras tanto, el flujo de caja libre del tercer trimestre se duplicó con creces con respecto al periodo anterior, hasta 11.700 millones de dólares, muy por encima de la estimación media de 9.360 millones de dólares.

“Consideramos el dividendo como un compromiso”, declaró el Consejero Delegado de Exxon, Darren Woods, durante una conferencia telefónica con analistas. “Y como vimos durante la pandemia, incluso cuando las cosas se ponen difíciles, trabajamos duro para asegurarnos de que seguimos cumpliendo ese compromiso con nuestros accionistas”.

En cuanto a Chevron, la división de refino en el extranjero de la exploradora californiana obtuvo aproximadamente la mitad de los ingresos netos que esperaban los analistas. El negocio de producción de crudo de la cuenca del Pérmico quedó rezagado y los costes del gigantesco proyecto de Tengiz, en Kazajstán, aumentaron aproximadamente un 4%.

Exxon confía en las inversiones en proyectos de combustibles fósiles que se remontan a la pandemia, combinadas con esfuerzos de reducción de costes, declaró en una entrevista la Directora Financiera, Kathy Mikells.

El histórico acuerdo con Pioneer situará a Exxon en la cúspide de la producción de la cuenca del Pérmico, lo que le dará una capacidad inigualable para flexibilizar la producción en función de la demanda de petróleo durante la transición energética. Por su parte, el acuerdo de compra de Hess por Chevron le garantizará una participación del 30% en las operaciones de Exxon en Guyana, que están experimentando un rápido crecimiento.

La respuesta de los inversores a la operación de Pioneer ha sido “abrumadoramente positiva”, dijo Mikells. “Entienden perfectamente el encaje estratégico y las fuertes sinergias que esperamos conseguir con la operación”.

Chevron está pagando un precio mucho más alto por Hess si se tiene en cuenta el coste por barril de petróleo. El CEO, Mike Wirth, ha tratado de calmar la inquietud de los inversores por el elevado precio de Hess comprometiéndose a aumentar los dividendos y las recompras. La combinación disipará en algunos sectores la preocupación de que Chevron dependa demasiado de sólo dos regiones (la cuenca del Pérmico y Kazajstán) para alcanzar sus objetivos de producción futuros. 4

Lee más en Bloomberg.com